Was ist der Commodity Channel Index (CCI)?

Der Commodity Channel Index (CCI) ist ein technischer Indikator, der in der Trading-Praxis weit verbreitet ist. Er hilft Tradern, Trendumkehrungen, überkaufte und überverkaufte Marktzustände zu erkennen.

Wichtige Fakten: Commodity Channel Index CCI

| Aspekt | Beschreibung |

|---|---|

| Markttrend Identifikation | Werte über +100 im Aufwärtstrend als Trendbestätigung sehen, nicht als Verkaufssignale. |

| Risikomanagement | Setze immer Stop-Loss- und Take-Profit-Orders. |

| Momentum Strategie | Long-Position bei CCI über Null, Short-Position bei CCI unter Null. |

| Overbought/Oversold Levels | Werte über +100 (Overbought) und unter -100 (Oversold) beachten. |

| CCI und Divergenzen | Divergenzen zwischen CCI und Preisverlauf für Trendwenden beachten. |

| MetaTrader Anwendung | CCI in verschiedenen Zeitrahmen überwachen, +100 und -100 Niveaus beobachten. |

| Kombination mit Indikatoren | Kombiniere CCI mit Moving Averages, MACD und Volumenindikatoren. |

Commodity Channel Index – Übersicht und Nutzen

Der Commodity Channel Index (CCI) ist ein technischer Indikator. Der bei Traden weit verbreitet ist. Er hilft dabei, Trendumkehrungen, überkaufte und überverkaufte Konditionen zu erkennen.

Ein kurzer historischer Abriss über den CCI und seine Entwicklung

Der Commodity Channel Index (CCI) wurde in den frühen 1980er Jahren von Donald Lambert entwickelt. Lambert wollte damit hauptsächlich zyklische Veränderungen in den Rohstoffmärkten (commodities) aufzeigen. Daher auch der Name. Mit der Zeit hat sich gezeigt, dass der CCI auch in anderen Märkten funktioniert. Wie Aktien, Indizes und Währungen.

Lambert empfahl eine Standardperiode von 20, um die durchschnittlichen Preisschwankungen zu messen. Diese Empfehlung ist bis heute für viele Trader eine bewährte Einstellung geblieben.

Obwohl einige die Periodenzahl anpassen. Um den Indikator auf unterschiedliche Marktbedingungen und persönliche Tradingstile abzustimmen.

Der Indikator basiert auf dem Konzepts der Abweichung vom Durchschnitt. Ist daher auch für andere Finanzinstrumente anwendbar. Der CCI misst die Abweichung des aktuellen Preises von seinem statistischen Mittelwert. Was auf unterschiedliche Marktbedingungen angewendet werden kann.

Der CCI im Fokus des Daytradings

Daytrader benötigen Indikatoren, die schnell und zuverlässig reagieren. Der Commodity Channel Index (CCI) ist genau dafür bekannt. Er zeigt schnell an, wann ein Markt als überkauft oder überverkauft gilt.

Er ist daher ideal für Daytrader, die auf kurzfristige Preisänderungen angewiesen sind. Um Gewinne zu erzielen.

Daytrading-Strategien mit dem CCI entwickeln

Eine effektive Daytrading-Strategie mit dem CCI beinhaltet das Setzen von Schwellenwerten. Diese Werte helfen dabei, Einstiegs– und Ausstiegspunkte festzulegen.

Ein häufig genutzter Schwellenwert ist zum Beispiel +100 für überkaufte und -100 für überverkaufte Zustände.

Detaillierte Trading-Signale und ihre Bedeutungen

Der CCI liefert verschiedene Signale, die für Daytrader relevant sind. Ein CCI-Wert über +100 signalisiert oft, dass ein Markt überkauft sein könnte. Eine bevorstehende Korrektur wahrscheinlich ist.

Ein Wert unter -100 hingegen deutet darauf hin, dass ein Markt möglicherweise überverkauft ist. Eine Aufwärtskorrektur bevorstehen könnte.

Die Auswahl der optimalen Zeitperiode für den CCI

Die Standardzeitperiode für den CCI ist 20 Tage. Für Day-trading kann es sinnvoll sein, diese Anzahl zu reduzieren. Um auf schnelle Marktbewegungen reagieren zu können.

Einige Trader bevorzugen eine Einstellung von 14. Oder sogar weniger Perioden, um agiler handeln zu können.

Grenzen und Nachteile des CCI im Daytrading

💡 Wie jeder Indikator hat auch der CCI seine Grenzen. Er kann in stark trendenden Märkten falsche Signale erzeugen.

Daher sollten Daytrader den CCI nicht isoliert verwenden. Sondern in Kombination mit anderen Indikatoren und Methoden. Es ist wichtig, das Gesamtbild des Marktes zu betrachten. Nicht ausschließlich auf Indikatoren zu vertrauen.

Anwendungsbeispiele CCI-Indikator und Trading-Regeln

Die Anwendung des Commodity Channel Index (CCI) bietet konkrete Ansätze zur Marktanalyse. Eine Entscheidungsfindung im Trading.

Durch das Erkennen von Extremwerten hilft der CCI, potenzielle Trendwendungen zu identifizieren.

Praktische Trading-Setups mit dem CCI

Der CCI ermöglicht es, sowohl für den Kauf als auch für den Verkauf klare Strategien zu entwickeln.

Long-Trading-Setup: Chancen erkennen

Ein Long-Setup wird relevant, wenn der CCI nach einem Rückgang unter die kritische Marke von -100 wieder ansteigt.

Dies kann ein Indiz dafür sein, dass der Verkaufsdruck nachlässt und die Kaufdynamik zunimmt. Ein Anstieg über -100 kann dabei als Kaufsignal für eine Long-Position dienen.

Short-Trading-Setup: Risiken minimieren

Für ein Short-Setup ist ein CCI-Wert über +100 entscheidend. welcher auf einen überkauften Markt hinweist.

Kehrt der CCI unter diese Grenze zurück, kann dies als Verkaufssignal interpretiert werden. Da es auf eine mögliche Abschwächung der Kaufkraft hindeutet.

Reale Trading-Beispiele: Erfolge und Misserfolge analysiert

Durch die Analyse realer Trades lassen sich die Signale des CCI besser verstehen und anwenden.

Beispiel für ein bullisches Setup

Ein Trader bemerkt, dass der CCI nach einer längeren Abwärtsbewegung des Marktes unter -100 fällt. Kurz darauf steigt der Indikator wieder und durchbricht die -100 Linie nach oben.

Dies bestätigt die Stärke des Aufwärtstrends. Der Trader entscheidet sich für eine Long-Position. Da die Wahrscheinlichkeit für eine Fortsetzung des Aufwärtstrends besteht.

Beispiel für ein bärisches Setup

In einem anderen Fall erreicht der CCI einen Wert über +100, was auf eine Überhitzung des Marktes schließen lässt. Der anschließende Rückgang des Indikators unter die +100 Marke signalisiert eine Trendwende. Der Trader nimmt dies als Anlass, eine Short-Position zu eröffnen. Um von der erwarteten abwärts gerichteten Korrektur zu profitieren.

Gewinnmitnahme und Verlust-Management mit dem CCI

Ein kluges Verlust-Management und strategisch sinnvolle Gewinnmitnahmen sind essenziell. Der CCI kann dafür als Orientierungshilfe dienen. Erreicht der CCI nach einem Long-Einstieg extrem überkaufte Bereiche, könnte das ein Signal für eine bevorstehende Konsolidierung sein. Ein Anlass für die Gewinnmitnahme.

Setzen einen Stop-Loss, die sich an den Bewegungen des CCI orientieren, um das Risiko zu kontrollieren.

Der CCI im Vergleich

Der Commodity Channel Index (CCI) und der Relative Strength Index (RSI) sind beides Oszillatoren.

Ein Oszillator ist ein Indikator, der zwischen festgelegten Grenzen schwankt. Dabei hilft, überkaufte oder überverkaufte Zustände in einem Markt zu identifizieren.

Der Commodity Channel Index und der Relative Strength Index (RSI) im direkten Vergleich

Der CCI bestimmt die Abweichung des aktuellen Preises von seinem durchschnittlichen Preis über eine festgelegte Periode.

Der RSI hingegen bewertet die Geschwindigkeit und die Veränderung der Kursbewegungen. Während der CCI Werte über +100 als überkauft und unter -100 als überverkauft ansieht, betrachtet der RSI Werte über 70 als überkauft und unter 30 als überverkauft.

Beide Indikatoren generieren Signale, die auf mögliche Trendumkehrungen hinweisen können. Sie werden oft in Kombination angewendet, um die Genauigkeit von Handelssignalen zu verbessern.

Anwendung des CCI in verschiedenen Märkten

Der CCI ist nicht nur auf einen Markt beschränkt. Er findet vielseitige Anwendung in verschiedenen Finanzbereichen.

CCI im Forex-Trading

Im Forex-Markt hilft der CCI, Kursschwankungen zu messen. Trader nutzen ihn, um volatile Preisbewegungen zu erkennen. So können sie entscheiden, wann sie in den Markt einsteigen oder ihn verlassen sollten.

Hierfür eigenen sich der EUR/USD, GBP/USD, USD/JPY bzw. generell Forex Majors. Diese sind liquide und haben eine große Volatilität.

Bei den Minors eignen sich die größeren Forex-Paare wie der EUR/GBP.

Nutzen des CCI beim Handel mit Rohstoffen

Der Commodity Channel Index (CCI) eignet sich besonders gut für den Handel mit Rohstoffen. Da diese Märkte oft durch ausgeprägte zyklische Muster gekennzeichnet sind. Die durch Angebot und Nachfrage, saisonale Einflüsse und politische Ereignisse beeinflusst werden.

Rohstoffe wie Gold, Öl, Silber und verschiedene landwirtschaftliche Produkte haben eigene Angebots- und Nachfragezyklen. Die der CCI effektiv identifizieren kann.

CCI Trading mit Gold

Gold wird oft als sicherer Hafen in Zeiten wirtschaftlicher Unsicherheit angesehen. Sein Preis kann in solchen Phasen steigen. Was sich in den CCI-Werten widerspiegeln kann.

CCI Trading mit Öl

Öl hingegen ist stark von geopolitischen Ereignissen und Veränderungen in der Energiepolitik abhängig.

Die zu Preisschwankungen führen. Der CCI kann hier als Frühindikator für Trendwechsel dienen.

CCI Trading mit Silber

Silber hat sowohl monetäre als auch industrielle Anwendungen. Was zu unterschiedlichen Preisdynamiken führt. Die durch den CCI erkannt werden können.

CCI Trading mit weichen Rohstoffen (Soft Commodities)

Bei landwirtschaftlichen Produkten spielen saisonale Muster eine große Rolle. Erntezeiten und Wetterbedingungen können zu vorhersehbaren Schwankungen führen.

Der CCI hilft Tradern dabei, diese Muster zu erkennen. Entsprechend zu handeln, indem er anzeigt, wann ein Produkt möglicherweise überkauft oder überverkauft ist.

CFDs auf Rohstoffe

Beim Trading von CFDs auf Rohstoffe bietet der CCI den Vorteil, dass Trader nicht den physischen Rohstoff besitzen müssen. Von Preisbewegungen zu profitieren.

CFDs ermöglichen es, auf steigende und fallende Preise zu spekulieren. Was bedeutet, dass Trader auch dann Gewinne erzielen können, wenn der CCI auf einen abwärts gerichteten Trend hinweist.

CFD-Trading erfordert aufgrund des Hebels eine geringere Kapitalbindung als der direkte Kauf von Rohstoffen. Was es zu einer zugänglichen Option für viele Trader macht. Durch den Handel auf Margin erhöhen sich Gewinne und Verluste gleichermaßen. Es gibt ein größeres Risiko.

Der CCI als ein Werkzeug zur technischen Analyse. Unterstützt dabei, Ein- und Ausstiegszeitpunkte im Handel mit CFDs auf Rohstoffe zu bestimmen. Wodurch das Risiko– und Money-Management optimiert werden kann.

CCI und Handel mit Kryptowährungen

In den hochvolatilen Kryptomärkten kann der CCI als Indikator für extreme Marktbedingungen dienen. Da Kryptowährungen wie Bitcoin und Ethereum oft schnellen und starken Preisänderungen unterliegen, bietet der CCI eine wertvolle Perspektive auf die Marktdynamik und mögliche Trendwechsel.

Technische Details des CCI

Der Commodity Channel Index (CCI) ist ein technischer Indikator. Der in der Finanzmarktanalyse verwendet wird, um neue Trends oder überkaufte bzw. überverkaufte Zustände in einem Markt zu identifizieren.

Die Berechnung basiert auf der Differenz zwischen dem aktuellen Preis und dem historischen Durchschnittspreis.

Schritt-für-Schritt-Anleitung zur Berechnung des CCI

Die Berechnung des CCI erfolgt in mehreren Schritten und beinhaltet den Durchschnittspreis, die typische Preisabweichung und den Multiplikator.

Die mathematische Formel des CCI Indikators

Die grundlegende Formel des CCI lautet wie folgt:

CCI = (TP – SMA(TP, N)) / (0.015 × MD)

Dabei steht TP für den typischen Preis, der das arithmetische Mittel von Hoch, Tief und Schlusskurs ist:

TP = (Hoch + Tief + Schluss) / 3

SMA ist der einfache gleitende Durchschnitt des typischen Preises über N Perioden. MD steht für die mittlere Abweichung, die Durchschnittswert der absoluten Differenzen zwischen dem typischen Preis jeder Periode und dem SMA(TP, N) ist.

Der Einfluss der mittleren Abweichung auf die CCI-Berechnung

Die mittlere Abweichung ist ein entscheidender Bestandteil der CCI-Berechnung. Da sie die Volatilität des Marktes berücksichtigt.

💡 Je größer die mittlere Abweichung, desto höher ist die Volatilität und umso empfindlicher reagiert der CCI auf Preisänderungen.

Die technischen Indikator-Einstellungen für den CCI

Bei der Anwendung des CCI können verschiedene Einstellungen gewählt werden. Um den Indikator an verschiedene Trading-Stile und Marktbedingungen anzupassen.

Wie Indikator-Einstellungen die Handelssignale beeinflussen

Die Standardperiode für den CCI ist 20.

Eine Verringerung dieser Zahl führt zu einem sensitiveren Indikator. Der schneller auf Preisänderungen reagiert – ideal für kurzfristig orientierte Daytrader.

Eine Verlängerung der Periode hingegen glättet den Indikator und macht ihn weniger anfällig für zufällige Preisschwankungen. Was insbesondere für Langzeitinvestoren von Vorteil sein kann.

Die Anpassung der CCI-Einstellungen kann einen erheblichen Einfluss auf die generierten Handelssignale haben. Es ist daher ratsam, mit den Einstellungen zu experimentieren. Sie im Kontext einer umfassenden Marktanalyse zu interpretieren, statt sich allein auf den CCI zu verlassen.

Strategisches Trading mit dem CCI

Eine effektive Nutzung des Commodity Channel Index (CCI) kann zu einer gewinnbringenden Trading-Strategie führen. Hier sind einige fortgeschrittene Taktiken, die Anfänger und erfahrene Trader anwenden können, um das Potenzial des CCI voll auszuschöpfen.

Aufbau einer soliden CCI-Indikator Strategie

Eine solide CCI-Indikator Strategie berücksichtigt die spezifischen Marktbedingungen. Passt die Indikator-Einstellungen entsprechend an. Sie umfasst folgende Aspekte:

- Identifikation der Markttrends: Bevor man auf Basis des CCI handelt, sollte man den vorherrschenden Trend erkennen. In einem Aufwärtstrend könnten Werte über +100 als Bestätigung des Trends und nicht unbedingt als Verkaufssignale gesehen werden.

- Risikomanagement: Setze immer Stop-Loss- und Take-Profit-Orders. Um dein Kapital zu schützen und Gewinne zu sichern.

Momentum Strategie

Der CCI dient als Indikator für das Momentum des Marktes. Eine einfache Momentum-Strategie besteht darin, eine Long-Position zu eröffnen, wenn der CCI die Nulllinie nach oben kreuzt.

Eine Short-Position, wenn er sie nach unten kreuzt.

Dieses Vorgehen basiert auf der Annahme, dass ein Kreuzen der Nulllinie einen Wechsel im Momentum und damit eine potenzielle Trendänderung signalisiert.

Overbought and Oversold Levels

Der CCI hilft dabei, überkaufte und überverkaufte Level zu identifizieren. Ein Wert über +100 weist auf einen starken Aufwärtstrend hin. Kann als Kaufsignal interpretiert werden. Fällt der CCI wieder unter +100, könnte das ein Signal zum Schließen der Position sein.

Umgekehrt deutet ein Wert unter -100 auf einen starken Abwärtstrend hin. Kann als Verkaufssignal betrachtet werden. Ein Anstieg des CCI über -100 kann als Zeichen zum Schließen der Short-Position gesehen werden.

CCI und Divergenzen

Divergenzen zwischen dem CCI und dem Preisverlauf können auf mögliche Trendwenden hinweisen. Erreicht der Preis neue Hochs, der CCI aber nicht, könnte dies auf eine Schwächung des Trends und eine bevorstehende Trendumkehr deuten.

Interpretation des CCI im MetaTrader

Der MetaTrader ist eine Handelsplattform, auf der der CCI-Indikator standardmäßig verfügbar ist.

- Die Überwachung des CCI in verschiedenen Zeitrahmen für einen umfassenden Überblick.

- Die Beachtung des CCI-Verlaufs im Hinblick auf die +100 und -100 Niveaus. Um potenzielle Überkauft- und Überverkauft-Situationen zu identifizieren.

- Die Anwendung von Trendlinien und Mustern im CCI-Fenster, um zusätzliche Einsichten zu erhalten.

Technischen Analyse: CCI Kombination mit anderen technischen Indikatoren

In der technischen Analyse ist der CCI ein entscheidender Faktor für das Erkennen von Marktdynamiken. Er bietet Einsichten in das Momentum des Marktes. Kann anzeigen, ob eine Korrektur wahrscheinlich ist.

Der CCI sollte jedoch nie isoliert betrachtet werden. Sondern als ein Teil eines umfassenden Analyseprozesses. Indem Trader den CCI mit anderen Analyseformen verbinden, können sie ein klareres Bild des Marktzustandes gewinnen. Ihre Handelsentscheidungen auf einer breiteren Informationsgrundlage treffen.

Kombination des CCI

Eine robustere Handelsstrategie entsteht, wenn der CCI mit anderen Indikatoren kombiniert wird.

CCI und Moving Averages (Gleitende Durschnitte)

Der CCI lässt sich mit gleitenden Durchschnitten (Moving Averages) kombinieren. Um Kauf- und Verkaufssignale zu identifizieren. Ein Kaufsignal könnte vorliegen, wenn der CCI die Nulllinie nach oben kreuzt. Der Preis über seinem gleitenden Durchschnitt liegt.

Ein Verkaufssignal könnte gegeben sein, wenn der CCI unter die Nulllinie fällt. Der Preis unter seinem gleitenden Durchschnitt ist.

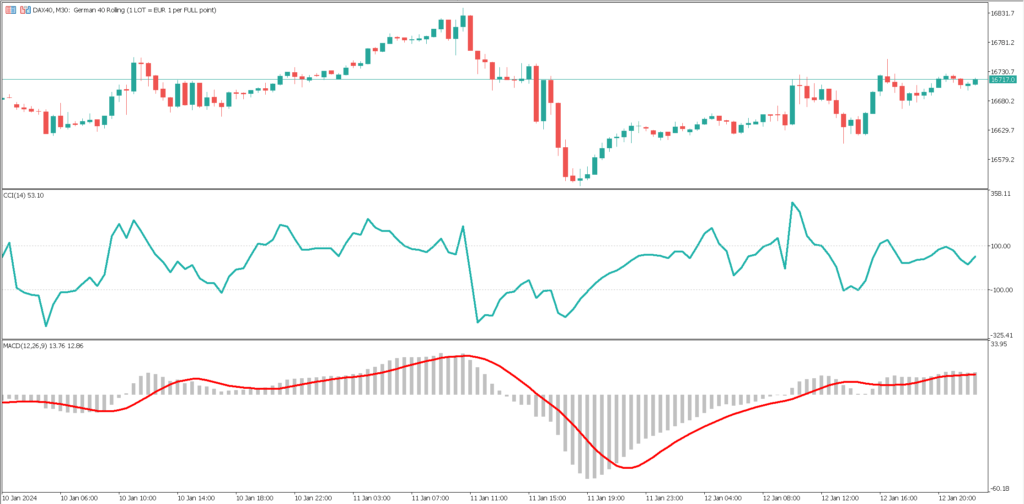

CCI und MACD (Moving Average Convergence Divergence)

In Verbindung mit dem MACD kann der CCI dazu dienen, Handelssignale zu bestätigen. Ein bestätigtes Kaufsignal kann vorliegen, wenn der CCI über Null ist. Die MACD-Linie die Signallinie nach oben kreuzt.

Ein bestätigtes Verkaufssignal kann vorliegen, wenn der CCI unter Null ist. Die MACD-Linie die Signallinie nach unten kreuzt.

CCI und Volumen Indikator

Volumenindikatoren können zusätzliche Bestätigung für die durch den CCI signalisierten Trends liefern. Sie können dabei helfen, die Stärke eines Trends zu beurteilen. Damit die Zuverlässigkeit von Kauf- und Verkaufssignalen zu erhöhen.

CCI und Candlestick Patterns

Der CCI lässt sich auch mit Candlestick-Patterns (Kerzenmuster) kombinieren. Um exakte Spitzen und Täler während der „Verkaufsperiode“ des CCI zu bestätigen. Dies kann den Tradern helfen, ihre Ein- und Ausstiege besser zu timen.

Diese Strategien und Kombinationen erfordern Übung. Sollten stets im Kontext einer umfassenden Marktanalyse angewendet werden.

Wichtig ist, dass Trader sich immer der Risiken bewusst sind. Entsprechende Maßnahmen zum Risikomanagement ergreifen.

Fazit: CCI Indikator – Trader Tool

Der Commodity Channel Index (CCI) ist ein wertvolles Werkzeug für Trader in verschiedenen Märkten.

Er hilft, Trendumkehrungen sowie überkaufte und überverkaufte Zustände zu erkennen. Im Daytrading ist der CCI besonders nützlich. Da er schnell auf Marktveränderungen reagiert und dabei hilft, effektive Einstiegs- und Ausstiegspunkte zu bestimmen.

Trotz seiner Vorteile sollten Trader den CCI nicht isoliert nutzen. Sondern ihn mit anderen Indikatoren und Analysemethoden kombinieren. Dies ermöglicht ein besseres Verständnis des Gesamtmarktes. Erhöht die Genauigkeit von Handelsentscheidungen.

Der CCI ist ein vielseitiger und verlässlicher Indikator, der in der technischen Analyse. Eine wichtige Rolle spielt und sowohl für Anfänger als auch für erfahrene Trader von großem Nutzen sein kann.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.