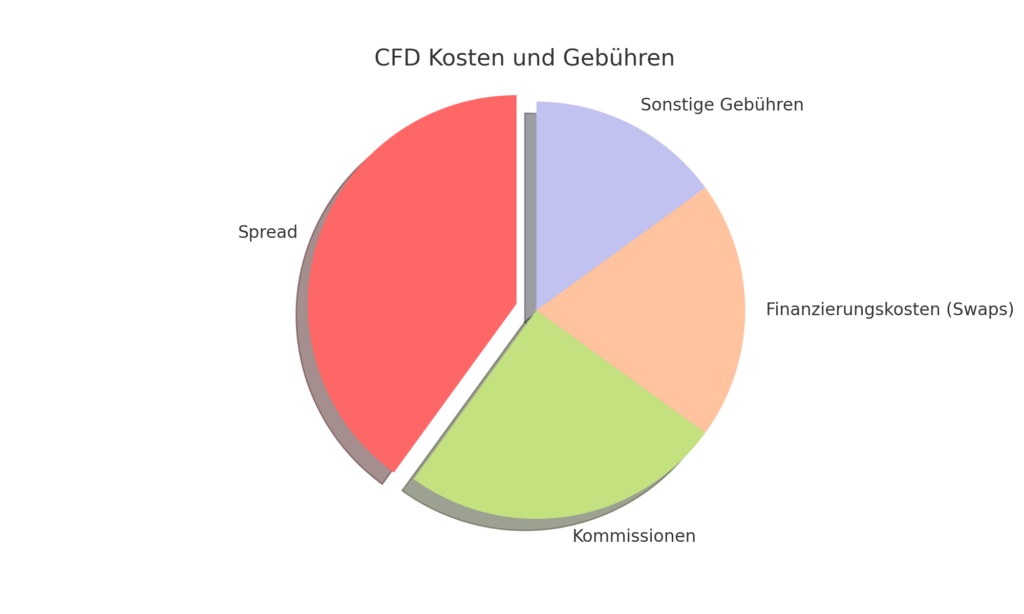

Beim CFD-Trading fallen verschiedene Gebühren und Kosten an. Die wichtigsten CFD Kosten sind der Spread, die Kommissionen (hat nicht jeder Broker), die Finanzierungskosten (Swaps) und eventuell zusätzliche Kosten für Ein-Auszahlung, Inaktivität oder Zusatzsoftware.

Manche Broker erheben zudem eine Kontoführungsgebühr für inaktive Konten (bei den meisten Brokern nicht der Fall). Für Ein- und Auszahlungen (sehr selten) können ebenfalls Gebühren anfallen.

Insgesamt sind die Gebühren beim CFD-Trading jedoch vergleichsweise gering und durch den Wettbewerb unter den Brokern tendenziell rückläufig.

Mögliche CFD Kosten Übersicht:

| Kosten/Gebühren | Erklärung | Beispiel |

|---|---|---|

| Spread | Die Differenz zwischen Kaufs- und Verkaufspreis. | Beträgt der EUR/USD Spread 0,5 Pips, bedeutet das, dass der Kaufpreis 1,1250 ist und der Verkaufspreis 1,1255. |

| Kommissionen | Gebühren, die pro Trade anfallen und je nach Markt variieren können. | Ein Broker verlangt 3$ Kommission Half-Turn für den EURUSD, Round-Turn 6$ (öffnen und schließen) |

| Finanzierungskosten/Swaps | Kosten, die bei Übernachtpositionen entstehen, basierend auf dem Zinssatzunterschied zwischen den gehandelten Währungen. | Wenn du eine Übernachtposition im EUR/USD hältst und der Zinssatzunterschied 1% beträgt, zahlst du oder erhältst du 1% auf den gehandelten Betrag. |

| Garantierte Stop-Loss-Orders | Zusätzliche Kosten für die Verwendung von garantierten Stop-Loss-Orders, die den Verlust begrenzen. | Die Verwendung einer garantierten Stop-Loss-Order kostet 0,3% des gehandelten Volumens. |

| Kontoführungsgebühr | Eine Gebühr für inaktive Konten, die nicht regelmäßig handeln. | Wenn du dein Konto für mehr als 3 Monate nicht nutzt, fällt eine monatliche Kontoführungsgebühr von 10 Euro an. |

| Ein- und Auszahlungsgebühren | Gebühren, die beim Ein- und Auszahlen von Geldern auf dein Handelskonto erhoben werden können. | Die Einzahlung per Kreditkarte ist kostenlos, aber bei Auszahlungen per Banküberweisung wird eine Gebühr von 20 Euro erhoben. |

| Gesamtkosten | Die Gesamtgebühren beim CFD-Trading im Vergleich zu anderen Finanzprodukten sind oft geringer. | CFD-Trading kann kostengünstiger sein als der Handel mit physischen Aktien. |

CFD Kosten beim aktiven CFD Trading

💡Die wichtigsten Kosten beim CFD-Trading sind der Spread, die Kommissionen, die Finanzierungskosten (Swaps). Diese Kosten fallen nur beim aktiven Handel an.

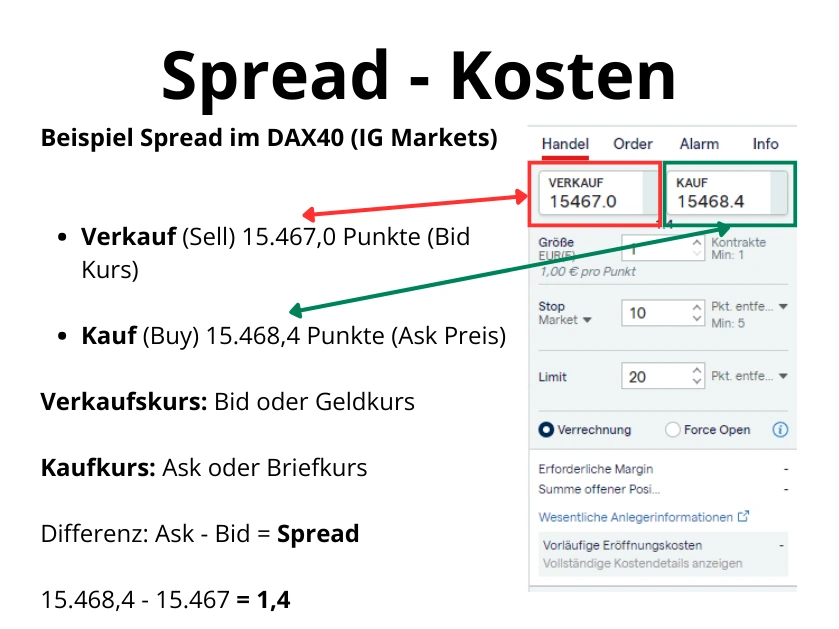

Spread (Bid und Ask Unterschied) – Anhand des DAX CFD

Der Spread bezeichnet die Differenz zwischen Kaufs- und Verkaufspreis und ist variabel. Manche Broker bieten auch Konten mit fixen Spreads an. Hier steht oft im Kleingedruckten, dass diese sich ausweiten können.

Der Spread wird direkt nach Positionseröffnung gezahlt, d.h. der Trade ist in Höhe des Spread im Minus.

Der absolute Spread wäre in dem Beispiel unten immer 1.4 Punkte. Somit müsste der DAX40 um 1.4 Punkte in meine Richtung laufen, damit ich im Break-Even (bei 0) bin, d.h. keine Verlust habe.

Die tatsächlichen Kosten für diese „1.4“ Punkte bestimme ich selbst über die Positionsgröße.

In dem unteren Beispiel wäre es 1 EUR pro Punkt, entsprechend 1,40 EUR Kosten. Erhöhe ich die Größe von 1 auf 10, dann wären die Kosten 14 EUR, statt 1,40 EUR. Die Punktwertigkeit wäre auch 10 x höher.

Der Spread liegt immer noch bei 1.4 Punkten.

Kommissionen

Kommissionen fallen in der Regel pro Trade an und können je nach Markt variieren. Basiswerte bei den Kommissionen häufiger vorkommen können sind Forex und Aktien.

💡Gut zu wissen: Spreads fallen auch bei Kommissionen an, diese sind dann aber in der Regel geringer.

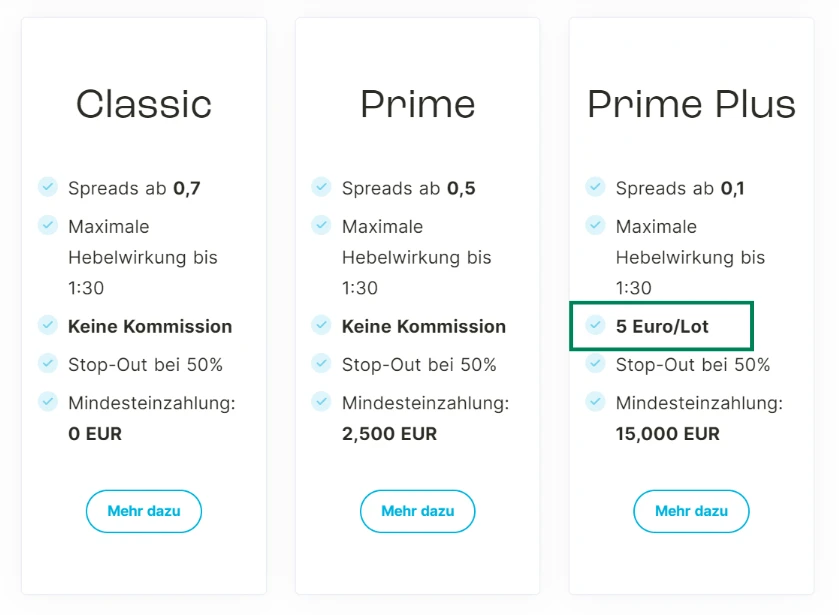

Die meisten CFD Broker erheben keine Kommissionen oder nur bei bestimmten Kontomodellen.

Bei den drei Kontomodellen beim CFD Broker Trive (GKFX) haben zwei Kontomodelle keine Kommissionen.

Das Kontomodell Prime Plus hat 5 EUR pro Lot im Forex Bereich, in solchen fällen ist der Kernspread geringer als bei den anderen Kontomodellen, dafür gibt es die zusätzlichen Kommissionen. Diese können entweder Round-Turn anfallen (die Gesamten Kosten), also für das öffnen und schließen der Position oder Half-Turn die CFD Kosten für das einmalige öffnen oder schließen (2 x Half-Turn = 1 x Round-Turn).

Beispiel Broker mit und ohne Kommissionen

| Broker | Spread | Kommissionen |

|---|---|---|

| Broker A | 0,5 Pips | 2,5 EUR pro Half-Turn, 5 EUR Round-Turn |

| Broker B | 1 Pip | Keine |

Professionelle Trader präferieren oft geringere Spreads mit Kommissionen, da z.B. der Stop Loss enger gesetzt werden kann.

Finanzierungskosten (Swaps)

Finanzierungskosten bzw. Swaps können entstehen, wenn Positionen über Nacht gehalten wird.

💡Wird der Trade intraday, also innerhalb eines Tages (vor 22 Uhr bei vielen Brokern) geschlossen, entsteht kein Swap.

Beim Swap muss es sich nicht um Kosten handeln, für Short Positionen gibt es im aktuell Zinsumfeld bei den meisten Brokern eine Gutschrift.

Bei Währungen verhält es sich generell anders, da hier zwei Währungspaare gegeneinander gehandelt werden.

Mehr dazu hier: Forex Swaps im Trading: Erläuterung und Beispielrechnung

Ähnlich wie bei den Spreads ist der Swapssatz gleich, die Wertigkeit wird aber über das Handelsvolumen, die Lots bestimmt.

Je größer die Position, d.h. je mehr Lots gehandelt werden, desto mehr Swap wird gezahlt bzw. erhält man.

| Kosten und Gebühren | Erläuterung CFD Kosten |

|---|---|

| Spread | Variabel, abhängig vom gehandelten Instrument und Broker |

| Kommissionen | Pro Trade, abhängig vom Markt und Broker |

| Finanzierungskosten | Basierend auf dem Leitzins und dem Broker-Auf-/Abschlag |

Slippage im CFD Handel

Ein Kostenpunkt der gerne übersehen wird ist die Slippage.

💡Slippage bezieht sich auf die Differenz zwischen dem erwarteten Ausführungspreis einer Order und dem tatsächlich erhaltenen Preis.

Im CFD-Handel kann es aufgrund von Marktbewegungen und Volatilität zu Slippage kommen. Dies kann dazu führen, dass eine Order zu einem schlechteren Preis ausgeführt wird als erwartet.

Wie wir gelernt haben, ist der Spread variabel. Die Höhe des Spreads kann sich z.B. ändern über Volatilität (geringe oder hohe) und Liquidität, wie einfach Vermögenswerte in einem Markt gekauft oder verkauft werden können

Wann tritt erhöhte Slippage auf?

Der EURUSD, also das Währungspaare Euro vs US-Dollar, ist z.B. einer der liquidesten Märkte weltweit. Es gibt ausreichend Angebot und Nachfrage. Entsprechend gering ist der Spread verglichen mit exotischeren Währungspaaren wie z.B. US Dollar vs Südafrikanischer Rand (USDZAR).

Kommt es allerdings zu wichtigen Marktereignissen, dann kann dies die Volatilität erhöhen und gleichzeitig die Slippage bei der Ausführung.

Erhöhte Slippage kann auch Nachts auftreten, wenn es kaum Marktteilnehmer gibt. Zum Beispiel wird der DAX40 Future von 8-22 Uhr gehandelt, viele CFD Broker bieten den Handel aber auch Nachts an. Der Spread ist dann in der Regel ausgeweitet und die Ausführungsqualität schlechter (bedingt durch den dünnen Markt).

❗Die besten Handelszeiten für Trader sind: Während der regulären Handelszeiten des zu handelnden Instruments, wenn keine Markt bewegenden News sind und der Wert im allgemeinen liquide ist.

Es ist wichtig, sich dieser Möglichkeit bewusst zu sein und potenzielle Auswirkungen auf die Trading-Strategie einzukalkulieren.

Weitere Kosten und Gebühren

Abgesehen von den genannten Kostenpunkten können beim CFD-Trading noch weitere Kosten und Gebühren auftreten.

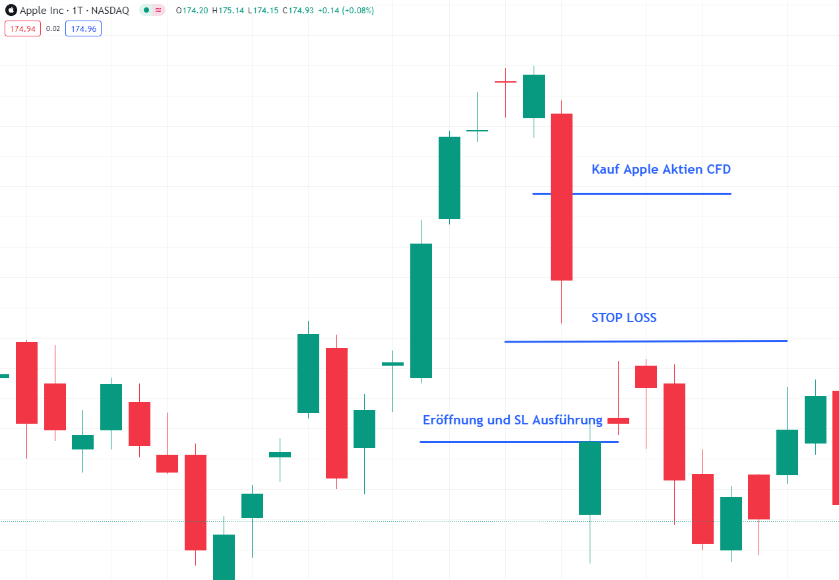

Zum Beispiel für garantierte Stop Losses, IG Markets bietet diese Option an. Beim Stop Loss handelt es sich um eine bestens Order, d.h. der Stop Loss ist nicht garantiert.

In liquiden Märkten während der Handelszeiten sollte der Stop Loss in der Regel greifen. Über das Wochenende oder wenn Märkte nicht 24 Stunden taxiert werden, kann es allerdings zu Gaps (Kurslücken) kommen. Dann ist eine Ausführung zum Stop nicht möglich.

Im Beispiel oben hätten wir einen Aktien CFD auf die Apple Aktie gekauft, der Stop Loss wurde durch ein Gap übersprungen und später ausgeführt.

Kosten und Gebühren außerhalb des CFD Handels

Einige Broker erheben beispielsweise eine Kontoführungsgebühr für inaktive Konten. Diese Gebühr wird berechnet, wenn über einen bestimmten Zeitraum keine Handelsaktivitäten stattfinden. Informiert euch am besten vorab, ob es diese Gebühren gibt.

Ein- und Auszahlungen können ebenfalls mit Gebühren verbunden sein, abhängig von der gewählten Zahlungsmethode und dem CFD Broker.

💡Es ist ratsam, die Konditionen im Voraus zu prüfen, um unerwartete Kosten zu vermeiden.

In der Regel treten die Kosten allerdings eher bei der Auszahlung, als bei der Einzahlung auf. Es kann auch sein, das es Mindestauszahlungsbeträge gibt oder nur eine Auszahlung am Tag möglich ist.

Hierbei ist wichtig zu wissen, Gebühren entstehen bei jeder Ein- und Auszahlung, die Frage ist nur, trägt der CFD Broker diese oder gibt er sie an die Kunden weiter.

Ein Kostenvergleich kann Aufschluss darüber geben, welcher Broker die besten Konditionen bietet. Dabei sollten neben den reinen Gebühren auch weitere Faktoren wie die Handelsplattform (MetaTrader Broker haben in der Regel nie eine Gebühr für die Handelsplattform), der Kundenservice und die Regulierung (in Europa gibt es keine Nachschusspflicht) berücksichtigt werden. Mit einem umfassenden Vergleich können Trader die Kosten optimieren und das für sie passende Angebot finden.

Zusammenfassend lassen sich die Gebühren beim CFD-Trading als vergleichsweise gering bezeichnen. Durch den Wettbewerb unter den Brokern sind die Kosten tendenziell rückläufig. Es ist wichtig, die verschiedenen Kostenarten zu kennen und bei der Auswahl eines Brokers auf transparente Gebührenstrukturen zu achten. Ein Kostenvergleich kann dabei helfen, das beste Angebot zu finden und die Trading-Kosten zu minimieren.

Hebel und Margin im CFD Handel

Der Hebel und die Margin sind ebenfalls Aspekte, die das Trading mit CFDs beeinflussen können. Durch den Einsatz eines Hebels können Trader größere Positionen handeln, als sie sich leisten könnten.

Dabei sollte jedoch beachtet werden, dass dies sowohl Gewinne als auch Verluste potenziert. Die Margin wiederum ist der Betrag, den ein Trader als Sicherheit hinterlegen muss, um eine Position zu eröffnen. Es ist wichtig, die Auswirkungen von Hebel und Margin zu verstehen und verantwortungsbewusst zu handeln.

| Zusätzliche Kosten und Gebühren | Beschreibung |

|---|---|

| Slippage im CFD Handel | Differenz zwischen erwartetem und tatsächlichem Ausführungspreis einer Order. |

| CFD Kosten berechnen | Berücksichtigung von Spread, Kommissionen, Finanzierungskosten und Zusatzgebühren bei der Kostenberechnung. |

| Hebel und Margin im CFD Handel | Auswirkungen von Hebel und Margin auf das Trading mit CFDs. |

Es ist wichtig, sich der zusätzlichen Kosten und Gebühren beim CFD-Trading bewusst zu sein, um die Gesamtkosten zu verstehen und bei der Auswahl eines Brokers die für die individuelle Trading-Strategie am besten geeigneten Konditionen zu finden. Durch die Berücksichtigung dieser Kosten und eine sorgfältige Planung können Trader ihre Gewinnchancen maximieren.

Zusammenfassung der Kosten beim CFD-Trading:

| Gebührenart | Erklärung |

|---|---|

| Spread | Differenz zwischen Kaufs- und Verkaufspreis |

| Kommissionen | Gebühren pro Trade, variieren je nach Markt |

| Finanzierungskosten | Kosten für das Halten von Positionen über Nacht |

| Zusätzliche Kosten | Gebühren für Premium-Dienste und Features |

| Inaktivitätsgebühren | Gebühren für inaktive Konten |

| Ein- und Auszahlungsgebühren | Gebühren für Geldtransfers |

FAQ – CFD Kosten und Gebühren

Welche Kostenarten fallen beim CFD-Trading an?

Beim CFD-Trading fallen verschiedene Gebühren und Kosten an, darunter der Spread, die Kommissionen, die Finanzierungskosten und eventuell zusätzliche Kosten für Premium-Dienste.

Was ist der Spread beim CFD-Trading?

Der Spread bezeichnet die Differenz zwischen Kaufs- und Verkaufspreis beim CFD-Trading und ist variabel. Manche Broker bieten auch Konten mit fixen Spreads an.

Was sind Kommissionen beim CFD-Trading?

Kommissionen fallen in der Regel pro Trade an und können je nach Markt variieren. Sie sind eine separate Gebühr, die zusätzlich zum Spread erhoben wird.

Was sind Finanzierungskosten im CFD-Trading?

Finanzierungskosten entstehen, wenn Positionen über Nacht gehalten werden. Sie werden auf Basis des Kapitals berechnet, das für die offene Position verwendet wird, und basieren auf dem jeweiligen Interbankensatz.

Gibt es zusätzliche Kosten beim CFD-Trading?

Ja, es kann auch Kosten für zusätzliche Features wie garantierte Stop-Loss-Orders oder die Nutzung der Trading-Software geben. Manche Broker erheben zudem eine Kontoführungsgebühr für inaktive Konten.

In der Regel sind die meisten Dienste aber kostenfrei

Fallen Gebühren für Ein- und Auszahlungen an?

Bei der Einzahlung gibt es in der Regel keine Gebühren. Für Auszahlungen kann es Kosten geben, je nach CFD Broker. Informiere dich hierüber vorab.

Sind die Gebühren beim CFD-Trading hoch?

Insgesamt sind die Gebühren beim CFD-Trading vergleichsweise gering und durch den Wettbewerb unter den Brokern tendenziell rückläufig.

Ist der Spread entscheidend?

Ja, insbesondere für kurzfristige Trader. Je weniger Trades und je länger die Trades laufen, desto weniger wichtig ist der Spread.

Ein Scalper wird mehr auf den Spread schauen.

Fazit: Was Du über CFD Kosten wissen solltest

Beim CFD-Trading sind die CFD Kosten und Gebühren eine nicht zu unterschätzende Komponente, die einen erheblichen Einfluss auf die Rentabilität Deiner Trades haben können. Obwohl die Gebühren im Vergleich zu anderen Finanzinstrumenten als moderat gelten, können sie sich bei häufigem Handel summieren.

Wichtige Erkenntnisse:

- Spread: Der Hauptkostenpunkt beim CFD-Trading, dessen Höhe je nach Broker und Markt variiert.

- Kommissionen: Nicht bei allen Brokern vorhanden, aber wenn sie anfallen, meistens pro Trade.

- Finanzierungskosten (Swaps): Insbesondere bei Übernachtpositionen relevant.

- Zusätzliche Kosten: Diese können für garantierte Stop-Loss-Orders, inaktive Konten oder spezielle Zahlungsmethoden anfallen.

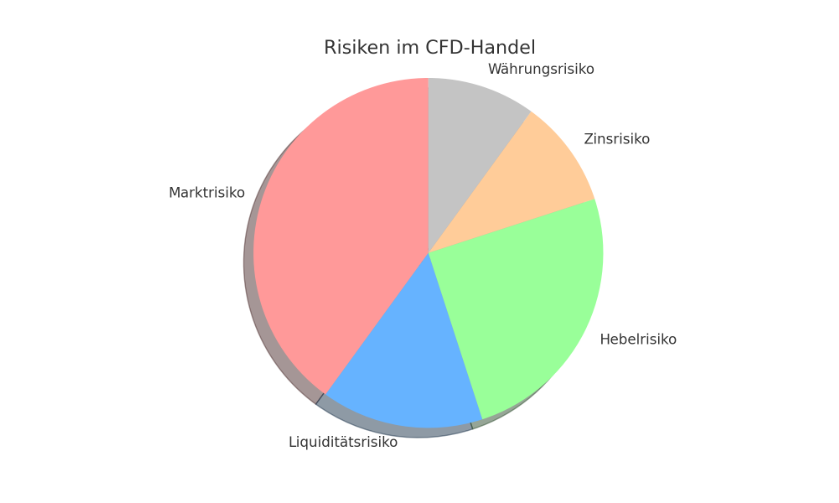

Wichtige Punkte zur Beachtung:

- Hebelwirkung: Der Einsatz von Hebeln kann sowohl Gewinne als auch Verluste potenzieren.

- Marktvolatilität: Schnelle und unvorhersehbare Marktbewegungen können zu erheblichen Verlusten führen.

- Kosten und Gebühren: Neben den Trading-Kosten können auch Inaktivitätsgebühren und andere zusätzliche Kosten anfallen.

- Komplexität des Instruments: CFDs sind nicht einfach zu verstehen; unerfahrene Trader sollten sich ausreichend informieren und im besten Fall zunächst ein Demokonto nutzen.

| Risikofaktor | Beschreibung |

|---|---|

| Hebelwirkung | Kann Gewinne und Verluste verstärken. |

| Marktvolatilität | Führt zu schnellen und hohen Verlusten. |

| Kosten und Gebühren | Können die Profitabilität beeinträchtigen. |

| Komplexität | Erfordert ein tiefes Verständnis des Marktes. |

Es ist dringend empfohlen, nur Gelder für das CFD-Trading zu verwenden, deren Verlust Du Dir leisten kannst. Die Verwendung von Risikomanagement-Tools wie Stop-Loss-Orders ist ebenfalls ratsam.

Bevor du mit dem Handel startest, teste immer ein CFD Demokonto und ließ dir unseren CFD Glossar durch.

Risikowarnung: CFDs sind komplexe Instrumente

Bevor Du in die Welt des CFD-Tradings eintrittst, ist es unerlässlich, die damit verbundenen CFD Risiken vollständig zu verstehen. CFDs sind komplexe Instrumente und bergen aufgrund des Hebels ein hohes Risiko, schnell Geld zu verlieren.

Hinweis: Dieser Artikel ist keine Anlageberatung. Jeder Trader ist für seine eigenen Handelsentscheidungen verantwortlich.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.