Jeder Trader sollte eine Trading Strategie nutzen. Ein festes Regelwerk ist unerlässlich für langfristigen Erfolg. Wie balancierst du Risiko und Gewinnchancen optimal aus? Und wie passt du deine Taktik an volatile Marktbedingungen an?

Das wichtigste in Kürze: CFD Trading Strategien

| CFD Strategie | INFO | KEY FACTS | IDEAL FÜR | RISIKEN |

|---|---|---|---|---|

| CFD-Trading Strategie | Derivatehandel, der auf Preisbewegungen von Finanzinstrumenten basiert. | Ermöglicht hohe Hebel und Diversifikation. | Erfahrene Spekulanten. | Hohes Verlustrisiko durch Hebelwirkung. |

| Trendfolgestrategie | Handel in Richtung des etablierten Markttrends. | Profitiert von langanhaltenden Trends. | Langzeit-Trader. | Weniger effektiv in volatilen oder seitwärts gerichteten Märkten. |

| Range Trading Strategie | Handel innerhalb einer definierten Preisspanne. | Geeignet für Seitwärtsmärkte. | Vorsichtige Trader. | Begrenzte Gewinn-möglichkeiten; Risiko falscher Signale. |

| Breakout Strategie | Handel bei Durchbruch eines Preises aus einer etablierten Range. | Potenzial für schnelle Gewinne bei starken Bewegungen. | Risikofreudige Trader. | Falsche Ausbrüche können zu Verlusten führen. |

| Scalping Strategie | Profitieren von kleinen Preisänderungen. | Schnelle Gewinne, viele Handelsmöglichkeiten. | Day-Trader. | Erfordert schnelle Entscheidungen und ständige Marktbeobachtung. |

| Mean Reversion | Handel basierend auf der Rückkehr des Preises zum Durchschnitt. | Nutzt temporäre Marktineffizienzen. | Analytische Trader. | Ungewissheit bei Trendänderungen. |

| Swing Trading | Ausnutzen von Preisschwankungen über mehrere Tage. | Balance zwischen kurz- und mittelfristigen Gewinnen. | Geduldige Trader. | Erfordert genaue Timing-Fähigkeiten. |

| Konträre Investitions-strategie | Handeln gegen die Markttendenz. | Hohe Gewinne, wenn der Markt sich umkehrt. | Antizyklische Trader. | Hohes Risiko bei Fortsetzung des Haupttrends. |

| DayTrading | Öffnen und Schließen von Positionen innerhalb eines Handelstages. | Vermeidet Risiken über Nacht. | Vollzeit-Trader. | Hoher Stressfaktor, intensive Marktbeobachtung. |

| News Trading | Ausnutzen der Volatilität durch Nachrichten-ereignisse. | Chancen auf schnelle Gewinne. | Informierte Trader. | Hohe Unsicherheit und Volatilität. |

| Positionshandel | Langfristiger Handel basierend auf größeren Trends. | Geringere Handels-frequenz, langfristige Gewinne. | Strategische Trader. | Langfristiges Kapital erforderlich, geringe Flexibilität. |

| Technische Analyse für CFD-Trading | Technische Indikatoren und Chartmuster werden verwendet. | Fundiertere um Handelsentscheidungen treffen. | Fortgeschrittene Trader | Fokus nur auf TA |

| Risiko-Management | Risikomanagement ist entscheidend für den Erfolg im CFD-Trading. | Stop-Loss und Take-Profit-Orders sind wichtige Werkzeuge. | Muss für alle Trader | Nicht Einhaltung |

Beste Trading Strategien für CFD Anfänger

Es gibt verschiedene CFD Strategien, die du für den CFD-Handelanwenden kannst.

Dabei gibt leider nicht die eine erfolgreiche CFD Trading Strategie die immer funktioniert.

Jede Handels-Strategie hat ihre eigenen Vor- und Nachteile. Es ist wichtig, diejenige zu wählen, die am besten zu deinem Handelsstil und deinen Zielen passt. Zudem funktioniert nicht jede Strategie gleich gut in jeder Marktphase.

Trendfolgestrategie CFD Trading Strategie

Die Trendfolgestrategie basiert auf der Annahme, dass sich Preise in Trends bewegen.

Wird ein Trend identifiziert, versucht der Trader, in die Richtung des Trends zu handeln. Ein- und Ausstiegspunkte werden anhand von technischen Indikatoren und Chartmustern festgelegt.

Trendhandel: Zielsetzung und Umsetzung

- Richtung identifizieren: Nutze technische Indikatoren, um die Richtung des Marktschwungs zu erkennen.

- Long-Position bei Aufwärtstrend: Gehe eine Long-Position ein, wenn der Markt aufwärts tendiert.

- Trendlinien erstellen: Verwende Werkzeuge und Diagramme, um Trendlinien zu ziehen und die Richtung des Trends zu verfolgen.

- Strategie testen: Bestimme deinen Zeitrahmen, finde deinen Trend, ermittle die Intensität und teste die Strategie rückwirkend.

Range CFD Trading Strategie

Beim Range Trading versucht der Trader, innerhalb einer bestimmten Preisspanne zu handeln.

Dies kann besonders nützlich sein, wenn der Markt keine klare Richtung aufweist.

Range Trading: Handeln innerhalb von Preiskorridoren

- Preiskorridor identifizieren: Finde den Bereich, in dem der Vermögenswert gehandelt wird.

- An den Grenzen handeln: Platziere Trades an den Grenzen des Bereichs.

Breakout CFD Trading Strategie

Die Breakout-Strategie basiert auf der Idee, dass wenn der Preis ein bestimmtes Niveau durchbricht.

Er wahrscheinlich weiter in diese Richtung laufen wird. Dieses Niveau kann ein Unterstützungs- oder Widerstandsniveau sein.

Frühzeitige Positionierung für maximale Gewinne

- Trend und Bereich erkennen: Identifiziere den aktuellen Handelsbereich.

- In frühen Stadien handeln: Nutze den Beginn eines Trends für größtmögliche Gewinne.

- Durchbrüche nutzen: Handle, wenn Preise wichtige Unterstützungs- oder Widerstandslinien durchbrechen.

Scalping CFD Trading Strategie

Scalping ist eine sehr aktive Handelsstrategie. Bei der versucht wird, von kleinen Preisbewegungen zu profitieren.

Es erfordert eine hohe Aufmerksamkeit und schnelle Entscheidungen.

Sclaping Strategie: Schnelle Entscheidungen und häufige Trades

- Handelskonto eröffnen: Wähle einen regulierten Online-Broker.

- Technische Indikatoren nutzen: Sage die Preisrichtung voraus und eröffne entsprechende Positionen.

- Mehrere Trades täglich: Nutze kleine Preisbewegungen für schnelle Gewinne.

Übersicht Trading Strategien

| Strategie | Beschreibung | Vorteile | Nachteile |

|---|---|---|---|

| Trendfolgestrategie | Handel in Richtung des Trends | Kann hohe Gewinne erzielen, wenn der Trend stark ist | Schwierig in Seitwärtsmärkten (Verluste) |

| Range Trading Strategie | Handel innerhalb einer Preisspanne | Funktioniert gut in Seitwärtsmärkten | Begrenzte Gewinnmöglichkeiten |

| Breakout Strategie | Handel, wenn der Preis ein bestimmtes Niveau durchbricht | Kann gute Gewinne erzielen, wenn der Preis stark in eine Richtung läuft | Falsche Ausbrüche können zu Verlusten führen |

| Scalping Strategie | Versucht, von kleinen Preisbewegungen zu profitieren | Kann viele Handelsmöglichkeiten bieten | Erfordert viel Zeit und Aufmerksamkeit |

Weitere CFD Handels-Strategien

Mean Reversion

Die Mean Reversion-Strategie basiert auf der Annahme, dass Preise zu ihrem Durchschnitt zurückkehren.

Preisabweichungen erkennen und nutzen

- Abweichungen identifizieren: Achte auf signifikante Abweichungen von historischen Durchschnitten.

- Gegenposition einnehmen: Erwarte eine Rückkehr zum Mittelwert und handle entsprechend.

Swing-Trading

Das Swing-Trading erfordert ein tiefes Verständnis der Marktbedingungen und der Finanzmärkte.

Swing Trading Strategie: Planung und Analyse

- Marktbedingungen verstehen: Kenne die Grundlagen, die die Aktienkurse beeinflussen.

- Klaren Plan entwickeln: Entwickle einen Plan für den Ein- und Ausstieg aus Trades und bleibe dabei.

- Analysefähigkeiten nutzen: Setze technische und fundamentale Analysefähigkeiten ein.

- Ziele definieren: Lege deine Ziele und deine Risikotoleranz fest, bevor du handelst.

Konträre Investitionsstrategie

Die konträre Investitionsstrategie setzt auf Positionen entgegen der herrschenden Marktstimmung.

Gegen den Strom handeln

- Marktstimmung erfassen: Verstehe die vorherrschende Stimmung am Markt.

- Gegenpositionen einnehmen: Erwarte eine Trendumkehr und handle entgegengesetzt.

DayTrading

💡Beim CFD Day-Trading werden Positionen innerhalb eines Handelstages geöffnet und geschlossen.

Daytrading: Schnelle Entscheidungen am selben Tag

- Positionen täglich schließen: Halte keine Positionen über Nacht.

- Technische Indikatoren anwenden: Nutze diese, um Preisrichtungen vorherzusagen.

News-Trading

Das News-Trading nutzt die Volatilität, die durch Nachrichtenereignisse entsteht.

Aktuelle Ereignisse für den Handel nutzen

- Informiert bleiben: Verfolge Wirtschaftsdaten und Unternehmensankündigungen.

- Marktschwankungen ausnutzen: Reagiere auf durch Nachrichten verursachte Volatilität.

Positionshandel

Beim Positionshandel werden größere Markttrends ausgenutzt.

Positionstrading: Langfristige Trends für dauerhafte Gewinne

- Markttrends identifizieren: Erkenne größere Bewegungen am Markt.

- Langfristig handeln: Profitiere über Wochen oder Monate von diesen Trends.

- Finanzierungskosten (Swaps): Achte auf die Kosten beim über Nacht handeln.

Denke immer daran: Jede Strategie birgt eigene Risiken und Chancen. Wähle eine Strategie, die zu deinen Zielen und deinem Risikoprofil passt. Risikomanagement und das Verständnis, dass vergangene Ergebnisse keine Garantie für zukünftige Erträge sind, sind essentiell.

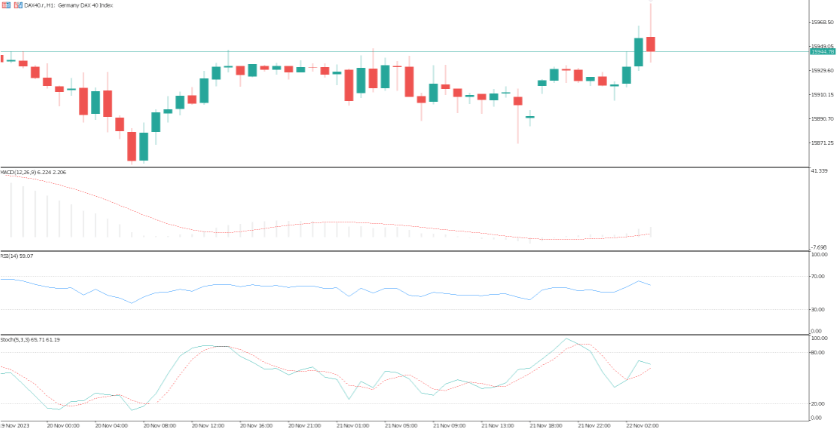

Handelsindikatoren für verschiedene Marktphasen

💡Für unterschiedliche Marktphasen können verschiedene Handelsindikatoren verwendet werden, um Markttrends vorherzusagen und zu analysieren.

Trading im Seitwärtsmarkt

- In einem Seitwärtsmarkt, wo der Preis innerhalb eines bestimmten Bereichs aufgrund gleicher Nachfrage und Angebot schwankt, werden Indikatoren wie der Relative Strength Index (RSI), Stochastic Momentum, Average Directional Index (ADI) und Bollinger Bands häufig verwendet.

- Der Average True Range (ATR) ist ein nützlicher Indikator, um range-gebundene Märkte zu identifizieren.

Handel im Trendmarkt

Für Trendmärkte werden oft Moving Averages und Moving Average Convergence Divergence (MACD) verwendet.

- Der Parabolic SAR ist ein weiterer technischer Indikator, der für die Trendanalyse genutzt werden kann.

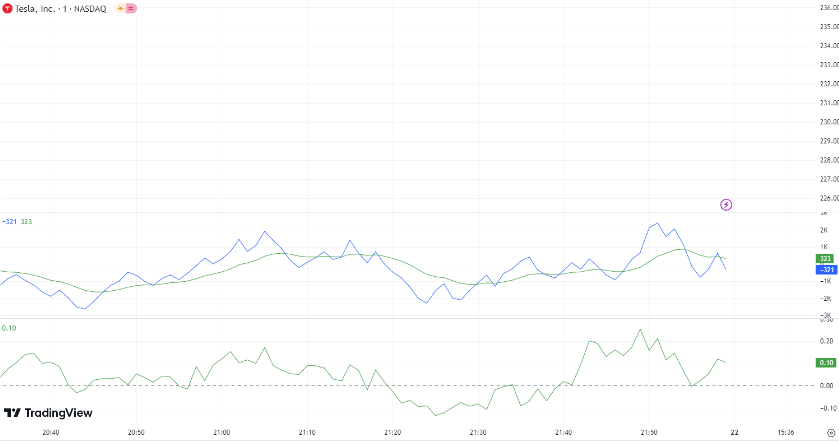

Trading mit Volumenindikatoren

Volumenindikatoren können sowohl in Seitwärts– als auch in Trendmärkten verwendet werden.

Sie liefern Einblicke in die Stärke oder Überzeugung hinter Preissteigerungen oder -senkungen.

Beliebte Volumenindikatoren sind On-Balance Volume (OBV), Chaikin, Money Flow und Klinger Oscillator.

Der Volume Price Trend (VPT)-Indikator hilft bei der Bestimmung der Preisrichtung eines Aktienwerts und der Stärke der Preisänderung.

Einschätzung Trading Indikatoren

Es ist wichtig zu beachten, dass diese Handels-Indikatoren nicht isoliert verwendet werden sollten.

💡Sie sind am effektivsten in Kombination mit anderen Trading Indikatoren und Werkzeugen. Um Trends zu bestätigen und Handelssignale zu generieren.

Der VPT-Indikator kann zusammen mit Moving Averages und dem ADX verwendet werden. Um damit die Trendmärkte zu bestätigen.

Ähnlich sollten in Seitwärtsmärkten andere technische Indikatoren und Chartmuster betrachtet werden. Um einen Hinweis darauf zu geben, wohin der Preis gehen könnte. Wann ein Ausbruch oder Zusammenbruch wahrscheinlich ist.

Es ist wichtig zu verstehen, dass kein einzelner Trading Indikator Erfolg im Handel garantieren kann. Es ist entscheidend, die Grenzen jedes Indikators zu verstehen. Sie als Teil einer breiteren Handelsstrategie zu verwenden.

Einführung in CFD-Trading

CFDs oder Contract for Difference Trading, ist eine Form des Derivatehandels. Bei dem Spekulanten auf Preisbewegungen von Finanzinstrumenten wetten, ohne diese tatsächlich zu besitzen.

Du kannst auf diverse Basiswerte beim CFD trading spekulieren. Wie z.B. Indizes (DAX, Dow Jones, etc.), Rohstoffe (Gold, Silber, Rohöl, etc.), Währungspaare und vieles weitere.

Du möchtest mehr darüber erfahren möchtest, wie du mit CFD-Trading beginnen kannst, schau dir unseren Leitfaden CFD Trading lernen an.

Vorteile des CFD-Handels gegenüber traditionellem Handel

Der Handel mit CFDs bietet eine Reihe von Vorteilen gegenüber dem traditionellen Handel. Einschließlich der Möglichkeit, auf fallende Kurse (short gehen) zu setzen.

Dies bedeutet, dass du Geld verdienen kannst, auch wenn der Markt fällt.

Darüber hinaus ermöglicht der CFD-Handel den Einsatz von Hebelwirkung. Was bedeutet, dass du mit einem kleinen Kapitaleinsatz große Positionen eröffnen kannst.

Dies kann deine potenziellen Gewinne erhöhen, birgt aber auch ein erhöhtes Risiko. Der Hebel geht in beide Richtung gleichermaßen.

Um mehr über die Vorteile und Risiken des CFD-Handels zu erfahren, besuche unsere Seite CFD-Trading-Erfahrung.

Grundlagen des CFD-Trading

Bevor du mit dem CFD-Trading beginnst, ist es wichtig, die Grundlagen zu verstehen. Dazu gehört das Verständnis der Hebelwirkung und der Margin, sowie der Unterschied zwischen Long- und Short-Positionen.

Die Hebelwirkung ermöglicht es dir, mit einem kleinen Betrag einen viel größere Position zu traden. Je nach Basiswert unterscheidet sich die Höhe des maximalen Hebels (Leverage). Dieser ist seitens der ESMA (Europäische Wertpapier- und Marktaufsichtsbehörde) vorgeschrieben.

Hebel Vorgaben durch die ESMA:

| Maximaler Hebel | CFD Basiswerte |

|---|---|

| 30:1 | Major Forex-Paare |

| 20:1 | Gold und Hauptindizes (DAX40, Dow Jones, Nasdaq, Nikkei, usw.) |

| 10:1 | Rohstoffe außer Gold (weiche Rohstoffe) und kleinere Aktienindizes |

| 5:1 | Einzelaktien und andere Referenzwerte, Anleihen |

| 2:1 | Kryptowährungen (z.B. Bitcoin oder Ethereum) |

Die Margin ist der Betrag, den du auf deinem Konto haben musst, um eine Position zu eröffnen und zu halten. Long- und Short-Positionen beziehen sich darauf, ob du auf steigende oder fallende Kurse setzt.

Für eine detailliertere Erklärung dieser Konzepte, schau dir unseren Artikel über CFD-Hebel an.

CFD Berechnung DAX40

DAX Stand: 15.000 Maximaler Hebel: 1:20 (5% Marginanforderung)

Der Anleger möchte 0.1 Lot auf den DAX CFD traden. Dies entspricht bei dem Beispiel CFD Broker 10 Cent pro Punktveränderung.

Formel: DAX Stand x Marginanforderung x Lot = Margin

15.000 x 0.05 x 0.1 = 75€ Margin

Für den Trade werden also 75€ benötigt. Diese bleiben geblockt, solange der Trade offen ist. Werden wieder gutgeschrieben, wenn er geschlossen wird.

💡Gut zu wissen: Hierbei handelt es sich um keine Kosten.

Mehr dazu unter: CFD Trading Beispiele: Positionsgröße, Margin, Risiko, Gewinn

Risikomanagement der CFD Handelsstrategie

Eines der wichtigsten Elemente beim CFD-Handel ist das Risikomanagement. Ohne ein effektives Risikomanagement kann selbst die beste Handelsstrategie zu großen Verlusten führen.

Wichtigkeit des Risikomanagements

💡Risikomanagement ist entscheidend, um langfristig im CFD-Trading erfolgreich zu sein.

Es hilft dir, deine Verluste zu begrenzen und deine Gewinne zu maximieren. Ohne Risiko-Management könntest du dein gesamtes Handelskapital verlieren.

Festlegen von Stop-Loss und Take-Profit

Stop-Loss- und Take-Profit-Orders sind wichtige Werkzeuge im Risikomanagement.

Ein Stop-Loss ist eine Order, die deine Position automatisch schließt, wenn der Preis ein bestimmtes Niveau erreicht. Um weitere Verluste zu verhindern.

Ein Take-Profit ist eine Order, die deine Position schließt, wenn der Kurs ein bestimmtes Niveau erreicht. Dann deine Gewinne zu sichern.

Es gibt noch die Sonderform garantierte Stop Loss Orders.

Money Management Tipps

Money Management bezieht sich auf die Größe deiner Handelspositionen.

Du solltest beim CFD-Handel nie mehr als 1-2% deines Handelskapitals auf eine einzelne Position setzen.

Dies hilft dir, große Verluste zu vermeiden.

CFD Trading Tipps und Fehlervermeidung

Beim CFD-Trading gibt es einige häufige Fehler, die Trader machen.

Überhebelung

Überhebelung bzw. Overtrading bedeutet, dass du zu viel Risiko eingehst.

Indem du eine zu große Position mit zu viel Hebel eröffnest. Dies kann zu großen Verlusten führen. Zur Vermeidung, solltest du du ein angemessenes Risikomanagement nutzen. Riskiere nie mehr, als du dir leisten kannst zu verlieren.

Arbeite mit CRV im Trading. Das Chance Risiko Verhältnis hilft dir vorab dein Gewinn und Verlust Potential zu kennen.

Nicht befolgen eines Handelsplans

Ein Handelsplan ist ein dokumentierter Plan, der deine Handelsstrategie, dein Risikomanagement und deine Ziele beinhaltet.

Ohne einen solchen Plan, könntest du emotionalen Entscheidungen folgen. Was zu Verlusten führt. Um dies zu vermeiden, solltest du immer einen Handelsplan haben und ihm folgen.

Schaue dir unseren Artikel an: Trading Psychologie: Langfristig besser traden

Emotionale Entscheidungsfindung

Emotionen können eine große Rolle beim Trading spielen und oft zu schlechten Entscheidungen führen. Um dies zu vermeiden, solltest du immer versuchen, objektiv zu bleiben und deine Entscheidungen auf Fakten und Analyse zu basieren, nicht auf Emotionen.

Technische Analyse im CFD Handel

Die technische Analyse ist ein wichtiger Aspekt des CFD-Tradings. Sie beinhaltet das Studium von Charts, Preisbewegungen und Handelsvolumen, um zukünftige Preisbewegungen vorherzusagen.

Grundlegende Indikatoren und ihre Anwendung

Es gibt viele technische Indikatoren, die Trader verwenden können, um Handelsentscheidungen zu treffen. Einige der beliebtesten sind gleitende Durchschnitte, RSI (Relative Strength Index), MACD (Moving Average Convergence Divergence) und Bollinger Bänder.

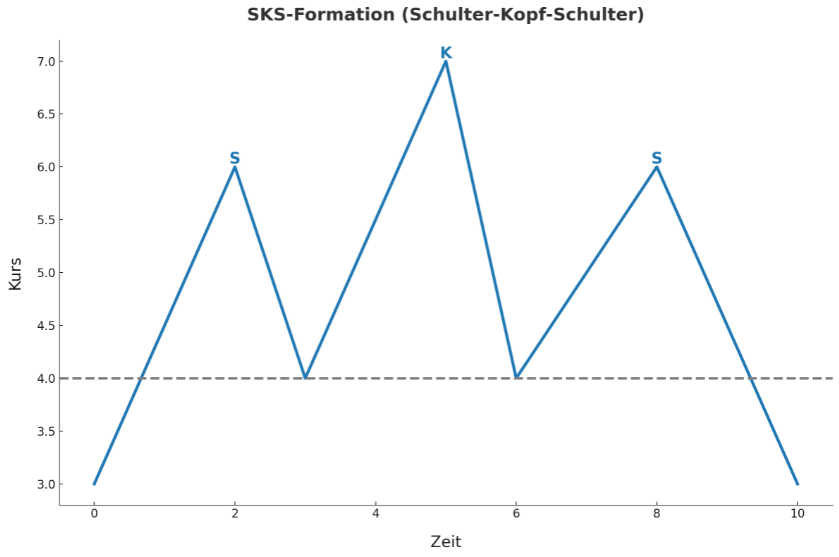

Chartmuster und was sie signalisieren

Chartmuster sind bestimmte Muster, die in Preisdiagrammen auftreten und oft bestimmte Preisbewegungen signalisieren.

Einige der bekanntesten Chartmuster sind Kopf Schulter Formation, Doppeltop und –bottom, Dreiecke und Flaggen.

| Trading Indikator | Beschreibung | Anwendung |

|---|---|---|

| Gleitende Durchschnitte | Zeigen den durchschnittlichen Preis über einen bestimmten Zeitraum | Zum Identifizieren von Trends und Unterstützungs-/Widerstandsniveaus |

| RSI | Misst die Geschwindigkeit und Veränderung der Preisbewegungen | Zum Identifizieren von überkauften und überverkauften Bedingungen |

| MACD | Zeigt die Beziehung zwischen zwei gleitenden Durchschnitten eines Preises | Zum Identifizieren von Kauf- und Verkaufssignalen |

| Bollinger Bänder | Ein Satz von drei Linien, die um einen gleitenden Durchschnitt gezeichnet werden | Zum Identifizieren von Volatilität und potenziellen überkauften und überverkauften Bedingungen |

Fundamentalanalyse im CFD-Handel

Neben der technischen Analyse ist die Fundamentalanalyse ein weiterer wichtiger Aspekt des CFD-Tradings. Sie beinhaltet das Studium von wirtschaftlichen Daten und Nachrichten. Um damit die zugrunde liegenden Kräfte, die den Markt bewegen, zu verstehen.

Mehr dazu findest du in unserem Artikel über Fundamentalanalyse.

Wirtschaftliche Indikatoren und ihre Bedeutung

Wirtschaftliche Indikatoren sind statistische Daten, die die wirtschaftliche Gesundheit eines Landes oder einer Region anzeigen. Sie können einen großen Einfluss auf die Finanzmärkte haben. Einige der wichtigsten wirtschaftlichen Indikatoren sind das Bruttoinlandsprodukt (BIP), die Inflationsrate, die Arbeitslosenquote und die Zinssätze.

Wie Nachrichtenereignisse den CFD-Markt beeinflussen

Nachrichtenereignisse können einen großen Einfluss auf die Finanzmärkte haben. Dies kann von politischen Ereignissen, wie Wahlen oder politischen Krisen, bis hin zu wirtschaftlichen Ereignissen, wie der Veröffentlichung von Wirtschaftsdaten oder Unternehmensgewinnen, reichen. Es ist wichtig, immer auf dem Laufenden zu bleiben und zu verstehen, wie solche Ereignisse den Markt beeinflussen können.

Vergleich von CFDs mit anderen Handelsinstrumenten

CFDs sind nur eine von vielen Möglichkeiten, an den Finanzmärkten zu handeln. Hier ist ein Vergleich von CFDs mit einigen anderen gängigen Handelsinstrumenten:

Unterschiede und Ähnlichkeiten zu Aktien, Forex, Futures

| Handelsinstrument | Beschreibung | Ähnlichkeiten mit CFDs | Unterschiede zu CFDs |

|---|---|---|---|

| Aktien | Du kaufst einen Anteil an einem Unternehmen. Profitierst von Dividenden und Kurssteigerungen. | Beide sind Finanzinstrumente. Die auf Preisbewegungen basieren. | Beim Handel mit Aktien besitzt du tatsächlich einen Teil des Unternehmens. Bei CFDs wird nur auf Preisbewegungen spekuliert. |

| Forex | Du handelst Währungspaare. Profitierst von Wechselkursschwankungen. | Beide sind Hebelprodukte. Die es dir ermöglichen, mit einem kleinen Kapitaleinsatz große Positionen zu eröffnen. | Forex ist auf den Währungsmarkt beschränkt. Während CFDs auf eine Vielzahl von Märkten angewendet werden können. |

| Futures | Du vereinbarst, ein bestimmtes Finanzinstrument zu einem festgelegten Preis in der Zukunft zu kaufen oder zu verkaufen. | Beide sind Derivate. Die auf der Basis von zugrunde liegenden Finanzinstrumenten handeln. | Futures haben ein festgelegtes Verfallsdatum. CFDs in der Regel kein Verfallsdatum haben |

Wahl des richtigen CFD-Brokers und Handelsplattform

Die Wahl des richtigen CFD-Brokers ist ein wichtiger Schritt auf deinem Weg zum erfolgreichen CFD-Trading.

Teste den CFD Handel auf einem Demokonto

CFDs sind komplex und risikoreich für deine Kapital. Daher solltest du immer ein CFD Demokonto testen.

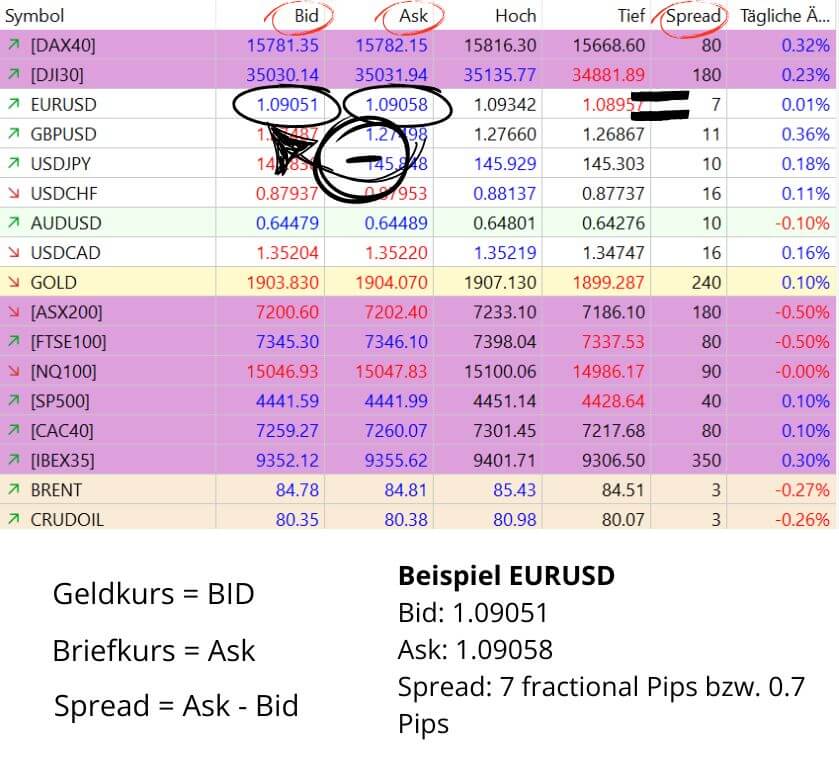

Zum einen kannst du dir die Funktionsweise der Handelsplattform anschauen (Charts, Indikatoren, etc.) und du siehst auch die Gebühren (Spreads) z.B. für den DAX40.

Realistisches Start Kapital

Du wirst mit 100 Euro nicht CFDs traden können. Theoretisch kannst du eine Handelspositionen eröffnen. Aber ein Risko- und MoneyManagement sind nicht möglich.

Dein CFD Trading Startkapital sollte nicht mit unter 1.000 Euro liegen.

Hinweis: Es geht nicht darum das Kapital voll zu hebeln!

Worauf man bei der Auswahl eines Brokers achten sollte

- Regulierung: Stelle sicher, dass der Broker von einer seriösen Finanzaufsichtsbehörde reguliert wird.

- Handelsplattform: Die Trading Plattform (z.B. MetaTrader) sollte benutzerfreundlich und stabil sein.

- Handelskosten: Achte auf die Spreads und Kommissionen, die der Broker erhebt.

- Kundenservice: Ein guter Kundenservice kann sehr hilfreich sein, besonders wenn du neu im CFD-Trading bist.

Kosten, Gebühren und Spreads

Die Kosten und Gebühren können sich bei CFD Broker stark unterscheiden. Einige CFD Broker erheben Kommissionen auf jeden Trade, während andere nur den Spread berechnen.

Der Spread ist die Differenz zwischen dem Kauf– und Verkaufspreis. Es ist wichtig, diese Kosten zu berücksichtigen, da sie deine Rentabilität beeinflussen können.

Teste deine CFD Trading Strategien: Backtesting von Handelsstrategien

Backtesting ist ein zentraler Schritt, um Handelsstrategien zu entwickeln und zu verfeinern.

💡Es geht darum, eine Trading Strategie auf historische Daten anzuwenden.

Um so ihre Leistung zu bewerten. Dieser Prozess hilft, die potenzielle zukünftige Performance einer Strategie zu verstehen.

Hinweis: Im MetaTrader 4 und MetaTrader 5 gibt es ein Backtesting Tool. Damit kannst du automatisierte Trading Strategien testen.

Definiere deine Strategie

Klare Regeln für Ein- und Ausstieg, Risikomanagement und Handelsauslöser festlegen.

Wähle deine Backtesting-Software

Nutze Trading Plattformen wie TradingView oder MetaTrader für den Test.

Sammle und bereite deine Daten vor

Stelle sicher, dass du genaue und relevante historische Daten hast.

Führe das Backtest durch

Wende deine Handels-Strategie mit der Software auf die Daten an. Um so die Handelssimulationen zu erstellen.

Analysiere die Ergebnisse

Überprüfe den Bericht auf wichtige Kennzahlen wie Nettogewinn/-verlust, Drawdown und Gewinnrate.

Verfeinere deine Strategie

Basierend auf den Ergebnissen, passe Regeln und Parameter deiner Strategie an.

Wiederhole den Prozess

Backtesting ist ein iterativer Prozess. Verfeinere und teste deine Strategie kontinuierlich.

Backtesting gibt wertvolle Einblicke, aber es garantiert keine zukünftige Performance. Marktkonditionen ändern sich, daher sind zusätzliche Risikomanagement-Tools und das Verfolgen von Marktnachrichten wichtig.

Limitationen des Backtestings von Handelsstrategien

Backtesting ist zwar ein nützliches Tool, hat aber auch Grenzen:

Overfitting

Wird eine Trading Strategie zu genau an historische Daten angepasst, führt dies oft zu guter Performance bei diesen Daten. Aber schlechter bei neuen, unvorhergesehenen Daten.

💡Overfitting kann zu falschem Vertrauen in die Performance deiner Handelsstrategie führen. Zu schlechten Ergebnissen im Live-Handel führen.

Begrenzte Datenqualität

Backtesting basiert auf historischen Daten, und deren Qualität. Die Genauigkeit kann die Ergebnisse stark beeinflussen.

Ungenaue, unvollständige oder veraltete Daten spiegeln möglicherweise nicht die tatsächlichen Marktbedingungen wider.

Tipp: Im MetaTrader (MT4 und MT5) kannst du nachträglich historische Daten einfügen. Für Forex werden diese von MetaQuotes zur Verfügung gestellt.

Marktveränderungen

Der Backtest wird in einem bestimmten Zeitraum durchgeführt. Märkte könnten in diesem Zeitraum für die Strategie günstig gewesen sein.

Marktbedingungen und -dynamiken können sich ändern. Was einst erfolgreiche Trading Strategien unwirksam macht.

Curve Fitting

Eine Form des Overfitting, bei der eine Strategie zu präzise an vergangene Marktbedingungen angepasst wird. Was zu schlechter Performance bei neuen Daten führt.

Ignorieren von Transaktionskosten

Backtesting berücksichtigt oft keine Transaktionskosten. Wie Spreads, Swaps und Slippage.

Diese CFD Trading Kosten können die Rentabilität der Strategie erheblich beeinflussen. Insbesondere bei hochfrequenten oder illiquiden Trades.

Zeitaufwendig

Das Backtesten von Handelsstrategien kann viel Zeit in Anspruch nehmen. Es erfordert umfangreiche Datenmanipulation.

Unfähigkeit, historische Preise zu modellieren

Backtesting ist durch potenzielles Curve Fitting und die Unfähigkeit begrenzt, Strategien zu modellieren, die historische Preise beeinflussen würden.

Beim Backtesting ist es daher wichtig, diese Limitationen zu berücksichtigen. Um realistische und praktikable Handelsstrategien zu entwickeln.

FAQ – CFD Trading Strategie

Wie bestimme ich den richtigen Hebel für meinen Handel?

Die Wahl des richtigen Hebels hängt von deiner Risikotoleranz und deiner Handelsstrategie ab. Ein höherer Hebel kann zu höheren Gewinnen führen. Erhöht aber auch das Risiko.

Als Anfänger solltest du mit einem niedrigeren Hebel beginnen. Diesen erst erhöhen, wenn du mehr Erfahrung gesammelt hast. Wobei du hier die Unterschiede zwischen Produkt- und Positionshebel kennen solltest.

Kann ich mit CFDs auf fallende Kurse setzen?

Ja, einer der Vorteile von CFDs ist, dass du sowohl auf steigende als auch auf fallende Kurse setzen kannst. Wenn du glaubst, dass der Preis eines Assets fallen wird, kannst du eine Short-Position eröffnen.

Welche Kosten fallen beim CFD-Trading an?

Du zahlst in der Regel nur beim aktiven Trading. Dann fällt bei den meisten Brokern der Spread an, d.h. die Differenz zwischen Briefkurs (Bid) und Geldkurs (Ask). Es gibt auch Broker mit Kommissionen, hier sind die Spreads niedriger. Ist dein Trade nicht innerhalb eines Tages geschlossen fallen über Nacht Swaps an (Finanzierungskosten).

Wie funktioniert die Nachschusspflicht bei CFDs?

Es gibt keine Nachschusspflicht bei CFDs in Europa! Dies ist durch die ESMA seit 2018 festgelegt. Du kannst also maximal deine Einzahlung verlieren, nicht darüber hinaus.

Zusammenfassung CFD-Handelsstrategien

Die richtige CFD Trading Strategie hilft deine Trefferquote zu verbessern. So langfristig erfolgreicher zu handeln.

Der CFD Handel ist kein Glückspiel.

Es ist wichtig, dass du die Grundlagen des CFD-Tradings, verschiedene Handelsstrategien und Risikomanagement-Techniken verstehst, bevor du mit dem Handel beginnst.

- CFDs ermöglichen es dir, auf steigende und fallende Kurse zu setzen und bieten die Möglichkeit, Hebelwirkung zu nutzen.

- Es gibt verschiedene CFD-Trading-Strategien, darunter Trendfolge, Range Trading, Breakout und Scalping.

- Risikomanagement ist entscheidend für den Erfolg im CFD-Trading. Dazu gehören das Festlegen von Stop-Loss und Take-Profit-Orders und gutes Money Management.

- Technische und Fundamentalanalyse sind wichtige Werkzeuge für CFD-Trader.

- Die Wahl des richtigen CFD-Brokers kann einen großen Unterschied in deiner Trading-Erfahrung machen.

Risikowarnung

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher. Du kannst schnell Geld verlieren. Durch unvorhersehbare Kursbewegungen kann es zu erheblichen Verlusten kommen. Es ist wichtig, dass Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.