Key Facts: CFD Orderarten

| Trading Order | Details |

|---|---|

| Grundlagen des CFD Trading | Spekulation auf Preisbewegungen ohne Besitz des Assets, Nutzung von Hebelwirkung, Risikobewusstsein wichtig |

| Wichtigste CFD Orderarten | Marktorder, Limit Order, Stop Order, Trailing Stop Order, OCO Order, If Done Order, Take Profit, Buy Limit, Sell Limit, Buy Stop, Sell Stop |

| Marktorder | Sofortige Ausführung zum besten verfügbaren Preis, keine Preisgarantie |

| Limit Order | Ermöglicht Handel zu spezifischem Preis, mehr Kontrolle über Ausführungspreis |

| Stop Order | Wird als Market Order ausgeführt, wenn ein bestimmter Kurs erreicht ist, ideal für Risikomanagement |

| Trailing Stop Order | Passt sich automatisch an Marktbewegungen an, sichert Gewinne während offener Positionen |

| OCO Order | Kombination aus zwei Orders, bei Ausführung einer wird die andere storniert, für komplexe Strategien |

| If Done Order | Verknüpft zwei Orders, zweite Order wird nur aktiviert, wenn die erste ausgeführt wird |

| Take Profit | Ermöglicht die Festlegung eines Zielpreises, bei dem Gewinne automatisch realisiert werden |

| Buy Limit | Order zum Kauf eines Assets unterhalb des aktuellen Marktpreises |

| Sell Limit | Order zum Verkauf eines Assets oberhalb des aktuellen Marktpreises |

| Buy Stop | Order zum Kauf eines Assets, sobald der Preis über einen bestimmten Wert steigt |

| Sell Stop | Order zum Verkauf eines Assets, sobald der Preis unter einen bestimmten Wert fällt |

| Auswahl der Trading-Plattform | Faktoren: Benutzerfreundlichkeit, Analysetools, Kompatibilität. Beliebte Trading Plattformen: MetaTrader, xStation, IG Markets (PureDeal) |

| Wahl des CFD Brokers | Beachte Regulierung, Gebührenstruktur, Handelsinstrumente und Kundenservice |

| Für Anfänger | Wichtig ist das Verständnis der Grundlagen und praktische Erfahrung, idealerweise über ein Demo-Konto |

Überblick CFD Ordertypen

CFD Ordertypen sind Werkzeuge, die Tradern zur Verfügung stehen. Mit diese können sie ihre Trades platzieren und verwalten.

Jeder Ordertyp hat spezifische Funktionen. Wird verwendet, um unterschiedliche Trading-Strategien und Risikomanagement-Techniken umzusetzen.

Detaillierte Analyse aller CFD Orderarten

Marktorder (Market Order) im CFD Trading

💡Eine Market Order ist die einfachste Form einer Order im CFD Trading. Sie wird sofort zum besten verfügbaren Preis ausgeführt.

Marktorders sind ideal, wenn schnelle Ausführung wichtig ist. Nicht der exakte Preis des Trades.

Bei hoher Marktvolatilität kann der Ausführungspreis vom Wunschpreis abweichen. Dies nennt man im Trading Slippage.

Mehr dazu unter CFD Trading Erfahrung.

Unterschiede zwischen Marktorder und Limit Order

📊 Der Unterschied zur Marketorder ist die Limit Order. Sie ermöglicht den Handel zu einem spezifischen Preis.

Eine Marktorder wird sofort ausgeführt. Eine Limit Order nur, wenn der Markt den gewünschten Preis erreicht.

Dies gibt mehr Kontrolle über den Ausführungspreis. Limit Orders sind nützlich in weniger volatilen Märkten. Sowie wenn du einen spezifischen Einstiegs- oder Ausstiegspreis im Sinn hast.

Ordertypen – Limit Order: Präzision im CFD Handel

Limit Orders werden auch Pending Orders (MetaTrader) oder schwebende Aufträge genannt.

Einsatzmöglichkeiten und Vorteile von Limit Orders

Limit Orders ermöglichen zu einem festgelegten Preis zu kaufen oder verkaufen. Dieser kann exakt oder besser sein als der gewünschten.

Sie bietet mehr Präzision und Kontrolle über den Preis, zu dem Deine Order ausgeführt wird. Limit Orders sind ideal, wenn Du einen bestimmten Einstiegs- oder Ausstiegspreis anstrebst. Sie können helfen, die Auswirkungen von Marktvolatilität zu minimieren.

Für detaillierte Einsatzmöglichkeiten kannst Du CFD Trading Strategie besuchen.

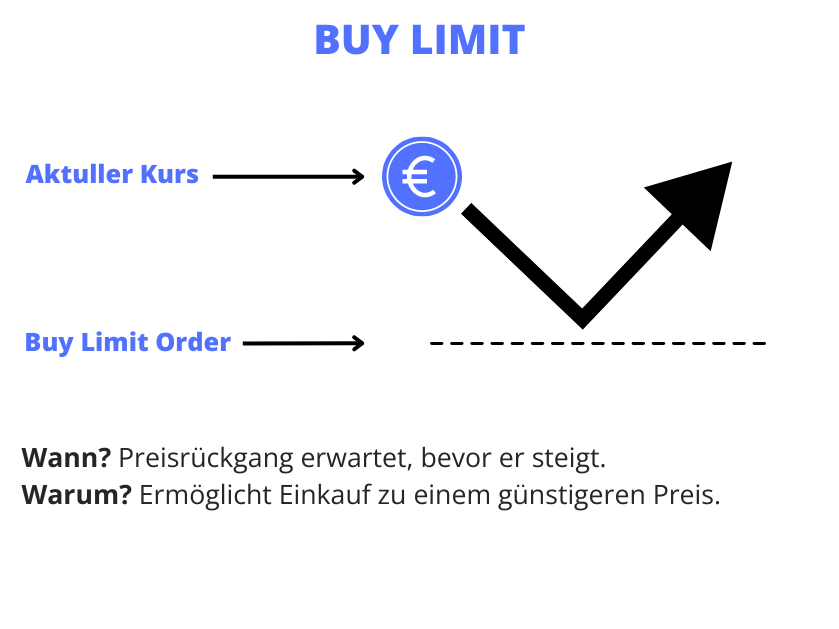

Buy Limit: Gezielte Einstiegspreise

- Was ist das? Buy Limit Orders erlauben, einen CFD unterhalb des aktuellen Marktniveaus zu kaufen.

- Ideal für: Kauf von Assets zu einem niedrigeren Preis als der aktuelle Markt.

- Zu beachten: Die Order wird nur ausgeführt, wenn der Markt das Limit erreicht.

Sell Limit: Festlegung von Ausstiegspreisen

- Was ist das? Sell Limit Orders ermöglichen CFDs oberhalb des aktuellen Marktniveaus verkaufen.

- Ideal für: Verkauf von Assets zu einem höheren Preis als der aktuelle Markt.

- Zu beachten: Wie bei der Buy Limit Order wird die Sell Limit Order nur ausgeführt, wenn der Markt das Limit erreicht.

Buy Stop: Kauf oberhalb des Marktpreises

- Was ist das? Eine Buy Stop Order wird platziert, um einen CFD zu kaufen. Sobald der Preis über ein bestimmtes Niveau steigt.

- Ideal für: Einstieg in steigende Märkte oder zur Absicherung gegen Short-Positionen.

- Zu beachten: Diese Order wird zur Marktorder, sobald der festgelegte Preis erreicht ist.

Sell Stop: Verkauf unterhalb des Marktpreises

- Was ist das? Eine Sell Stop Order wird verwendet, um einen CFD zu verkaufen. Sobald der Preis unter ein bestimmtes Niveau fällt.

- Ideal für: Ausstieg aus fallenden Märkten oder zur Absicherung gegen Long-Positionen.

- Zu beachten: Die Buy Stop Order wird wie die Sell Stop Order zur Marktorder. Sobald der festgelegte Preis erreicht ist.

Bestimmung des geeigneten Levels für Limit Orders

Das Festlegen des richtigen Levels für eine Limit Order ist wichtig. Es erfordert ein Verständnis der Marktbedingungen und der Preisbewegungen. Viele Trader nutzen technische Analyse.

Um so passende Levels für die Limit Orders zu bestimmen. Dabei helfen historische Hochs und Tiefs. Sowie Unterstützungs- und Widerstandslinien. Zudem andere technische Indikatoren die als Richtlinien verwendet werden.

Stop Order: Risikomanagement und Verlustbegrenzung

Grundlagen und Strategien für Stop Orders

💡 Eine Stop Order wird zu einer Market Order. Sobald ein vordefinierter Stop-Kurs erreicht wird.

Sie ist ein wesentliches Werkzeug für das Risikomanagement. Da sie dazu beitragen kann, potenzielle Verluste zu begrenzen. Eine Stop Order kann als Stop-Loss eingerichtet werden. Um eine Position zu schließen, wenn der Markt gegen Dich läuft.

Take Profit: Gewinnsicherung

- Was ist das? Take Profit Order ermöglichen den Gewinn zu einem Preisniveau automatisch zu realisieren. Sie schließt Deine Position, sobald der Preis das festgelegte Niveau erreicht.

- Ideal für: Sicherung von Gewinnen, ohne den Markt ständig überwachen zu müssen.

- Zu beachten: Die Position wird geschlossen. Auch wenn der Markt weiter in die gewünschte Richtung laufen könnte.

Trailing Stop Order: Dynamisches Risikomanagement

❗Wichtig: Nicht bei jeder Trading Plattform liegt der Trailing auf dem Broker Server.

Die Trading Plattform benötigt eine Verbindung zum Internet. Das gilt für den MetaTrader 4 (MT4) und MetaTrader 5 (MT5). Ansonsten zieht der Trailing nicht nach. Du musst der MetaTrader und den Chart geöffnet haben.

Diese Besonderheit gibt es nur beim Trailing Stop. Die anderen Orderarten liegen auf dem Broker Server. Hier braucht die Handelsplattform keine Verbindung zum Internet.

Funktionsweise und Vorteile von Trailing Stop Orders

Eine Trailing Stop Order ist eine Variante der Stop Order. Die sich mit der Marktbewegung nach oben anpasst. Sie behält einen festgelegten Abstand zum Marktpreis.

Passt sich automatisch an, wenn der Markt sich in Deine gewünschte Richtung bewegt. Dadurch kannst Du Gewinne sichern. Während Du gleichzeitig Deine Position offen hältst. Um so von weiteren günstigen Marktbewegungen zu profitieren.

💡Tipp: Kombiniere den Trailing Stop immer mit einer Stop-Loss-Order. Die TSL wird erst aktiv, wenn der Kurs deinen Abstand zum Marktpreis gelaufen ist. Läuft der Markt gegen dich, hast du keinen Stop Los.

OCO Order: Erklärung und Anwendungsbeispiele für OCO Orders

One-Cancels-the-Other (OCO) Orders kombinieren zwei Orders.

Eine Take Profit und eine Stop Order. Wenn eine der Orders ausgeführt wird, wird die andere automatisch storniert.

Sie sind nützlich, um gleichzeitig Gewinnziele und Stop-Loss-Levels zu setzen. Ideal für Marktbedingungen, in denen Du unsicher, über die Marktrichtung bist.

Mehr zu fortgeschrittenen Strategien findest Du unter CFD Handel lernen.

If Done Order: Vernetzte Handelsaufträge

Verständnis und Nutzung von If Done Orders

Eine If Done Order verknüpft zwei separate Orders.

Eine primäre Order und eine bedingte sekundäre Order. Diese Art von Order ermöglicht es Dir, eine primäre Order zu platzieren, wie z.B. eine Limit Order.

Gleichzeitig eine sekundäre Order festzulegen. Die nur aktiviert wird, wenn die primäre Order ausgeführt wird. Dies ist nützlich für das Setzen von automatischen Stop-Loss und Take-Profit Levels.

Unterschiede zwischen If Done Order und OCO Order

Der Hauptunterschied zwischen If Done Order und OCO Order liegt in der Funktionsweise.

If Done Orders dienen dazu, eine zweite Order nach Ausführung der ersten zu platzieren. OCO Orders ermöglichen das Setzen von zwei bedingten Orders.

Von denen eine die andere bei Ausführung storniert. Beide Orderarten bieten einzigartige Vorteile für verschiedene Handelsstrategien.

Einsatz von Ordertypen im Trading: Korrekte Verwendung und Einsatz

Limit Order – Zielgenaues Handeln mit Festpreis

Setze eine Limit Order, wenn du genau weißt, zu welchem Preis du handeln willst. Egal ob long oder short, die Pending Order gibt Tradern über den Preis.

Beispiel Pending Order

Du möchtest Aktie kaufen. Allerdings nicht mehr als 30 Euro pro Aktie zahlen. Dann kannst du eine Limit Order bei 30 EUR setzen.

💡 Die Pending Order wird nur bei 30 EUR oder einem niedrigeren Preis ausgeführt.

Es gibt jedoch keine Garantie, dass die Order ausgeführt wird. Wenn der Marktpreis den Limitpreis nicht erreicht wird.

Market Order – Schnelle Aktion zum aktuellen Marktpreis

Wähle eine Market Order, wenn du sofort handeln möchtest. Dabei akzeptierst du den aktuellen Marktpreis. Ideal, wenn Zeit wichtiger ist als der genaue Preis.

Beispiel Market Order

Ein Trader möchte eine Aktie kaufen. Er macht sich weniger Gedanken um Preisfluktuationen. Er kann eine Market Order verwenden.

Schnelle Märkten bzw. fast Markets führen zu Slippage. Der angefragt Preis ist dann möglicherweise nicht mehr verfügbar. Das heißt endgültige Ausführungspreis weicht vom Preis der Auftragserteilung ab.

If-Done Order – Strategisches Handeln mit bedingten Orders

Nutze eine If-Done Order für durchdachte Handelspläne. Sie koppelt zwei Orders. Eine Haupt- und eine Folgeorder. Die zweite Order wird nur aktiv, wenn die erste erfolgreich ist.

Perfekt für geplante Handelssequenzen.

One-Cancels-the-Other (OCO) Order – Automatische Anpassung in volatilen Märkten

Eine OCO Order kombiniert zwei Orders. Eine wird bei Ausführung der anderen automatisch storniert. Ideal für schnelllebige Märkte.

Beispiel OCO Order

Ein Trader kann beispielsweise eine OCO-Order einrichten. Dabei gibt es eine Stop-Order zum Verkauf, falls der Preis zu stark fällt. Eine Limit-Order zum Verkauf. Fällt der Preis eine bestimmte Höhe.

Ist eine der Bedingungen erfüllt, wird die entsprechende Order ausgeführt. Der andere Auftrag wird storniert.

| Orderart | Bedingung | Aktion |

|---|---|---|

| Stop-Order | Preis fällt zu stark | Verkaufsauftrag |

| Limit-Order | Preis erreicht bestimmte Höhe | Verkaufsauftrag |

Dies ermöglicht dem Trader, flexibel auf unterschiedliche Marktsituationen zu reagieren.

Zusammenfassung: Deine Strategie bestimmt den Ordertyp.

- Limit Orders bieten Preisgenauigkeit, garantieren aber keine Ausführung.

- Market Orders sichern schnelle Ausführung, aber nicht den besten Preis.

- If-Done und OCO Orders bieten bedingte Handlungsoptionen für komplexere Strategien

Verstehen der Ordertypen im Trading: Vor- und Nachteile

Limit Order: Kontrolle über den Handelspreis

Vorteile: Eine Limit Order erlaubt es dir, den genauen Kauf- oder Verkaufspreis festzulegen. So verhinderst du, zu einem höheren oder niedrigeren Preis als gewünscht zu handeln.

Nachteile: Keine Ausführungsgarantie, wenn der Marktpreis nicht erreicht wird. In schnelllebigen Märkten kann dies zu verpassten Chancen führen.

Risiken: Hauptgefahr ist, dass die Order nicht ausgeführt wird. Besonders in volatilen Märkten.

Market Order: Schnelle Ausführung im Fokus

Vorteile: Eine Market Order garantiert die Ausführung. Wird typischerweise schnell „gefüllt (filled)“. Ideal in schnelllebigen Märkten, wo Geschwindigkeit zählt.

Nachteile: Der Ausführungspreis ist nicht garantiert. Kann vom ursprünglichen Preis abweichen.

Risiken: Das Hauptproblem ist Slippage. Wodurch der Ausführungspreis schlechter als der ursprüngliche Preis sein kann. Dies führt eventuell zu höheren Verlusten oder Kosten.

If-Done Order: Für komplexe Strategien

Vorteile: Ermöglicht das Einrichten abhängiger Order-Szenarien. Nützlich für komplexe Handelsstrategien.

Nachteile: Wird die Hauptorder nicht ausgeführt, bleibt auch die Sekundärorder inaktiv. Das kann zu verpassten Chancen führen.

Risiken: Die Hauptgefahr liegt in Marktveränderungen. Zwischen der Ausführung der Primär- und Sekundärorder. Das kann zu ungünstigen Preisen führen.

One-Cancels-the-Other (OCO) Order: Risikomanagement in volatilen Märkten

Vorteile: Mit einer OCO Order kannst du zwei Orders gleichzeitig platzieren. Die Ausführung einer Order storniert automatisch die andere. Ideal zur Risikoabsicherung.

Nachteile: Werden die Orderpreise nicht erreicht, erfolgt keine Ausführung. Das kann zu verpassten Gelegenheiten führen.

Risiken: Das Risiko besteht darin, dass Marktbedingungen sich schnell ändern können. was die stornierte Order vorteilhafter machen könnte.

Zusammenfassung: Die Wahl des Ordertyps muss zu deiner Handelsstrategie passen. Es ist entscheidend, die Risiken jeder Orderart zu verstehen und effektiv zu managen.

Übersicht Ordertypen im Trading: Vorteile, Nachteile und Risiken

| Ordertyp | Vorteile | Nachteile | Risiken |

|---|---|---|---|

| Limit Order | Ermöglicht genaue Preisfestlegung beim Kauf/Verkauf | Keine Ausführungsgarantie bei Nichterreichen des Limitpreises | Hauptgefahr: Order wird nicht ausgeführt, speziell in volatilen Märkten |

| Market Order | Garantierte und schnelle Ausführung | Ausführungspreis nicht garantiert, kann vom Startpreis abweichen | Slippage-Risiko: Schlechterer Ausführungspreis als erwartet |

| If-Done Order | Ideal für komplexe, abhängige Handelsstrategien | Keine Ausführung der Sekundärorder, falls Primärorder scheitert | Marktveränderungen können zu ungünstigen Preisen führen |

| OCO Order | Zwei Orders gleichzeitig, Ausführung einer storniert die andere | Keine Ausführung, wenn keine der Orderpreise erreicht wird | Schnelle Marktänderungen können stornierte Order vorteilhafter machen |

Grundlagen des CFD Trading

CFD Trading ermöglicht Tradern, auf Preisbewegungen verschiedener Märkte zu spekulieren. Ohne die zugrunde liegenden Basiswerte zu besitzen.

Der Handel mit CFDs ist attraktiv wegen seiner Flexibilität und Hebelwirkung. Birgt jedoch auch erhebliche Risiken. Fundiertes Verständnis der verschiedenen Orderarten ist unerlässlich für den Erfolg.

Hebel Vorgaben durch die ESMA:

| MAXIMALER HEBEL | CFD BASISWERTE |

|---|---|

| 30:1 | Major Forex-Paare |

| 20:1 | Gold und Hauptindizes (DAX40, Dow Jones, Nasdaq, Nikkei, usw.) |

| 10:1 | Rohstoffe außer Gold (weiche Rohstoffe) und kleinere Aktienindizes |

| 5:1 | Einzelaktien und andere Referenzwerte, Anleihen |

| 2:1 | Kryptowährungen (z.B. Bitcoin oder Ethereum) |

Mehr Informationen zu den CFD Grundlagen findest Du auf der Seite CFD Trading lernen.

CFD Trading Plattformen: Tools für effizientes Trading

MetaTrader 4 (MT4) und MetaTrader 5 (MT): Funktionen und Vorteile

MetaTrader ist eine der beliebtesten Plattformen für den CFD-Handel. Sie bietet eine Vielzahl von Analyse-Tools, Indikatoren und automatisierten Handel. Die Benutzerfreundlichkeit und Anpassungsfähigkeit machen sie attraktiv. Sowohl für Anfänger als auch für erfahrene Trader.

Du kannst kannst per Trading App, webbasiert und per Desktop handeln. Der MetaTrader ist geöffnet. Er ermöglicht nachträglich Trading Indikatoren hinzuzufügen. Du kannst den MetaTrader mit Zusatzstools erweitern. Die beliebtesten Tools sind Autochartist, Trading Central und FX Bluelabs.

xStation: Benutzerfreundlichkeit und Tools

xStation zeichnet sich durch ihre intuitive Benutzeroberfläche und ausgezeichnete Charting-Funktionen aus. Sie ist ideal für Trader, die Wert auf eine schnelle und effiziente Analyse legen. Außerdem bietet sie Zugang zu Echtzeit-Marktdaten und -Nachrichten.

IG Markets: Plattformfunktionen und Einsatz im CFD Trading

IG Markets bietet eine vielseitige Handelsplattform. Die sich für fortgeschrittene Trader eignet. Sie umfasst Marktanalysen. Sowie Erweiterte Charting-Tools und Zugang zu einer breiten Palette von Märkten.

Bei IG Markets kannst du auch Wochenende CFDs traden. Zudem bietet IG einen garantierten Stop Loss.

Für Einblicke in die Nutzung von IG Markets im CFD Handel, siehe CFD Handel lernen.

Praktische Anwendung der CFD Orderarten

Market Order: Schneller Markteintritt

- Beispiel: Du möchtest sofort CFDs auf Gold kaufen. Mit einer Market Order wird dein Kauf zum aktuellen Marktpreis ausgeführt.

- Strategie: Verwende Market Orders, wenn du schnell auf Marktbewegungen reagieren willst. Achte aber auf die Volatilität, da der Ausführungskurs variieren kann.

Limit Order: Gezielte Preisgestaltung

- Beispiel: Du willst eine Aktie bei einem Rückgang auf 50 Euro kaufen. Setze eine Limit Buy Order auf diesen Preis.

- Strategie: Ideal, um Kaufkurse zu begrenzen. Gewinne bei einer bestimmten Preisgrenze zu sichern.

Stop Order: Risikomanagement

- Beispiel: Du hast eine Aktie gekauft und möchtest Verluste begrenzen. Setze eine Stop Loss Order, um Positionen automatisch zu schließen.

- Strategie: Nutze Stop Orders, um Verluste zu begrenzen und Gewinne abzusichern.

Trailing Stop Order: Dynamische Gewinnsicherung

- Beispiel: Du hast einen Trade im Gewinn laufen. Möchtest Gewinne sichern, solange der Kurs steigt. Ein Trailing Stop passt sich automatisch an die Kursbewegung an.

- Strategie: Setze Trailing Stops, um Buchgewinne zu sichern. Während du den Raum für weitere Gewinne offen lässt.

OCO-Order: Zwei Ziele, eine Order

- Beispiel: Du willst eine Aktie kaufen, wenn sie entweder über 55 Euro steigt oder unter 45 Euro fällt. Eine OCO Order ermöglicht es dir, beide Szenarien gleichzeitig abzudecken.

- Strategie: Verwende OCO Orders für komplexe Handelsszenarien. Um gleichzeitig mehrere Handelsstrategien zu verfolgen.

If Done Order: Automatisierte Handelsstrukturierung

- Beispiel: Du möchtest eine Position eröffnen. Gleichzeitig Gewinn- und Verlustziele setzen. Die If Done Order ermöglicht es dir, dies in einem Schritt zu tun.

- Strategie: Ideal für Händler, die ihre Trades vollständig automatisieren wollen. Ohne ständig den Markt beobachten zu müssen.

Empirische Untersuchungen: „When Do Stop-Loss Rules Stop Losses?“

Studie von Kaminski und Lo

Die Studie von Kathryn Kaminski und Andrew W. Lo untersucht Stop-Loss-Strategien. Deren Effektivität in verschiedenen Marktsituationen.

Ergebnisse unter Random Walk Hypothese

Unter der Annahme einer Random Walk Hypothese. Bei der Marktrenditen als unvorhersehbar und unabhängig betrachtet werden. Fanden sie heraus, dass einfache Stop-Loss-Regeln die erwartete Rendite verringern können.

Wirksamkeit bei Momentum

In Märkten mit Momentum können Stop-Loss-Strategien jedoch effektiv sein. Märkte mit einer positiven seriellen Korrelation.

In solchen Marktbedingungen können diese Regeln das Verlustrisiko reduzieren. Als auch die Rendite verbessern.

Marktabhängigkeit von Stop-Loss-Strategien

Die Forscher betonen, der Erfolg einer Stop-Loss-Strategie stark von den Marktbedingungen abhängt.

Auswahl des richtigen CFD Brokers

Die Regulierung des Brokers in Europa ein wichtiger Aspekt. Der die Sicherheit Deiner Investitionen gewährleistet. Zudem hast du keine Nachschusspflicht.

📊 Wähle nur CFD Broker innerhalb von Europa.

Idealerweise hat der CFD Broker eine Niederlassung in Deutschland. Beachte die Besteuerung von CFDs.

Was macht einen guten CFD Broker aus?

Ein guter Broker sollte eine transparente Gebührenstrukturen haben. Eine zuverlässige Handelsplattformen und exzellenten Kundenservice bieten.

Eine gute Orderausführung ist wichtig. Viele Broker haben mehr als eine Trading Plattform. Am besten sind Handelsplattformen die Flexibilität bieten. Per Trading-App, webbasierter Version und Desktop Variante.

Vergleich beliebter CFD Broker für CFD Trading in Deutschland

Alle diese Broker haben eine Niederlassung in Deutschland. Sie bieten eine breite Auswahl an Trading Plattformen und haben gute Trading Konditionen.

Trive (GKFX): Bietet MT4, MT5 und eine eigene Handelsplattform. Mehrfach Sieger bei der Brokerwahl.

XTB (X-Trade Brokers): Starke webbasierte Handelsplattform und Trading App xStation. Diese wurde bereits vor 13 Jahren entwickelt. Noch zu meiner Zeit bei XTB wurde sie angeboten. Aktuell bietet XTB auch Zinsen auf das Handelskonto.

IG Markets: PureDeal ist auch schon lange die Handelsplattform von IG Markets. Neben der top webbasierten Plattform biete IG eine breite Produktpalette an Werten. IG ist an der Börse in UK gelistet. Einer der ältesten CFD Broker in Deutschland. Biete auch den MetaTrader 4 und ProReal Time an.

CMC Markets: War damals der erste CFD Broker in Deutschland (Frankfurt). Während des Studiums habe ich mir dort bereits Seminar angeschaut. Mit NexGeneration und MetaTrader 4 hat man zwei gute Handelspattformen. Ähnlich viele handelbare Werte wie IG Markets.

Admirals: Bietet MT5 und MT4 an. Ein breites Schulunggsangbot und gute Erweiterungen für MeaTrader.

Tipps zur Broker-Auswahl im CFD Trading

Trading Gebühren

Spreads, Finanzierungskosten (Swaps), Kommissionen und sonstige Gebühren. Sonstige Gebühren können Ein- und Auszahlungskosten sein. Sowie Inaktivitätsgebühren oder ähnliches.

Handelsplattformen

Häufig bieten CFD und Forex Broker mehr als eine Handelsplattform. Dies bietet dir mehr Flexibilität. Achte, ob du mehr als ein Konto für die Trading Plattformen brauchst.

Handelbare Märkte

Bei den häufig gehandelten Finanzinstrumenten wie DAX, EURUSD und co. brauchst du dir keine Sorgen. Jeder Broker hat diese Werte im Portfolio. Interessierst du dich für weniger liquide Basiswerte, ist eine vorab Prüfung sinnvoll.

Teste die Handelsplattform

Alle CFD Broker bieten Demo-Konten. Test die Trading-Plattformen ohne Risiko.

Fazit: Passende Orderarten für jede Trading-Situation

Verschiedenen CFD Orderarten zu verstehen ist wichtig. Nur so kannst du erfolgreich im CFD Trading zu sein. Jede Trading Orderart bietet spezifische Vorteile. Wird je nach Marktsituation, deiner Strategie und deinem Risikoprofil eingesetzt.

Zusammenfassung und Schlüsselpunkte

- Marktorders für schnelle Ausführung ohne Preisgarantie.

- Limit Orders für gezielte Ein- und Ausstiege zu präferierten Preisen.

- Stop Orders und Trailing Stops zur Verlustbegrenzung und Gewinnsicherung.

- OCO und If Done Orders für komplexe Handelsstrategien und Risikomanagement.

- Wahl der richtigen Handelsplattform und des Brokers ist wichtig für den Handelserfolg

Risikowarnung

CFDs sind komplexe Instrumente. Gehen wegen der Hebelwirkung mit dem hohen Risiko einher. Du kannst schnell Geld verlieren. Durch unvorhersehbare Kursbewegungen kann es zu erheblichen Verlusten kommen. Es ist wichtig, dass zu verstehen, wie CFDs funktionieren. Ob du es dir leisten kannst, das hohe Risiko einzugehen, Geld zu verlieren.

FAQ: CFD Orderarten

Was ist der Unterschied zwischen einer Markt- und einer Limit Order?

Marktorders werden sofort zum aktuellen Marktpreis ausgeführt. Limit Orders nur aktiviert werden, wenn der Markt einen spezifischen Preis erreicht.

Wie wähle ich die beste Handelsplattform aus?

Faktoren wie Benutzerfreundlichkeit, verfügbare Analysetools und deine persönlichen Handelsbedürfnisse. Teste Demokonten. Achte auf Trading Apps, webbasierte Versionen und Desktop Optionen.

Was sollte ich bei der Wahl eines CFD Brokers beachten?

Wichtige Aspekte sind Regulierung, Gebührenstruktur. Sowie verfügbare Handelsinstrumente und die Qualität des Kundenservices. Idealerweise eine Niederlassung in Deutschland.

Wie setze ich Trailing Stops effektiv ein?

Trailing Stops eignen sich besonders in Trendmärkten, um Gewinne zu sichern. Während sie gleichzeitig Spielraum für weitere Kurssteigerungen bieten.

Können Anfänger komplexe Orderarten wie OCO oder If Done nutzen?

Ja, aber es wird empfohlen, sich zuerst gründlich mit diesen Orderarten vertraut zu machen. Am besten durch Nutzung eines Demo-Kontos.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.