💡Du suchst fundierte, praxisnahe Informationen zum CFD-Handel? Dieser Artikel stützt sich auf die 15-jährige Erfahrung von Arkadius Materla und Markus Kraus bei renommierten CFD-Brokern (Trive – GKFX und XTB). Profitiere von unserem Insider-Wissen für deine Handelsstrategien.

Das wichtigste in Kürze

- Was sind Aktien CFDs?

Finanzinstrumente für Spekulationen auf Aktienpreisbewegungen ohne tatsächlichen Besitz der Aktien - Anlagehorizont

Aktien CFDs werden eher kurzfristig gehalten. Aufgrund der Finanzierungskosten sind sie nicht für value Investing geeignet - Vorteile des Aktien CFD-Handels

Hebelwirkung, Zugang zu globalen Märkten, und Möglichkeit auf steigende und fallende Kurse zu setzen - Kosten und Gebühren

Dazu gehören Spreads und Swaps. Selten Kommissionen - Risikomanagement

Wichtige Strategien wie die Verwendung von Stop-Loss-Orders - Aktien CFD Trading Beispiel

Unterschied echte Aktie vs Aktien CFDs - Kriterien Brokerwahl

Regulierung in Europa, am besten Niederlassung in Deutschland

Contract for Difference: Funktionsweise von CFDs

Contract for Differences (CFDs) sind komplexe Finanzinstrumente, die Tradern ermöglichen, auf die Preisbewegungen von Basiswerten zu spekulieren. Basiswerte sind z.B. Rohstoffe wie Gold oder eine Aktie wie Amazon oder Mercedes. Dabei muss der Trader den zugrunden Basiswert nicht tatsächlich zu besitzen.

Beim CFD Trading spekuliert man also auf Preisschwankungen bzw. die Kursentwicklung sei es für eine Anleihe, Aktie oder des Währungspaares. Im Gegensatz zum Handel mit echten Aktien kann man mit CFDs auf Aktien auch von einem fallenden Aktienkurs profitieren (short gehen). Allgemein kannst du mit CFDs long oder short gehen.

💡Beim Traden setzt man also auf eine Differenz zwischen dem Eröffnungspreis und dem Schließungspreis, daher auch der Name Differenzkontrakt bzw. Differenzkontrakte.

Der wesentliche Vorteil von Aktien-CFDs liegt in der Hebelwirkung. Diese ermöglicht es Tradern mit einem kleinen Kapitaleinsatz eine größere Position zu eröffnen.

Dies kann die potenziellen Gewinne erhöhen, birgt jedoch auch das Risiko von erhöhten Verlusten.

CFDs sind flexibel und bieten Zugang zu verschiedenen Märkten. Wie Aktien, Indizes, Rohstoffe (Silber, Öl oder weiche Rohstoffe) und Währungen. Trotz ihrer Flexibilität und den Möglichkeiten zur Renditesteigerung ist der CFD-Handel mit einem hohen Risiko verbunden. Er erfordert ein gutes Verständnis der Marktdynamik sowie eine sorgfältige Risikomanagementstrategie.

Aktien CFDs: Hebelwirkung und Margin

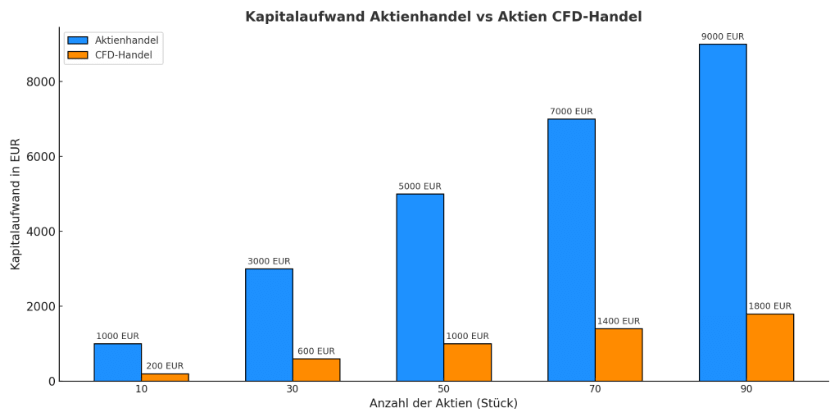

Die Hebelwirkung ermöglicht es dir, eine größere Position zu eröffnen, als dein ursprüngliches Kapital erlauben würde. Die ESMA (Europäische Wertpapier- und Marktaufsichtsbehörde) hat den maximalen Hebel für Aktien CFDs auf 5:1 begrenzt.

Angenommen, der Preis einer Siemens-Aktie beträgt 100 Euro und der Kurs von der Apple-Aktie liegt bei 150 USD (hypothetisch, umgerechnet 125 Euro bei einem EUR/USD-Kurs von 1,20).

Die Tabelle zeigt den Kapitalaufwand beim Aktien Trading und dem Handelvon CFDs im Vergleich zum echten Aktienhandel.

| Stückzahl Aktien | Siemens Aktie | CFD – Siemens (Margin in €) | Apple Aktienhandel (€) | Apple CFD-Handel (Margin in €) |

|---|---|---|---|---|

| 10 | 1.000 | 200 | 1.250 | 250 |

| 20 | 2.000 | 400 | 2.500 | 500 |

| 30 | 3.000 | 600 | 3.750 | 750 |

| 40 | 4.000 | 800 | 5.000 | 1.000 |

| 50 | 5.000 | 1.000 | 6.250 | 1.250 |

| 60 | 6.000 | 1.200 | 7.500 | 1.500 |

| 70 | 7.000 | 1.400 | 8.750 | 1.750 |

| 80 | 8.000 | 1.600 | 10.000 | 2.000 |

| 90 | 9.000 | 1.800 | 11.250 | 2.250 |

| 100 | 10.000 | 2.000 | 12.500 | 2.500 |

CFD Hebel und Margin einfach erklärt 2023

CFD-Trading: Spreads und Gebühren

Beim Handel mit CFD auf Aktien gibt es hauptsächlich zwei Arten von Gebühren: Spreads und Swaps.

- Spreads: Der Spread ist die Differenz zwischen dem Kaufpreis (Ask) und dem Verkaufspreis (Bid) einer Aktie. Beispiel: Wenn der Ask-Preis einer Aktie 100,10 Euro und der Bid-Preis 100,00 Euro beträgt, dann beträgt der Spread 10 Cent.

- Swaps: Swaps sind Übernachtfinanzierungskosten, die anfallen, wenn eine Position über Nacht gehalten wird.

CFD Broker mit einem DMA Zugang haben in der Regel noch Kommissionen. Die Kostenstruktur ist dann oft höher und es können noch Gebühren für die Realtime Aktiendaten bei Innaktivität entstehen.

CFD Kosten: Alle Gebühren erklärt 2024

Vorteile Aktien CFDs:

| Vorteil | Beschreibung |

|---|---|

| Höhere Hebelwirkung | CFDs bieten eine höhere Hebelwirkung im Vergleich zum traditionellen Handel, was bedeutet, dass Trader mit einer relativ kleinen Ersteinlage eine größere Marktexposition haben können, was potenziell die Rendite auf die Investition erhöhen könnte. |

| Globaler Marktzugang | Viele CFD-Broker bieten Produkte auf allen großen Märkten der Welt an, was einen rund um die Uhr Zugang ermöglicht. Dies bedeutet, dass Investoren CFDs auf einer breiten Palette von weltweiten Märkten von einer Plattform aus handeln können. |

| Steigende oder fallende Kurse | Im Gegensatz zu traditionellen Märkten gibt es im CFD-Handel keine Leerverkaufsregeln oder Aktienleihe. Dies ermöglicht es den Tradern, von fallenden und steigenden Märkten zu profitieren. |

| Professionelle Ausführung ohne Gebühren | CFDs bieten eine einfache Ausführung und wenig oder keine Gebühren, was sie zu einer attraktiven Alternative zu traditionellen Märkten macht. |

| Möglichkeit zur Absicherung | CFDs ermöglichen es dir, ein bestehendes Aktienportfolio abzusichern, indem du einzelne Aktien oder führende Indizes und Sektorindizes short verkaufst, ohne deine Aktien zu verkaufen. |

Nachteile Aktien CFDs handeln

| Nachteil | Beschreibung |

|---|---|

| Höheres Risiko durch Hebelwirkung | Während die Hebelwirkung die potenziellen Renditen erhöhen kann, vergrößert sie auch die Verluste, wenn sie auftreten. Dies kann zu erheblichen Verlusten führen, insbesondere für weniger erfahrene Investoren. |

| Spread-Kosten | Die Zahlung des Spreads kann kostspielig sein, insbesondere wenn keine großen Kursbewegungen auftreten. |

| Risiko des Überhandelns | Die einfache Handhabung von CFDs kann zum Überhandeln führen, was das Risiko von Verlusten erhöhen kann. |

| Fehlende Eigentumsrechte | Beim Handel mit CFDs besitzt du das zugrunde liegende Asset nicht tatsächlich. Dies bedeutet, dass du keine Stimmrechte oder andere Vorteile hast, die mit dem Eigentum verbunden sind. |

| Regulatorische Einschränkungen | In einigen Rechtsordnungen, wie z.B. in den USA, ist der Handel mit CFDs aufgrund regulatorischer Einschränkungen nicht erlaubt. |

| Möglicher Mangel an Liquidität | Es kann einen Mangel an Liquidität im CFD-Handel geben, was das Risiko von Verlusten erhöhen kann. |

Abschließend bietet der Handel mit Aktien CFDs bedeutende Vorteile wie höhere Hebelwirkung und globalen Marktzugang, birgt aber auch erhebliche Risiken, einschließlich höherer potenzieller Verluste durch Hebelwirkung und Spread-Kosten. Daher ist es entscheidend, dass Trader diese Risiken vollständig verstehen und effektive Strategien zur Bewältigung dieser Risiken haben.

Risikomanagement im Aktien CFD-Handel

Das Risikomanagement im Aktien CFD-Handel beinhaltet das Verständnis und die Minderung der Risiken, die mit Hebelwirkung, Marktfluktuationen, mangelnder Erfahrung, psychologischen Faktoren und Gegenparteirisiken verbunden sind. Hier sind einige Schlüsselstrategien:

- Verständnis der Risikobereitschaft: Bevor du mit dem Handel von Aktien CFDs beginnst, ist es wichtig, dein Risikotoleranzniveau zu bestimmen. Du solltest nie mehr riskieren, als du ohne Beeinträchtigung deiner finanziellen oder mentalen Gesundheit verlieren kannst.

- Verwendung von Risikomanagement-Tools: Tools wie Stop-Loss– und Take-Profit-Orders können effektiv zur Risikosteuerung eingesetzt werden.

Stop-Loss-Orders begrenzen potenzielle Verluste, indem sie einen Handel automatisch schließen, wenn der Preis ein bestimmtes Niveau erreicht. Take-Profits sichern die Gewinne, wenn der Preis ein vorher festgelegtes Niveau erreicht. - Gutes Geldmanagement praktizieren: Dies beinhaltet die Anerkennung der Risiken des CFD-Handels, die routinemäßige Analyse und Bewertung dieser Risiken sowie die Etablierung solider Lösungen zur Reduzierung dieser Risiken.

Hedging-Strategien im Aktien CFD-Handel

Hedging-Strategien können verwendet werden, um potenzielle Investitionsverluste auszugleichen. Diese Strategien beinhalten das Eingehen entgegengesetzter Positionen auf dem Markt, um potenzielle Verluste zu mildern.

- Defensive Short-Positionen: Diese Strategie beinhaltet die Verwendung einer Short-Position, um eine einzelne Aktienposition mit einem CFD zu schützen. Eine Short-Hedge mit einem CFD ist eine der einfachsten Möglichkeiten, einen Preis durch Leerverkauf einer Aktie festzulegen, um das Risiko von nachteiligen Preisbewegungen abzumildern.

- Marktabsicherung mit Index-CFDs: Anstatt CFDs für jede einzelne Aktie im Portfolio zu verkaufen, könnte eine Alternative darin bestehen, CFDs im Hauptmarktindex zu verkaufen. Dies kann eine kostengünstigere Möglichkeit sein, ein Portfolio abzusichern.

- Long- und Short-Positionen bei derselben Aktie: Obwohl du nicht gleichzeitig mit einem Klick Long- und Short-Positionen auf demselben Markt eröffnen kannst, kannst du zwei separate Trades im selben Markt in entgegengesetzte Richtungen eröffnen. Diese Strategie kann verwendet werden, um sich gegen potenzielle Verluste abzusichern.

- Long mit dem Gesamttrend: Diese Strategie beinhaltet die Identifizierung eines starken und stabilen Trends und die Verwendung von CFDs, um eine Long-Position in Richtung des Trends zu eröffnen.

Gewinn und Verlust: Echte Aktien vs. Aktien CFDs – Long-Position korrigiert

Im CFD-Handel erlaubt dir die Margin, eine größere Position zu handeln. Die Formel für die Berechnung der Margin lautet:

Margin = Aktienkurs x Stück x Margin-Anforderung

Margin-Anforderung liegt aufgrund des Hebels von 1:5 bei 20%

Echte Aktien

- Investition: 1.000 € (10 Aktien zu je 100 €)

- Take-Profit: Bei 110 € verkaufst du und machst einen Gewinn von 10 € pro Aktie, insgesamt 100 €.

- Stop-Loss: Bei 90 € verkaufst du und machst einen Verlust von 10 € pro Aktie, insgesamt 100 €.

- % Gewinn auf Kapitaleinsatz: 100 / 1000 x 100 = 10%

Aktien CFDs (Hebel 5:1)

- Margin (Sicherheitsleistung): 1.000 € (Für 50 Aktien, da Hebel von 5:1)

- Take-Profit: Bei 110 € schließt die Position, und dein Gewinn ist 500 €.

- Stop-Loss: Bei 90 € schließt die Position, und dein Verlust ist ebenfalls 500 €.

- % Gewinn auf Kapitaleinsatz: 500 / 1000 x 100 = 50%

Vergleichstabelle

| Kriterium | Echte Aktien | Aktien CFDs (Hebel 5:1) |

|---|---|---|

| Gehandelte Aktien (Stück) | 10 | 50 |

| Investition/Margin | 1.000 € | 1.000 € |

| Take-Profit (Gewinn) | 100 € | 500 € |

| Stop-Loss (Verlust) | -100 € | -500 € |

Mit der gleichen Margin von 1.000 € kannst du im CFD-Handel durch den Hebel eine fünffache Position handeln, was zu höheren Gewinnen und Verlusten führt. Der prozentuale Gewinn auf den Kapitaleinsatz ist im CFD-Handel deutlich höher.

Das Beispiel ist natürlich stark vereinfacht, beim einem long Trade eines Aktien CFDs über Nacht Finanzierungskosten zahlen würdest. Die Höhe unterscheidet sich von Broker zu Broker und wird über die Positionsgröße bestimmt. Je größer das Volumen, desto größer die Finanzierung.

Kriterien Brokerwahl für den CFD-Handel

Die Wahl des richtigen CFD-Brokers ist entscheidend für den Erfolg im Handel. Hier sind die wichtigsten Kriterien:

- Regulierung und Anlegerschutz: Der Broker sollte der ESMA-Regulierung unterliegen und bei der BaFin (Die Bundesanstalt für Finanzdienstleistungsaufsicht) registriert sein. Dies stellt sicher, dass strenge Standards für den Anlegerschutz eingehalten werden.

- Handelsplattform: Eine benutzerfreundliche und zuverlässige Handelsplattform ist unerlässlich. MetaTrader 4 und MetaTrader 5 sind gängige Optionen.

- Handelsgebühren: Spreads, Kommissionen und Übernachtfinanzierungskosten sind zu berücksichtigen.

- Kundensupport: Mehrere Kommunikationskanäle und kompetente Unterstützung sind hier wichtig.

- Sicherheitsrichtlinien: Robuste Sicherheitsmaßnahmen sollten vorhanden sein, um finanzielle und persönliche Daten zu schützen.

- Hebel und Margin-Anforderungen: Diese sollten mit Ihrer Risikobereitschaft und Handelsstrategie übereinstimmen.

- Bildungsressourcen: Ein guter Broker bietet Schulungsmaterialien an, um das Trading-Verständnis zu verbessern.

- Reputation: Online-Bewertungen und Ratings können zusätzliche Einblicke geben.

CFD Broker mit einer Niederlassung in Deutschland haben in der Regel niedrigere Spreads, als Broker die außerhalb Deutschlands agieren.

Markus Kraus

Aktien CFD Broker Übersicht

Bei der Brokerwahl solltest du ein Auge auf europäische Anbieter werfen. Die Regulierung ist hier strenger und bietet dir als Trader mehr Sicherheit, wie z.B. keine Nachschusspflicht.

Die Online Broker Trive, XTB, CMC und IG Markets haben eine Niederlassung in Deutschland. Das ist ein Plus, besonders wenn du Wert auf Kundenservice in deutscher Sprache und lokale Regulierung legst. Trive geht sogar einen Schritt weiter und bietet neben MetaTrader 4 und MetaTrader 5 auch eine eigene Handelsplattform an. Das gibt dir mehr Flexibilität bei der Wahl deiner Handelsstrategien.

ActivTraders ist ein bisschen anders. Der Broker agiert als grenzüberschreitender Dienstleister außerhalb von Deutschland, ist aber auch schon lange auf dem deutschen Markt aktiv.

Bevor du dich festlegst, schau dir die Gebührenstrukturen und die angebotenen Handelsinstrumente an. Und nutze unbedingt Demokonten, um die Plattformen auszuprobieren. So findest du heraus, welcher Broker am besten zu deinen Bedürfnissen passt.

CFD-Handelsstrategien für verschiedene Marktbedingungen

Strategien für einen Bullischen Markt

Frühzeitiger Kauf im Bullenlauf

- Traders ‚kaufen‘ oder gehen long, passend zur Erwartung eines Preisanstiegs.

- Eine Strategie ist der frühe Kauf bei Anzeichen eines Bullenlaufs, erkenntlich am dritten Berührungspunkt der Preisaktion auf einer Linie.

Strategien für einen Bärischen Markt

Short-Selling in einem Bärenmarkt

- Einsatz von CFDs, um auf weitere Preisabfälle zu spekulieren.

- Short-Selling: Spekulation auf fallende Kurse, profitabel bei korrekter Vorhersage, aber riskant bei steigenden Preisen.

Strategien für einen Volatilen Markt

- Nutzung von CFDs, um von Auf- und Abwärtsbewegungen zu profitieren.

- Kurzfristige Daytrader: Einsatz technischer Indikatoren zur Marktzeitung.

- Langfristige Trader: Nutzung von CFDs für Chancen bei starken Marktschwankungen.

Strategien für einen Stabilen Markt

Langfristiges CFD-Trading

- Halten einer Position über Wochen, Monate oder Jahre.

- Vorteil: Keine ständige Überwachung des Handelscharts.

- Nachteil: Zusätzliche Swap-Kosten.

Umgang mit Hebelwirkung

- Hebel können sowohl Gewinne als auch Verluste vergrößern.

- Wichtig ist ein angemessenes Risikomanagement vor Eröffnung einer Position.

- Beachten: Vergangene Performance ist kein Garant für zukünftige Ergebnisse. Strategien sollten getestet und an spezifische Marktbedingungen und den persönlichen Handelsstil angepasst werden.

Automatisierte Handelssysteme (EAs) mit CFD auf Aktien

💡Generell eigenen sich Aktien CFDs nur bedingt für den automatisierten Handel.

Dies liegt an den kurzen Handelszeiten und dem Gap Risiko. Zudem an der geringeren Volumen. Besser geeignet sind Forex oder Aktienindizes, sowie Kryptowährugen.

Einsatz von automatisierten Handelssystemen in der CFD-Strategie

Algorithmischer Handel

- Expert Advisors: Nutzen algorithmischen Handels, um Kauf- und Verkaufsaufträge zu automatisieren.

- Verfügbare Plattformen: MetaTrader 4 oder MetaTrader 5

Vorteile von EAs

Emotionsloses und effizientes Handeln

- Entfernen von Emotionen: Fördert Einhaltung der Handelsstrategie.

- Schnelligkeit und Präzision: Erlaubt mehr Transaktionen in kürzerer Zeit.

- Mehrere Strategien und Märkte: Kann gleichzeitig mehrere Strategien und Märkte überwachen.

Limitationen und Risiken von Expert Advisors

Technische Schwierigkeiten und Überwachungsbedarf

- Risiken: Mechanische Ausfälle, wie Verbindungsprobleme oder Stromausfälle.

- Notwendigkeit der Überwachung: Um Fehl-, fehlende oder doppelte Aufträge zu verhindern.

- Über-Optimierung und Abhängigkeit von schneller Marktdatenübertragung und -ausführung.

Risiken im CFD-Handel mit automatisierten Handelssystemen

Hebelwirkung und Marktrisiko

- CFDs sind riskant durch den Einsatz von Hebeln.

- Wichtig ist ein Verständnis der Risiken, besonders beim Einsatz von Expert Advisors (EA).

Technologische Entwicklungen im CFD-Handel

Revolutionierung durch Innovationen

- Technologische Fortschritte wie Algorithmischer Handel, KI, Blockchain und Mobile Apps.

- Verbesserungen in Produktivität, Zugänglichkeit, Sicherheit und Anpassung.

Finanzinstrumente im Vergleich: CFDs, Optionen, Futures und traditionelle Aktieninvestitionen

Contracts for Difference (CFDs)

Flexibilität und Risiken

- Erlauben Spekulation auf Preisbewegungen ohne Besitz des Basiswerts.

- Profit sowohl bei steigenden als auch bei fallenden Märkten möglich.

- OTC-Handel: Flexibler als andere Instrumente, aber mit hohem Risiko aufgrund von Hebelwirkung.

- Kosten und Gebühren können sich schnell summieren.

Optionen

Handelsrecht ohne Verpflichtung

- Recht, aber keine Verpflichtung, ein Asset zu einem festen Preis zu handeln.

- Prämienbewegungen spiegeln die Wahrscheinlichkeit eines profitablen Vertrags wider.

- Ermöglichen Spekulation ohne Besitz des Basiswerts.

- Komplexer und typischerweise an Börsen gehandelt.

Futures

Festgelegte Fälligkeitsdaten und Preise

- Ähnlich wie CFDs, aber mit festem Fälligkeitsdatum und Preis.

- Mehr Transparenz als bei CFDs.

- Handelbar für Indizes, Währungen, Rohstoffe und Anleihen an der Börse.

- Weniger flexibel und in Lots standardisiert.

Traditionelle Aktieninvestitionen

Kauf und Haltung von realen Vermögenswerten

- Involviert den Kauf von Aktien, Anleihen oder Rohstoffen.

- Besitz von Anteilen mit möglichen Stimmrechten und Dividenden.

- Erfordert größere Anfangsinvestition.

- Potenziell niedrigere und langsamere Renditen, aber meist weniger riskant als CFDs.

Psychologische Herausforderungen beim Handel mit CFDs auf Aktien

Emotionsmanagement im Handel

Umgang mit Emotionen

- Emotionen wie Angst, Gier und Übermut beeinflussen Entscheidungen stark.

- Techniken wie Meditation und Achtsamkeitsübungen helfen, Emotionen zu regulieren.

Disziplin im Handel bewahren

Vermeidung von Überhandeln

- Überhandeln: Handeln außerhalb des Handelsplans oder Überschreiten von Risikogrenzen.

- Wichtig ist die Einhaltung des Handelsplans und der Risikogrenzen.

Risikomanagement

Abwägung von Risiko und Belohnung

- Eine sorgfältige Bewertung von Risiko und Belohnung ist entscheidend.

- Erfordert die Fähigkeit, rationale Entscheidungen unter Druck zu treffen.

Entscheidungsfindung und kognitive Verzerrungen

Überwindung kognitiver Verzerrungen

- Verzerrungen wie Bestätigungsfehler und Verfügbarkeitsheuristik führen zu suboptimalen Entscheidungen.

- Bildung, Bewusstsein und objektive Analyse sind Schlüssel zur Überwindung dieser Verzerrungen.

Einfluss von FOMO und FUD

Vermeidung impulsiver Entscheidungen

- FOMO kann zu Eintritten in Trades aufgrund von Hype führen.

- FUD kann zu Panikverkäufen in Reaktion auf negative Nachrichten führen.

- Wichtig ist, sich an die vorbestimmte Handelsstrategie zu halten.

Aktien CFD Besteuerung

Alles zum Thema Besteuerung von CFD Gewinnen findest du in unserem Artikel: CFD Trading Steuern: Leitfaden für Deutschland, Österreich und die Schweiz

FAQ: Handel mit Aktien CFDs

Was bedeutet Hebelwirkung im Aktien CFD-Handel?

Die Hebelwirkung ermöglicht es Tradern, eine größere Position auf dem Markt zu kontrollieren, als sie es mit ihrem eigenen Kapital könnten. Im Aktien CFD-Handel beträgt die von der ESMA festgelegte maximale Hebelwirkung 1:5, was bedeutet, dass du mit einer Einlage von beispielsweise 1.000 EUR eine Position im Wert von 5.000 EUR eröffnen kannst.

Wie wird die Margin im Aktien CFD-Handel berechnet?

Die Margin ist der Betrag, den du auf deinem Handelskonto hinterlegen musst, um eine Handelsposition zu eröffnen. Sie wird als Prozentsatz des vollen Wertes deiner Position ausgedrückt. Bei einem Hebel von 1:5 beträgt die Margin-Anforderung 20%.

Was sind die Hauptkosten beim Handel mit Aktien CFDs?

Die Hauptkosten im Aktien CFD-Handel sind der Spread, die Haltekosten (Swaps) und eventuelle Kommissionen. Der Spread ist die Differenz zwischen dem Kauf- und Verkaufspreis einer Aktie.

Wie unterscheiden sich Aktien CFDs vom traditionellen Aktienhandel?

Im traditionellen Aktienhandel erwirbt der Trader tatsächliches Eigentum an den Aktien, während im CFD-Handel auf die Preisbewegungen der Aktien spekuliert wird, ohne die Aktien selbst zu besitzen.

Kann ich Dividenden im Aktien CFD-Handel erhalten?

Ja, wenn du eine Long-Position in einem Aktien CFD hältst und das Unternehmen, dessen Aktie du handelst, eine Dividende ausschüttet, wird dein Konto mit der entsprechenden Dividende gutgeschrieben (Barausgleich).

Was passiert, wenn eine Aktie, die ich als CFD handle, eine Kapitalmaßnahme durchführt?

Wenn eine Aktie, die du als CFD handelst, eine Kapitalmaßnahme durchführt (z.B. eine Dividendenausschüttung, eine Aktienspaltung oder eine Fusion), wird dein Broker in der Regel Anpassungen an deiner Position vornehmen, um die Auswirkungen der Kapitalmaßnahme zu reflektieren.

Fazit: CFD Aktien

Der Handel mit Aktien CFDs bietet eine flexible Möglichkeit, auf Preisbewegungen von Aktien zu spekulieren. Ohne die Aktien selbst besitzen zu müssen.

Nachteil Finanzierungskosten

Aufgrund der Finanzierungskosten über Nacht, werden die meisten Anleger langfristig „echte“ Aktien handeln. Für kurzfristige Trades können CFDs auf Aktien sinnvoll sein.

Ein weitere Nachteil für Beginner ist die geringe Diversifikation bei Einzelaktien.

Short Trading – Hedging

Aktien CFDs können für bestimmte Trading Strategien sinnvoll sein. Um ein bestehendes Portfolio abzusichern. Kurzfristige Rücksetzer zu traden oder ähnliches.

Die Hebelwirkung ermöglicht eine größere Marktexposition. Birgt jedoch auch ein höheres Risiko. Durch effektives Risikomanagement und den Einsatz von Hedging-Strategien können Trader dieses Risiko steuern und potenzielle Verluste minimieren.

Risikowarnung

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit einem hohen Risiko einher. Der Handel mit Aktien CFDs birgt ein hohes Risiko und ist möglicherweise nicht für alle Anleger geeignet. Es besteht das Risiko, deine ursprüngliche Einlage zu verlieren. Stelle sicher, dass du die mit dem Handel von CFDs verbundenen Risiken vollständig verstehst und erwäge, ob du die notwendige Erfahrung und das Risikobewusstsein hast, um mit Differenzkontrakten zu handeln. Wenn nötig, solltest du unabhängigen Rat einholen.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.