Hedging im Trading ist eine Strategie zur Risikominimierung. Anleger nutzen Differenzkontrakte (CFDs) zur Absicherung ihrer Investitionen.

Keyfacts: CFD Hedging Strategien

| Hauptpunkt | Details/Beispiel |

|---|---|

| Hedging als Risikomanagement-Strategie | Nutzung gegenläufiger Positionen zur Minimierung von Verlusten; Einsatz von CFDs für Hedging |

| Schutz gegen unvorhersehbare Marktveränderungen | Beispiel: Short-Positionen zum Ausgleich möglicher Long-Position Verluste |

| Minimierung des Volatilitätsrisikos | Long- oder Short-Positionen in verschiedenen Währungspaaren |

| Absicherung langfristiger Aktieninvestments und internationaler Anlagen | Aktien CFDs; Forex und CFDs für Währungsrisikoabsicherung |

| Direktes Hedging, Paar-Trading, sichere Häfen | Investition in Gold oder Anleihen; Direktes Hedging durch gegenläufige Positionen |

| Flexibilität und Risiko | CFDs für Long- und Short-Positionen; Hohe Risiken durch Hebelwirkung |

| Futures, Optionen, ETFs | Unterschiedliche Instrumente für verschiedene Hedging-Strategien |

| Abhängig vom Risikoprofil und Handelszielen | Direktes Hedging für Anfänger; Paar-Trading für Fortgeschrittene; Asset-Allokation für Experten |

| Auswahl eines regulierten Brokers | Gute Gebührenstruktur und starke Trading-Plattformen wie MetaTrader 4 oder 5 |

| Unterschiedliche Zwecke für Risikomanagement | Hedging für Absicherung; Stop Loss zur Begrenzung von Verlusten |

| CFD Hedging Strategien als wichtiges Tool | Keine Garantie für Erfolg; Hohes Risiko durch Hebelwirkung; Wichtigkeit der Marktbeobachtung und Anpassung |

❗Achtung: Der Handel mit CFDs ist risikoreich und du kannst dabei deine gesamte Einzahlung verlieren.

Einführung: Was ist Hedging im Trading

Hedging im Trading ist eine Strategie zur Risikominimierung. Durch den Einsatz von gegenläufigen Positionen in ähnlichen Märkten oder Finanzinstrumenten können Verluste minimiert werden. Es ist eine gängige Trading Strategie. Ein hedge wird sowohl von institutionellen als auch von privat Tradern genutzt wird.

Beim CFD Hedging nutzten Anleger Differenzkontrakte(CFDs) um ihre Investitionen zu schützen.

Warum Trader ihre Investitionen mit Hedging absichern sollten

Trader nutzen Hedging, um sich gegen unvorhersehbare Marktbewegungen abzusichern. Es ist wie eine Versicherung für deine offenen Positionen.

Du hast bereits eine Long-Position in einem Vermögenswert. Du könntest eine Short-Position in einem ähnlichen Vermögenswert eröffnen, um mögliche Verluste auszugleichen.

- Vorteile: Schutz vor Verlusten

- Nachteile: Potenzielle Gewinnminderung, Komplexität

Wie Hedging das Volatilitätsrisiko im Forex-Handel minimiert

Der Forex-Markt ist bekannt für seine Volatilität. Beim Hedging im Forex-Handel geht es darum, das Risiko dieser Volatilität zu minimieren. Du kannst Long- oder Short-Positionen in verschiedenen Währungspaaren eröffnen. So sicherst du dich gegen unerwünschte Preisbewegungen ab.

| Währungspaar | Strategie |

| EUR/USD | Long-Position |

| USD/JPY | Short-Position |

Hedging-Strategien für langfristige Aktieninvestments

Du bist ein langfristiger Anleger und willst deine Aktien absichern? Aktien CFDs können eine gute Wahl sein.

Du kannst Short-Positionen in den gleichen Aktien eröffnen, die du besitzt. Fallen die Aktien, macht deine Short-Position Gewinne.

- Beispiel: Du besitzt Apple-Aktien und eröffnest eine Short-Position in Apple CFDs.

- Vorteil: Absicherung gegen fallende Kurse.

Natürlich machst du in einem Hedge long keine Gewinn mehr. Es kann dennoch sinnvoll sein, wenn du übergeordnet „long“ bleiben willst. Kurzfristige Aktien Rücksetzer aber „mitnehmen“ möchtest. Dies bietet mehr Flexibilität für dein Depot.

Absicherung von Währungsrisiken bei internationalen Anlagen

Internationale Anlagen sind oft mit Währungsrisiken verbunden.

Mit Forex und CFDs kannst du dieses Risiko ausgleichen. Du kannst in Währungspaaren handeln, die mit deinem Investment korrelieren.

| Internationales Investment | CFD Währungspaar |

| US-Aktien | EUR/USD |

| Japanische Aktien | USD/JPY |

Krypto-Risiken intelligent managen durch Hedging

Kryptowährungen sind extrem volatil. Hedging-Strategien können dir helfen, das Risiko zu minimieren. Du kannst beispielsweise Short-Positionen in Bitcoin CFDs eröffnen, während du Bitcoin besitzt.

- Tipp: Verwende Hedging, um die Volatilität in deinem Krypto-Portfolio zu reduzieren.

- Warnung: Krypto-Märkte sind sehr volatil; Hedging ist keine Garantie für Gewinne. Beachte beim Trading die Swaps/Finanzierungskosten bei den CFD Brokern. Hedging mit Kryptos ist keine mittelfristig gute Strategie, zumindest bei hohen Swaps.

Die besten Hedging-Strategien für CFD-Trader

CFD-Trader haben verschiedene Optionen für Hedging-Strategien. Neben direktem Hedging sind auch komplexe Strategien wie Paar-Trading möglich.

Die Wahl der besten Strategie hängt von verschiedenen Faktoren ab. Der Marktsituation und des Risikoprofils des Traders.

- Direktes Hedging: Absicherung einer Position durch eine gegenläufige Position.

- Paar-Trading: Eröffne Long- und Short-Positionen in korrelierenden Vermögenswerten.

- Sichere Häfen: Investiere in Gold oder Anleihen als Absicherung gegen Marktrisiken.

Direktes Hedging: Eine effektive Methode zur Risikominimierung

Direktes Hedging ist eine der einfachsten Formen der Absicherung.

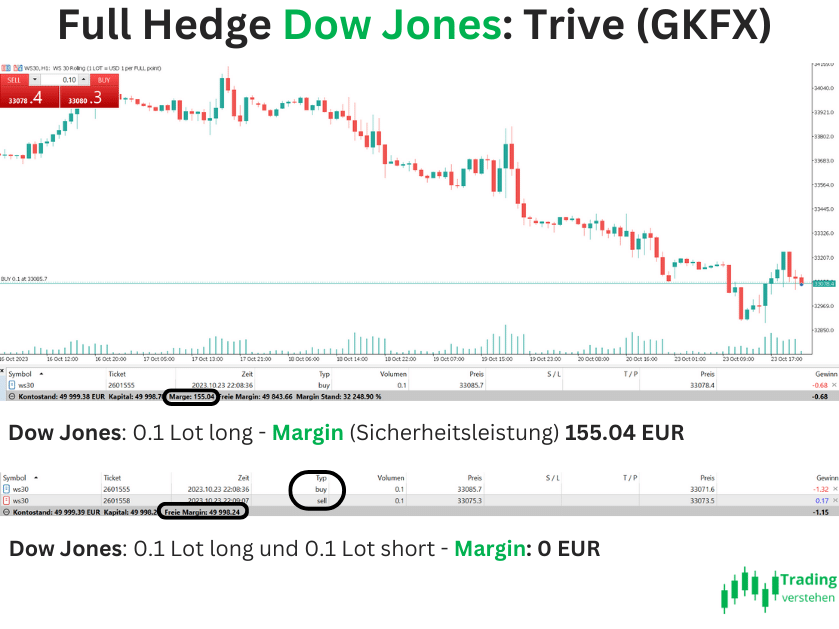

Handelst du den Dow Jones sowohl Long als auch Short mit dem gleichen Volumen investiert bist, reduzierst du effektiv dein Risiko. Die beiden Positionen heben sich in dem Fall auf.

Dies wird als Full Hedge bezeichnet.

| Vor- und Nachteile des Full Hedge | |

|---|---|

| Vorteile | Reduziert das Marktrisiko erheblich und schützt das Portfolio. |

| Nachteile | Kann teuer sein und eliminiert auch das Potenzial für hohe Gewinne. Finanzierungskosten laufen weiter. |

| Basisrisiko | Das Risiko, dass der Vermögenswert und die Absicherung nicht wie erwartet in entgegengesetzten Richtungen verlaufen. |

Stop Out im Full-Hedge

Man sollte meinen, dass der Full Hedge vor einem Stop Out schütz. Steigt Dow Jones, gewinnen wir mit der long Position. Wir verlieren mit der short Position in gleicher Höhe.

Aus Erfahrung weiß ich, ein Stop Out im Full Hedge ist schwer zu verstehen.

Die meisten Kunden führen ein Euro Trading-Konto. Der Dow Jones wird allerdings in US-Dollar taxiert. Hier entsteht ein Währungsrisiko.

Zudem können sich Spreads in volatilen Marktphasen ausweiten. Dies kann zum Stop Out führen.

Hinweis: Bei einigen CFD Brokern wie z.B. Trive (GKFX) löst sich die Margin im Full Hedge komplett auf. Löst man den hedge auf, wird die Sicherheitsleistung wieder erforderlich.

Paar-Trading: Die Kunst der gegenläufigen Positionen

Paar-Trading ist eine weitere Strategie, bei der zwei korrelierte Vermögenswerte gekauft und verkauft werden. Zum Beispiel könnte man eine Long-Position in einem Technologie-ETF und eine Short-Position in einem einzelnen Technologieunternehmen eröffnen.

Sichere Häfen: Gold, Anleihen und andere risikoarme Investitionen

Sogenannte Sichere Häfen wie Gold oder Staatsanleihen können auch als Hedging-Instrumente dienen. Sie behalten oft ihren Wert, auch wenn der Markt volatil ist, und können daher als effektive Absicherung gegen Marktrisiken dienen.

Hedgen mit CFDs: Absicherung und Risiko

CFDs sind flexible Instrumente, gehen aber mit einem hohen Risiko einher. Du kannst sowohl für Long- als auch für Short-Positionen (short gehen) Differenzkontrakte verwenden.

Dies macht Contracts for Difference zu einem beliebten Tool für Hedging-Strategien.

Aber Vorsicht: CFDs kommen auch mit einem hohen Risiko wegen der Hebelwirkung.

| CFDs für Hedging | |

|---|---|

| Flexibilität | CFDs können für Long- und Short-Positionen verwendet werden. |

| Risiko | CFDs sind mit hohen Risiken verbunden, insbesondere durch die Hebelwirkung. |

| Steuerliche Vorteile | CFDs können steuerliche Vorteile bieten, da sie Gewinne und Verluste verrechnen können. |

Hedging-Risiko berechnen: Die Grundlagen

Für effektives Hedging ist es entscheidend, das Risiko richtig zu berechnen. Dies beinhaltet das Verstehen von Korrelationen zwischen verschiedenen Anlageklassen und das Einstellen des richtigen Hebels.

Wichtig ist die Hebelwirkung, die das Risiko sowohl erhöhen als auch minimieren kann. Du solltest überlegen, wie viel Risiko du wirklich eingehen willst.

- Tool: Verwende ein Demokonto zum Üben.

- Tipp: Setze Stop-Loss- und Take-Profit-Orders als zusätzliche Sicherheitsnetze.

CFDs als flexibles Instrument für Hedging

Du kannst mit diversen Basiswerten handeln. Neben Aktien und Währungen (Forex) können CFDs auch für Rohstoffe, Indizes, Anleihen und sogar Kryptowährungen verwendet werden. Ihre Flexibilität macht sie zu einem allumfassenden Hedging-Instrument.

| Anlageklasse | CFD-Beispiel |

| Aktien | Apple CFD |

| Forex | EUR/USD CFD |

| Rohstoffe | Gold CFD |

Alternativen zu CFD-Hedging: Futures, Optionen und mehr

CFDs sind nicht die einzigen Instrumente für Hedging. Futures, Optionsscheine und Optionen sind weitere Alternativen, die je nach Bedarf und Strategie eingesetzt werden können.

| Alternativen zu CFD-Hedging | |

|---|---|

| Futures | Ermöglichen das Festlegen eines zukünftigen Preises für einen Vermögenswert. |

| Optionen | Geben das Recht, aber nicht die Pflicht, einen Vermögenswert zu einem bestimmten Preis zu kaufen oder zu verkaufen. |

| ETFs | Eignen sich für das Diversifizieren und Hedgen eines Portfolios. |

Hedging-Strategien für jeden Typ von Trader

Ob Anfänger oder Profi, Hedging-Strategien gibt es für jeden Typ von Trader. Die Wahl der richtigen Strategie hängt von deinem Risikoprofil und deinen Handelszielen ab.

Generell solltest du als Anfänger diese Strategien nur auf dem Testkonto einsetzen!

- Anfänger: Direktes Hedging

- Fortgeschrittene: Paar-Trading

- Experten: Asset-Allokation

Wer sollte Hedging-Strategien nutzen?

Grundsätzlich kann jeder Trader Hedging-Strategien nutzen, besonders wenn das Ziel ist, das Risiko zu minimieren. Es ist jedoch besonders nützlich für diejenigen, die in volatilen Märkten handeln.

Auf welchen Märkten ist Hedging besonders nützlich?

Hedging ist auf vielen Märkten nützlich, besonders aber im Forex-Handel, bei Aktien und Rohstoffen. Es minimiert das Risiko von Preisschwankungen und unvorhersehbaren Ereignissen.

| Nützlichkeit von Hedging auf verschiedenen Märkten | |

|---|---|

| Forex | Nützlich wegen der hohen Volatilität der Währungspaare. |

| Aktien | Effektiv für die Absicherung gegen Marktrisiken und Volatilität. |

| Rohstoffe | Hilfreich für die Absicherung gegen Preisschwankungen. |

Vier praxiserprobte Hedging-Strategien im Überblick

Zu den erprobten Hedging-Strategien gehören Derivate, Paar-Handel, Safe-Haven-Assets und Asset-Allokation. Jede hat ihre eigenen Vor- und Nachteile, abhängig von den Marktbedingungen und deinem Risikoprofil.

- Hedging mit Derivaten: Verwendung von CFDs oder Futures zur Absicherung.

- Paar-Handel: Long- und Short-Positionen in korrelierenden Assets.

- Safe-Haven-Assets: Investition in Gold oder Anleihen.

- Asset-Allokation: Diversifizierung des Portfolios über verschiedene Anlageklassen.

Hedging mit Derivaten

Derivate wie Optionen und Futures sind klassische Instrumente für Hedging-Strategien. Sie ermöglichen es, sich gegen Preisschwankungen in verschiedenen Märkten abzusichern.

Paar-Handel

Beim Paar-Handel werden zwei korrelierende Assets gehandelt, eine Long- und eine Short-Position. Dies ist eine ausgeklügelte Methode, um Risiken zu minimieren.

Safe-Haven-Assets

Als sichere Häfen gelten Anlagen wie Gold oder Staatsanleihen, die in Zeiten der Unsicherheit oft ihren Wert behalten oder sogar steigern.

Asset-Allokation

Die Aufteilung des Portfolios über verschiedene Anlageklassen ist eine weitere Form der Absicherung. Sie verringert die Abhängigkeit von einem einzelnen Vermögenswert oder Markt.

Die besten CFD-Broker für effektives Hedging

Nicht alle Broker sind gleich. Für effektives Hedging ist es wichtig, einen regulierten Broker mit einer guten Gebührenstruktur und starken Trading-Plattformen wie MetaTrader 4 oder MetaTrader 5 zu wählen.

Zusatz: Hedging vs. Stop Loss: Was ist die bessere Strategie?

Beide Ansätze haben ihre Daseinsberechtigung. Sie dienen unterschiedlichen Zwecken. Während Hedging dazu dient, deine Investitionen abzusichern, ist Stop Loss darauf ausgelegt, Verluste zu begrenzen.

Was ist eine Stop-Loss-Order und wie funktioniert sie?

Eine Stop-Loss-Order ist eine Order, die automatisch ausgeführt wird, sobald der Markt ein bestimmtes Niveau erreicht. Sie hilft, größere Verluste zu minimieren.

Hedging als alternative Risikomanagement-Strategie

Eine Stop-Loss-Order ist eine Order, die automatisch ausgeführt wird, sobald der Markt ein bestimmtes Niveau erreicht. Ein hedge kann helfen, größere Verluste zu minimieren.

Hedging oder Stop Loss: Was passt zu deinem Trading-Stil?

Die Wahl zwischen Hedging und Stop Loss hängt von deinem Trading-Stil und deinem Risikoappetit ab. Hedging ist komplexer, bietet aber mehr Möglichkeiten zur Risikosteuerung.

Hedging am Wochenende

Bei IG kannst du ausgewählte Instrumente am Wochenende traden. Hältst du beispielsweise eine EURSD Position, dann kannst du am Wochenende den Weekend EURUSD traden.

FAQ: Hedging-Strategie

Welche Arten von Hedging gibt es?

Derivate, Paar-Handel, Safe-Haven-Assets, Asset-Allokation.

Wie funktioniert Rohstoff Hedging?

Durch den Einsatz von CFDs, Futures oder Optionen auf Rohstoffe.

Ist Hedging sinnvoll?

Es kann sinnvoll sein, insbesondere zur Risikominimierung in volatilen Märkten.

Wie Hedge ich richtig?

Indem du die passende Hedging-Strategie für dein Risikoprofil auswählst.

Fazit: CFD Hedging Strategien

CFD Hedging Strategien sind ein wesentliches Werkzeug für jeden Trader und Anleger. Sie bieten eine effektive Möglichkeit, Risiken zu minimieren und Gewinne zu schützen.

Denk dran, Hedging ist keine Garantie für Erfolg. Es erfordert ständige Marktbeobachtung und Anpassung. Eine große Herausforderung ist die Auflösung eines Full Hedges.

Risikowarnung

CFDs sind komplizierte Finanzprodukte. Die durch den Einsatz von Hebeln ein hohes Risiko mit sich bringen. Wenn du als Kleinanleger in CFDs investierst, riskierst du oft den Verlust deiner gesamten Einlage. Es ist wichtig, sich darüber im Klaren zu sein, ob man die Mechanismen von CFDs wirklich verstanden hat. Ob man bereit ist, das damit verbundene hohe Risiko zu tragen. Selbst für erfahrene Händler bleibt dieses Risiko bestehen.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.