Was ist ein Trading Plan?

Ein Trading Plan ist ein detaillierter Leitfaden für Trader. Er definiert spezifische Handelsparameter, Risikomanagement-Strategien und Entscheidungsfindungsprozesse. Dieser Plan ist entscheidend, da er emotionale Entscheidungen reduziert und eine konsistente Strategie bietet, was die Chancen auf erfolgreiches Trading erhöht.

Wichtige Fakten zum Trading Plan

| Element | Details |

|---|---|

| Definition | Ein strukturierter Plan für Trading-Aktivitäten, inklusive festgelegter Regeln und Strategien. |

| Zweck | Verminderung emotionaler Einflüsse, Förderung von Disziplin und Konsistenz im Trading. |

| Inhalte | Zu tradender Markt, Trading-Strategie, Einstiegs-/Ausstiegspunkte, Positionsgrößen, Money-Management Regeln. |

| Risikomanagement | Definieren von Stop-Loss und Take-Profit, Festlegung von Positionsgrößen, Risikokontrolle. |

| Anpassungsfähigkeit | Regelmäßige Überprüfung und Anpassung des Plans an Marktbedingungen und eigene Erfahrungen. |

| Psychologischer Aspekt | Reduzierung von emotionalen Entscheidungen, z.B. durch Angst oder Gier. |

| Werkzeuge | Chart- und fundamentale Analyse, Überwachung von Wirtschaftsnachrichten und -ereignissen. |

Einleitung: Warum ist ein Trading Plan so wichtig?

Ein Trading Plan ist mehr als nur eine Idee im Kopf eines Traders. Es ist ein konkreter Plan mit festgelegten Regeln und Vorgehensweisen. Der als Roadmap für den Handel dient. Mit einem Trading Plan arbeitest du nicht nach Gefühl, sondern folgst einer klaren Strategie. Die auf Logik und Vorbereitung basiert.

Definition eines Trading Plans

Ein Trading Plan enthält spezifische Parameter für Trades und definiert Risikomanagement-Strategien. Legt fest, wie du als Trader Entscheidungen treffen wirst. Er ist ein vitaler Bestandteil deines Handels.

Sollte Elemente wie den zu tradenden Markt, die zu verwendende Trading-Strategie, Einstiegs- und Ausstiegspunkte, Positionsgrößen und Regeln für das Money-Management beinhalten.

Die Rolle eines Trading Plans im Trading

Der Handelsplan gibt dir Struktur und Kontrolle über deine Trading-Aktivitäten. Ist besonders wichtig, um emotionale Einflüsse wie Gier und Angst zu reduzieren.

Der Wert eines gut konzipierten Trading Plans liegt darin, dass er dir hilft, konsistent zu bleiben. Deine Trading-Disziplin zu bewahren.

Disziplin ist entscheidend, da sie dir hilft, Strategien zu befolgen. Von unüberlegten Entscheidungen abzusehen. Der Markt ist unvorhersehbar, aber ein Trading Plan bietet einen Ankerpunkt. Der dir hilft, inmitten der Marktvotalität stabil zu bleiben.

Ein Trading Plan ist kein starres Dokument. Er sollte flexibel sein und es dir ermöglichen, ihn an veränderte Marktbedingungen oder an deine wachsende Erfahrung anzupassen. Er ist ein lebendes Dokument, das mit deiner Entwicklung als Trader mitwächst.

In einem Trading Plan legst du fest, wie du auf verschiedene Marktszenarien reagieren wirst. Es ist wichtig, dass du dir vorher Gedanken machst und für alle Eventualitäten gewappnet bist. Ein Plan hilft dir dabei, auf Basis von Fakten und nicht von Emotionen zu handeln. Dies ist entscheidend, denn emotionales Handeln ist einer der Hauptgründe, warum Trader Geld verlieren.

Ein Beispiel: Dein Trading Plan könnte festlegen, dass du nur dann einen Trade eingehst, wenn bestimmte Indikatoren eine Kauf- oder Verkaufssignal liefern. Du könntest auch definieren, dass du nur einen bestimmten Prozentsatz deines Kapitals riskierst. Klare Stop-Loss-Orders setzt, um dein Risiko zu begrenzen.

Indem du einen Trading-Plan entwickelst und befolgst, stellst du sicher, dass du nicht impulsiv handelst. Sondern deine Trades auf sorgfältiger Analyse und festen Regeln basieren. Dies wiederum kann deine Chancen auf profitables Trading erheblich verbessern und das Risiko, schnell Geld zu verlieren, minimieren.

Die Notwendigkeit eines Trading Plans

Ein Trading Plan ist für jeden Trader ein essenzielles Werkzeug. Es ist ein strukturierter Ansatz, um den Handel am Finanzmarkt methodisch anzugehen. Der Plan definiert, wann, wie und unter welchen Bedingungen du handeln wirst.

Für Trading Anfänger ist es besonders wichtig, einen solchen Plan zu haben. Da er als Wegweiser dient und dabei hilft, typische Anfängerfehler zu vermeiden.

Warum einen Handelsplan erstellen?

Die Erstellung eines Handelsplans kann den Unterschied zwischen Erfolg und Misserfolg beim Trading ausmachen. Er sorgt für eine klare Struktur in deinem Handelsalltag. Ermöglicht es dir, deine eigenen Regeln zu schaffen. Diesen zu folgen, anstatt impulsiv und unüberlegt zu handeln.

Diszipliniertes Traden

Ein Trading Plan unterstützt dich dabei, diszipliniert zu bleiben. Er legt fest, unter welchen Bedingungen du in einen Trade einsteigen oder diesen verlassen wirst. Dies kann zum Beispiel durch bestimmte Indikatoren, oder Preislevels definiert sein. Ein solcher Plan hält dich davon ab, aufgrund von momentanen Gefühlen zu handeln, die oft zu unüberlegten Entscheidungen führen.

Emotionale Entscheidungsfindung vermeiden

Trading ist stark psychologisch geprägt. Ohne Plan sind viele Trader dazu verleitet, aus Furcht zu verkaufen oder aus Gier zu kaufen. Ein Handelsplan verhindert, dass Emotionen wie Angst oder Gier deine Entscheidungen bestimmen. Stattdessen basieren deine Handlungen auf vorher festgelegten Kriterien und Analysen.

Verbesserungspotenzial erkennen

Dein Trading Plan sollte regelmäßig überprüft und angepasst werden. Basierend auf deinen Handelserfahrungen und den Ergebnissen. Dieser Prozess hilft dir, Muster in deinem Handelsverhalten zu erkennen. Aus Fehlern zu lernen und deine Strategie zu verfeinern. Es ist ein dynamischer Prozess, der dein Wachstum als Trader fördert.

Ein Trading Plan dazu, deine Handelsaktivitäten zu professionalisieren. Er ermöglicht es dir, systematisch vorzugehen, deine Trades zu analysieren und dein Risiko zu managen.

Beispiel Trading Plan erstellen

Ein individueller Trading Plan ist das Rückgrat deiner Handelsstrategie. Entscheidet oft über den langfristigen Erfolg an den Finanzmärkten. Eine durchdachte Planung ermöglicht dir, auf Basis von Daten und definierten Kriterien zu handeln. Anstatt dich von den Launen des Marktes treiben zu lassen.

Schritt-für-Schritt-Anleitung zur Erstellung eines Tradingplans

Ein effektiver Trading Plan beginnt mit einer klaren Vorstellung von dem, was du erreichen möchtest. Es geht nicht nur um das Ziel, Geld zu verdienen. Vielmehr solltest du dir Gedanken darüber machen, wie du deine Trading-Fähigkeiten verbessern, dein Verständnis für den Markt vertiefen und deine Risikomanagement-Techniken verfeinern kannst.

Festlegen der Handelsziele

Beim Festlegen deiner Handelsziele ist es wichtig, realistisch zu sein. Du solltest dir Ziele setzen, die zu deinem Trading-Stil und deinem Lebensstil passen.

Das kann bedeuten, dass du dir zum Ziel setzt, jeden Monat eine bestimmte Anzahl an Trades zu machen. Die auf gründlicher Recherche basieren, statt nur auf das Erzielen von hohen Gewinnen zu fokussieren.

Bestimmung des Zeitrahmens und des Marktes

Entscheide dich für einen Zeitrahmen, der zu deinen Zielen und deinem täglichen Zeitplan passt. Wenn du nicht den ganzen Tag Zeit hast, um den Markt zu beobachten, könnte Daytrading nicht die beste Wahl sein.

Stattdessen kannst du dich auf längere Zeiträume wie Swing-Trading oder langfristige Anlagestrategien konzentrieren. Ebenso musst du den Markt auswählen, auf dem du handeln willst – ob Aktien, Forex, CFDs oder Kryptowährungen.

Entwicklung einer Handelsstrategie

Deine Handelsstrategie sollte auf einer Kombination von technischer und fundamentaler Analyse basieren.

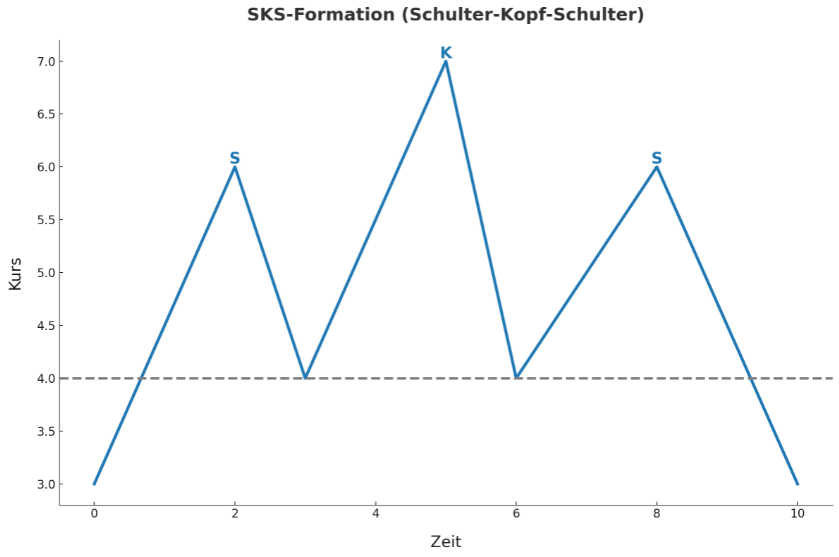

Für manche Trader funktionieren Technische Indikatoren. Wie Moving Averages oder RSI gut. Während andere vielleicht Chartmuster wie Schultzer Kopf Schulter (SKS) oder Unterstützungs- und Widerstandslinien bevorzugen.

Trading-Plan: Risikomanagement

Ein solides Risikomanagement ist unerlässlich, um Dein Trading-Konto zu schützen. Es verhindert, dass Du zu viel Geld bei einem einzelnen Trade riskierst. Hilft Dir langfristig im Markt zu bleiben.

Festlegen der Positionsgröße

Die Positionsgröße wird normalerweise als Prozentsatz Deines gesamten Handelskapitals berechnet. Eine gängige Regel ist es, nicht mehr als 1-2% des Kapitals auf einen Trade zu setzen. Dies hilft, die Auswirkungen von Verlusten zu begrenzen. Zum Beispiel, wenn Du ein Konto mit 10.000 Euro hast, solltest Du pro Trade nicht mehr als 100-200 Euro riskieren.

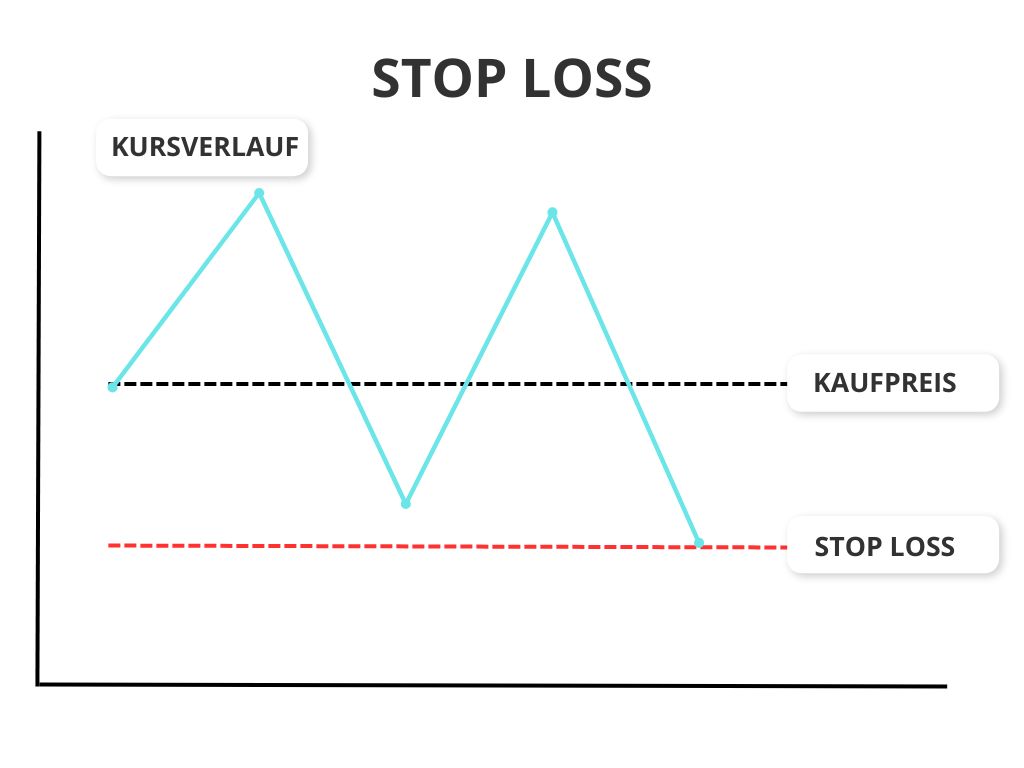

Setzen von Stop-Loss und Take-Profit

Die Verwendung von Stop-Loss und Take-Profit ist eine Risikomanagement-Technik, die Dein Kapital schützt.

Ein Stop-Loss dient als automatische Absicherung, die Deinen Trade bei einem von Dir bestimmten Verlustlimit schließt. Diese Grenze solltest Du anhand der Volatilität des Marktes und der historischen Preisbewegungen des Instruments festlegen.

Der Take-Profit hingegen wird gesetzt, um Deine Gewinne zu realisieren, sobald ein bestimmtes Preisziel erreicht ist. Es ist wichtig, dass beide Orderarten in einer ausgewogenen Relation zueinander stehen.

Du kannst ein Chance-Risiko-Verhältnis (CRV) von 1:2 für Risiko zu Gewinn anstreben. Bei dem für jeden Euro Risiko, der potenzielle Gewinn zwei Euro beträgt. des Marktes und der historischen Preisbewegungen des Instruments festlegen.

Chart- und fundamentale Analyse

Chart Analyse

Um eine tiefere Einsicht in die Chartanalyse zu gewinnen, solltest du dich mit der Analyse von Candlestick-Formationen vertraut machen. Diese können dir wichtige Hinweise auf mögliche Wendepunkte im Markt geben.

Ein Hammer-Candlestick an einem Tiefpunkt signalisiert oft eine mögliche Umkehr. Während ein Shooting Star an einem Hochpunkt auf einen bevorstehenden Rückgang hinweisen kann.

Ein anderer fortgeschrittener Tipp ist die Anwendung von Fibonacci-Retracements in deinen Charts. Diese Werkzeuge basieren auf der mathematischen Fibonacci-Sequenz. Können potenzielle Unterstützungs- und Widerstandsniveaus anzeigen, an denen Preisumkehrungen stattfinden könnten.

Fundamentalanalyse

In der fundamentalen Analyse geht es darum, über die offensichtlichen Wirtschaftsdaten hinauszuschauen. Zu verstehen, wie verschiedene Faktoren miteinander verknüpft sind. Ein Ansteigen der Zinssätze in einem Land kann zum Beispiel den Wert der Währung beeinflussen. Was wiederum Auswirkungen auf den Export und damit auf Aktienkurse von exportorientierten Unternehmen haben kann.

Schau dir Sentiment-Indikatoren an. Diese geben dir Aufschluss darüber, wie andere Marktteilnehmer denken und fühlen könnten. Tools wie der Commitment of Traders (COT) Report können dir zeigen, wo große Trader ihre Positionen haben. Was dir einen Einblick in die mögliche zukünftige Richtung des Marktes geben kann.

Vom hohen zum niedrigen Zeitrahmen analysieren

💡 Beim Übergang vom hohen zum niedrigen Zeitrahmen erlangst Du wichtige Einblicke in den Markt. Diese Methode wird als „Top-Down-Analyse“ bezeichnet.

Du beginnst beispielsweise auf dem Wochenchart, um die langfristige Trendrichtung zu bestimmen. Anschließend wechselst Du zu kürzeren Zeitrahmen, wie dem Tages- oder Vierstundenchart. Um Einstiegspunkte zu identifizieren, die mit dem langfristigen Trend übereinstimmen.

Durch diese Vorgehensweise erhältst Du ein klares Bild der Marktstruktur. Erkennst Schlüsselbereiche, wo der Markt eine hohe Reaktion zeigt. Solche Bereiche können signifikante Preisniveaus aus der Vergangenheit sein, an denen sich der Preis häufig umkehrt oder beschleunigt. Die Verwendung von Preisaktionsmustern in diesen Schlüsselbereichen, wie zum Beispiel Pin Bars oder Inside Bars, kann zusätzliche Bestätigung für einen Trade bieten.

Ein wichtiger Aspekt ist die Anpassung Deiner Strategie bei unterschiedlichen Marktbedingungen. In einem stark trendenden Markt könnten Breakout-Strategien und Trendfolge-Techniken funktionieren.

In einem Seitwärtsmarkt Range-Trading-Ansätze sinnvoller sind.

Lerne die Marktbedingungen zu lesen. Deinen Trading Plan entsprechend anzupassen. So kannst Du flexibel auf Veränderungen reagieren und Deine Erfolgschancen maximieren.

Die Verbindung von hohem und niedrigem Zeitrahmen ermöglicht es auch, die Präzision der Trade-Einträge zu verbessern. So kannst Du auf dem Tageschart einen potenziellen Einstiegspunkt identifizieren. Dann auf einem niedrigeren Zeitrahmen, wie dem 1-Stunden-Chart, nach einer noch genaueren Einstiegsgelegenheit suchen. Was oft zu einem besseren Risiko-Ertrags-Verhältnis führt.

Marktverständnis und Trading Setup

Ein umfassendes Marktverständnis ist essenziell, um effektiv traden zu können. Es ermöglicht dir, die aktuelle Lage zu bewerten und basierend darauf Entscheidungen zu treffen.

Verständnis von Markttendenz und Marktstruktur

Um die Markttendenz zu erkennen, schaue dir zunächst die höchsten Hochs und tiefsten Tiefs in einem Chart an.

💡 Eine Abfolge von höheren Hochs und höheren Tiefs deutet auf einen bullischen Markt hin. Niedrigere Hochs und niedrigere Tiefs auf einen bärischen Markt hinweisen. Ein seitwärts tendierender Markt ist durch ungefähr gleiche Hochs und Tiefs gekennzeichnet.

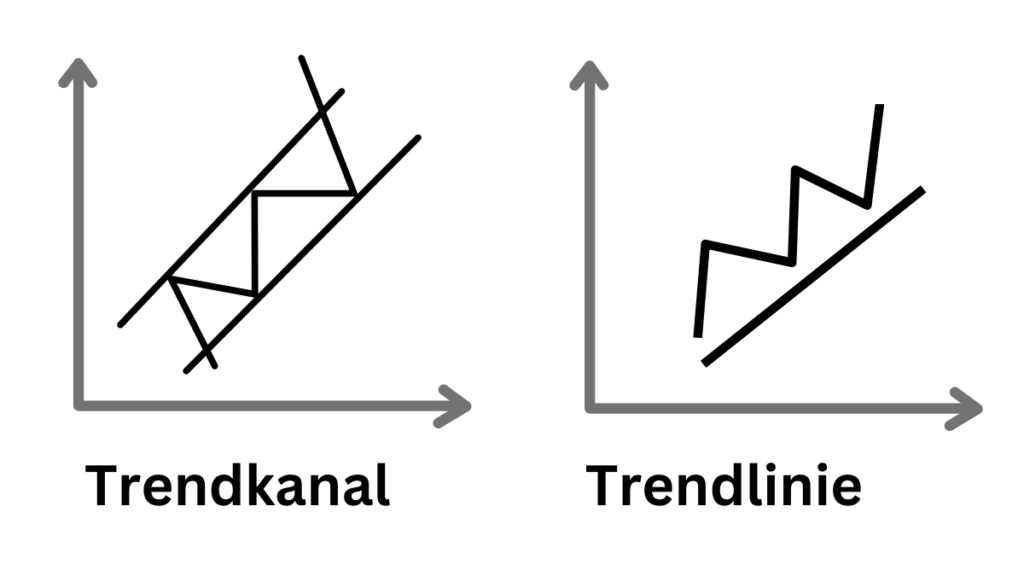

Die Marktstruktur gibt dir Aufschluss über die zugrunde liegende Ordnung. Die möglichen Bewegungen des Marktes. Dazu gehören Aspekte wie Handelskanäle, Trendlinien und Preisniveaus. Die häufig als Unterstützung oder Widerstand dienen.

Diese Strukturen können dir helfen, die Bereiche zu identifizieren, in denen sich der Preis wahrscheinlich bewegen wird.

Entwicklung von Einstiegs- und Ausstiegssignalen

Um präzise Einstiegs- und Ausstiegssignale zu entwickeln, solltest du technische Indikatoren und Preisaktionen nutzen.

Einstiegssignale können auf einer Kombination aus einem Durchbruch durch eine Trendlinie und einem anschließenden Rücktest basieren. Der durch ein Candlestick-Muster wie einen Bullish Engulfing oder Bearish Engulfing bestätigt wird.

Für Ausstiegssignale könnten Elemente wie das Erreichen eines vorher festgelegten Take-Profit-Niveaus, eine Umkehrformation im Chart oder das Erreichen eines technischen Indikators wie einem überkauften Bereich im RSI genutzt werden.

Durch die Verbindung von Marktstruktur, Preisaktion und technischen Indikatoren kannst du ein robustes Trading Setup entwickeln. Das dir hilft, die Wahrscheinlichkeiten zu deinen Gunsten zu verschieben. Es ermöglicht dir, mit größerer Zuversicht in den Markt einzusteigen und aus ihm auszusteigen. Da du Entscheidungen aufgrund von klaren, vordefinierten Signalen triffst.

Trading-Disziplin und Regeln: Checklisten für den Tradingplan

Disziplin ist der Schlüssel zum Erfolg. Es geht nicht nur darum, gute Handelsmöglichkeiten zu identifizieren, sondern auch darum, eine methodische Herangehensweise an das Marktgeschehen zu haben. Sich konsequent daran zu halten.

Eine Checkliste für deinen Trading Plan dient dazu, den Überblick zu behalten und sicherzustellen, dass du alle wichtigen Schritte vor dem Eingehen eines Trades berücksichtigst.

- Überprüfung der aktuellen Wirtschaftsnachrichten und Ereignisse

- Analyse der Markttrendrichtung und -struktur

- Feststellung, ob die gewählten Indikatoren ein Einstiegssignal geben

- Bestätigung, dass der Risiko-Ertrags-Verhältnis des Trades akzeptabel ist

- Prüfung, ob die Positionsgröße mit deinem Risikomanagement übereinstimmt

- Setzen von Stop-Loss und Take-Profit Orders gemäß deinem Plan

Klare Regeln und Richtlinien

Die Festlegung von klaren Regeln und Richtlinien in deinem Handelsplan hilft dir, emotionale Reaktionen zu vermeiden und rational zu handeln.

- Nicht mehr als 2% des Portfolios pro Trade riskieren

- Nur handeln, wenn mindestens zwei Indikatoren übereinstimmen

- Keine Trades vor großen Wirtschaftsankündigungen eingehen

- Stop-Loss nie nachträglich anpassen, um größere Verluste zu vermeiden

Anpassung des Handelsplans an individuelle Bedürfnisse

Dein Handelsplan muss zu deinem persönlichen Trading-Stil, deinen finanziellen Zielen und Lebensumständen passen.

Vielleicht bevorzugst du kurzfristige Trades oder du bist eher ein langfristiger Investor. Vielleicht hast du tagsüber keine Zeit zum Traden und musst dich auf das Swing-Trading nach Feierabend konzentrieren. Dein Plan sollte so flexibel sein, dass er sich entsprechend deiner persönlichen Entwicklung und Veränderungen in deinem Leben anpassen lässt.

Indem du diese Elemente in deinem Trading Plan berücksichtigst und befolgst, stärkst du deine Disziplin und erhöhst die Wahrscheinlichkeit, langfristig erfolgreich zu traden.

Auswahl der Handelsplattform für Trader

Bei der Auswahl der Handelsplattform solltest Du auf Benutzerfreundlichkeit, Stabilität und die Verfügbarkeit von Analysetools achten.

Viele Plattformen bieten erweiterte Charting-Funktionen. Sowie technische Indikatoren und sogar die Möglichkeit zum automatisierten Handel. Beachte auch, ob die Plattform mobile Trading-Optionen bietet. So kannst du unterwegs auf Dein Konto zugreifen und Trades ausführen kannst.

Ein weiterer Aspekt ist die Verfügbarkeit von Demokonten. Mit denen Du die Plattform testen und Deine Handelsstrategie in einer risikofreien Umgebung üben kannst. Bevor Du echtes Geld investierst.

Gute Handelsplattformen sind: MetaTrader 5 (MT5), MetaTrader 4 (MT4), xStation und PureDeal.

Auswahl des richtigen Trading Brokers

Die Auswahl des richtigen Brokers ist entscheidend. Sie beeinflusst Deine Trading-Erfahrung und die Kosten Deiner Transaktionen (Spreads, etc). Ein zuverlässiger Broker bietet nicht nur günstige Spreads und geringe Kommissionen, sondern auch eine starke Regulierung. Sowie Einlagensicherung, die Dein Kapital schützt. Handel nur mit Online Brokern die in Europa reguliert sind.

Informiere Dich über die Ein- und Auszahlungsmethoden und die damit verbundenen Gebühren. Achte auch auf den Kundenservice. Ein guter Broker bietet schnelle und kompetente Unterstützung. Schließlich solltest Du überprüfen, welche Bildungsressourcen und Marktforschungen der Broker zur Verfügung stellt, um Dein Marktwissen zu erweitern und fundierte Entscheidungen zu treffen.

Zu guten Aktienbroker gehörten TradeRepublic und Scaleable. Gute Forex und CFD Broker sind Admirals und IG Markets.

Fazit: Handelsplan beim Trading

Ein Trading Plan ist für jeden Trader, besonders für Anfänger, ein unverzichtbares Werkzeug. Er sorgt für Struktur und Disziplin im Handel. Indem er klare Regeln für den Einstieg, das Risikomanagement und den Ausstieg aus Trades setzt, hilft er, emotionale Entscheidungen zu vermeiden.

Dies erhöht die Wahrscheinlichkeit für Erfolg im Trading. Ein gut durchdachter Plan ist anpassbar und wächst mit deiner Erfahrung. Was für langfristigen Erfolg am Finanzmarkt entscheidend ist.

FAQ zum Trading Plan

Wie trade ich als Anfänger?

Als Anfänger solltest du dich zunächst mit den Grundlagen des Tradings vertraut machen. Beginne mit einem Demokonto, um Erfahrungen zu sammeln, ohne echtes Geld zu riskieren. Konzentriere dich auf eine einfache Handelsstrategie und lerne, wie du Chartmuster und Indikatoren interpretierst. Setze kleine Beträge ein und verwalte dein Risiko vorsichtig.

Wie erstelle ich einen Handelsplan?

Um einen Handelsplan zu erstellen, beginne mit der Festlegung deiner Handelsziele und Risikotoleranz. Bestimme, welche Märkte du handeln möchtest und welche Handelsstrategien du verwenden willst. Definiere klare Einstiegs- und Ausstiegspunkte, sowie Regeln für das Money-Management. Überprüfe und passe deinen Plan regelmäßig basierend auf deinen Handelserfahrungen an.

Wie viele Trades am Tag?

Die Anzahl der Trades pro Tag hängt von deinem Handelsstil und deinen Zielen ab. Daytrader könnten mehrere Trades pro Tag durchführen, während Swing-Trader möglicherweise nur wenige Trades pro Woche tätigen. Wichtiger als die Anzahl ist die Qualität der Trades. Konzentriere dich darauf, nur dann zu handeln, wenn sich wirklich gute Gelegenheiten bieten.

Was ist ein Trading Plan?

Ein Trading Plan ist ein strukturierter Leitfaden. Der spezifische Regeln für das Handeln an den Finanzmärkten festlegt. Er umfasst Richtlinien für den Einstieg und Ausstieg in Trades. Risikomanagement und Entscheidungsfindung. Dieser Plan hilft dabei, emotionales Trading zu vermeiden. Eine konsistente Handelsstrategie zu verfolgen.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.