Sind Garantierte Stops im CFD Trading sinnvoll? Garantierte Stops (GSLO) im CFD Trading bieten Schutz vor unerwarteten Marktbewegungen. Wie Gaps und Slippage, indem sie einen festgelegten Schließpreis garantieren. Sie sind ideal in volatilen Märkten, jedoch mit zusätzlichen Kosten verbunden. Ihre Sinnhaftigkeit hängt vom individuellen Risikoappetit, Handelsstrategie und gewählten Basiswert des Traders ab. Für risikoaverse Trader können sie trotz der Kosten eine sinnvolle Investition sein, um potenzielle Verluste zu minimieren.

Wichtige Fakten: Garantierte Stops im CFD Trading

| Alles zu GSLO und CFD | Beschreibung |

|---|---|

| Garantierte Stops (GSLO) | Spezialisierte Stop-Loss-Orders im CFD-Handel |

| Kosten | Zusätzliche Prämie über dem Spread |

| Ideal für | Volatile Märkte, Schutz vor Gaps |

| Garantierter Stop Loss Broker | IG, CMC Markets, Plus500, eToro, City Index, Fxflat |

| Vorteile | Schutz vor unerwarteten Marktbewegungen |

| Nachteile | Zusätzliche Kosten, begrenzte Verfügbarkeit |

Sind Garantierte Stops sinnvoll?

Die Frage lässt sich nicht pauschal beantworten. Je nach Hebel, Trading Strategie, Basiswert und Risikoappetit des Traders.

Viele Trader verwenden keine garantierter Stops. Je nach Positionsgröße, Handelszeiten können diese auch weniger wichtig sein.

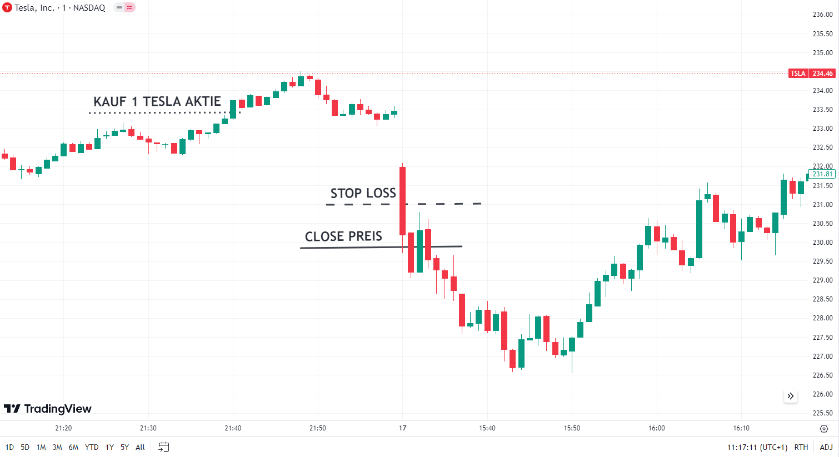

Was ist Slippage beim Trading

Bei Slippage handelt es sich um eine Preisabweichung. Zwischen dem gewünschten Ausführungspreis eines Trades und dem tatsächlichen Ausführungspreis.

💡Slippage tritt aufgrund schneller Marktbewegungen auf. Gerade in volatilen Märkten kann dies Tradern passieren.

Dies kann zu unerwarteten Verlusten oder geringeren Gewinnen führen.

Vermeidung von Slippage

Eine Möglichkeit, Slippage zu vermeiden, ist die Verwendung einer Garantierten Stop-Loss-Order (GSLO).

Mit einer GSLO wird sichergestellt, dass Ihr Trade zum von Ihnen festgelegten Preisniveau ausgeführt wird. Unabhängig von Marktschwankungen oder Gaps.

Dies eliminiert das Risiko von Slippage und bietet Schutz in schnell bewegten Märkten.

Reguläre Stop-Loss-Orders sind anfällig für Slippage. Dies kann zu einem schlechteren Psreisniveau als dem gewünschten führen.

Daher kann die Verwendung einer GSLO eine sinnvolle Strategie sein. Um sich so vor den unerwünschten Auswirkungen von Slippage zu schützen.

Gaps (Kurslücken) beim Trading

Guaranteed Stop Loss Orders (GSLOs) sind darauf ausgelegt, Trader vor Preislücken und Slippage zu schützen.

💡Ein Preisgap tritt auf, wenn der Kurs eines Finanzinstruments von einem bestimmten Preisniveau abrupt zu einem anderen springt.

Ohne dazwischen liegende Kurse zu durchlaufen.

Vermeidung von Preisgaps mit einer Garantierten Stop-Loss-Order (GSLO)

Ein GSLO garantiert, dass dein Auftrag genau auf dem von dir festgelegten Preisniveau ausgeführt wird. Unabhängig von Marktvolatilität oder Gapping.

Selbst wenn der Markt aufgrund schneller Bewegungen eine große Lücke zwischen den Preisen aufweist. Wird die GSLO immer noch zu dem angegebenen Preisniveau ausgeführt.

Dies bietet einen entscheidenden Vorteil, da Preisgaps zu unerwarteten Verlusten führen können. Insbesondere wenn die Order zu einem viel schlechteren Preis als erwartet ausgeführt wird.

Daher kann die Verwendung einer GSLO eine effektive Strategie sein, um sowohl Slippage als auch Preisgaps zu vermeiden und Ihr Risiko beim Trading zu minimieren.

Trading Strategien und garantierter stop loss

Bei kurzfristigen Trading Strategien können GSLO weniger wichtig sein. Bei Scalping oder Daytrading ist das Risiko von Gapping geringer. Verglichen mit längerfristigen CFD Trading Strategien.

Wer benötigt keine Guaranteed Stop Loss Order (GSLO)?

Trader mit hoher Risikobereitschaft

Nicht jeder Trader benötigt die zusätzliche Sicherheit einer GSLO. Trader, die ein hohes Risiko tolerieren und bereit sind, mögliche Verluste über ihr Stop-Loss-Level hinaus zu akzeptieren, benötigen möglicherweise kein GSLO.

Sie sind mit dem Risiko des Slippage vertraut und können es sich leisten, größere Marktbewegungen zu absorbieren.

Kostenbewusste Trader

GSLOs verursachen zusätzliche Kosten in Form einer Prämie. Die je nach Broker nur bei Aktivierung der Order anfällt.

Trader, deren Hauptaugenmerk auf der Minimierung der Handelskosten liegt, könnten sich gegen die Nutzung von GSLOs entscheiden. Stattdessen reguläre Stop-Loss-Orders bevorzugen.

Trader die weniger volatile Assets handeln

In weniger volatilen Märkten. Auch der Handel mit Assets, die weniger anfällig für große Marktlücken sind, kann die Notwendigkeit einer GSLO entfallen.

In solchen Fällen können herkömmliche Stop-Loss-Order ausreichenden Schutz bieten.

Welche Basiswerte sind weniger volatil

Mit CFD kannst du diverse Basiswerte traden.

Forex – EURUSD und co.

Währungspaare werden rund um die Uhr gehandelt. Du kannst von Sonntag 23 Uhr bis Freitag 23 Uhr handeln (24/5). Es gibt Broker die auf einzelne Währungspaare Wochenendtrading Anbietet. Dazu gehören der EUR/USD, GBP/USD und USD/JPY.

Durch die hohe Liquidität und den durchgängigen Handel ist das Slippage und Gapping Risiko geringer.

CFD auf Indizes

Auch Aktindizes wie der DAX, Dow, Nasdaq und Nikkei sind sehr liquide. Beim CFD Trading sind die Handelszeiten auch nahezu 24/5. Auch hier bietet IG Market auf ausgewählte Instrumente Wochenend-Trading.

Dadurch ist auch das Gapping Risiko geringer.

Kryptowährungen CFDs

Bei Bitcoin und Ethereum verhält es sich anders. Hier findet zwar ein 24 Stunden Handel statt, Krypto CFDs sind allerdings extrem volatil.

Harte und weiche Rohstoffe

Ja nach Rohstoff CFD und CFD Broker können sich Handelszeiten unterscheiden. Rohstoffe gelten als volatil.

Harten Rohstoffen (hard commodities) kannst nahezu 24 Stunden mit kurzer Unterbrechung handeln. Zu harten Rohstoffen zählen Gold CFDs, Silber CFDs und Öl CFDs.

Weiche Rohstoffe oder Soft Commodities (Agrarrohstoffe) wie Weizen, Zucker oder Kaffee haben kürzere Handelszeiten. Sie sind volatiler als harte Rohstoffe.

Aktien CFDs

Aktien CFDs sind weniger liquide und haben kürzere Handelszeiten. Verglichen mit einem Aktienindex ist die Diversifikation geringer.

Somit ist Slippage Risiko höher und die Punktgenaue Ausführung deines Stops bei Aktien CFDs weniger genau.

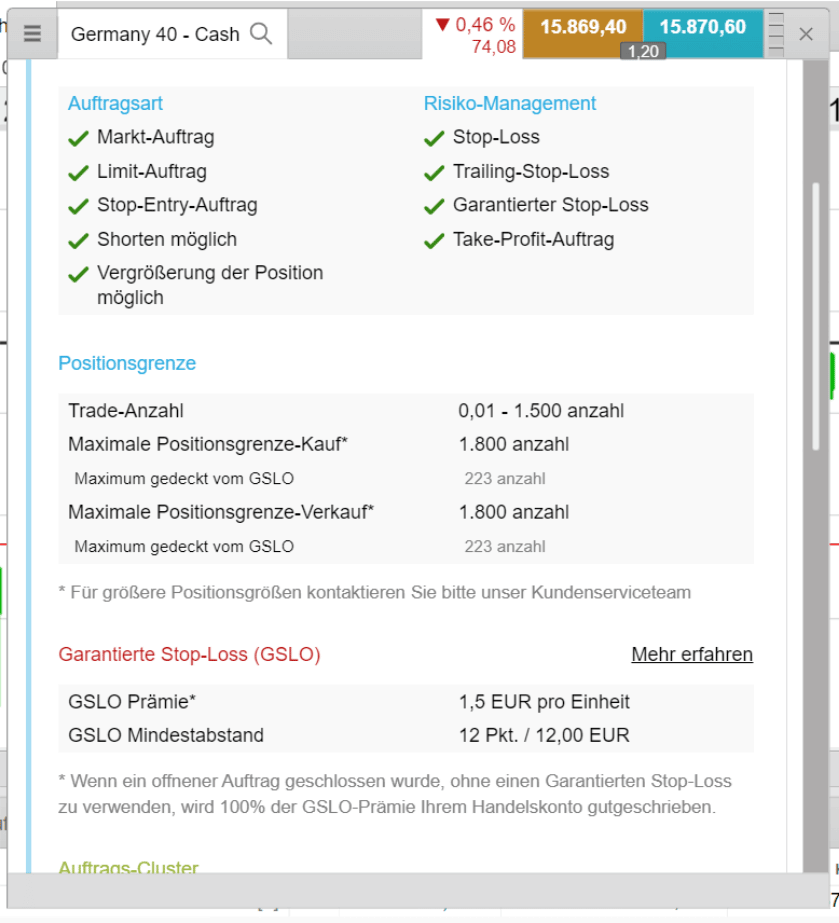

Was sind Garantierte Stops-Loss-Order?

Garantierte Stops Loss-Order (GSLO) sind besondere Stop-Loss-Orders im CFD-Trading.

💡Sie garantieren, dass Positionen zum festgelegten Preis geschlossen werden, selbst bei plötzlichen Marktschwankungen.

Relevanz im CFD-Handel

Wenige CFD Broker bieten GSLO an. Sie sind häufig mit Zusatzkosten bzw. einer Prämie verbunden.

Nicht alle Trading Plattformen bieten die Option einen GSLO einzustellen.

Regulärer Stop-Loss vs. Garantierter Stop-Loss

Gerade Trading Einsteiger sind sich über die Funktionsweise von Trading Orderarten nicht bewusst.

„Normale“ Stop-Loss Order

💡Eine CFD Stop Loss Order ist ein bestens Auftrag. Die Ausführung ist nicht garantiert.

In den meisten Fällen wird der Forex und CFD Broker deinen Stop Loss exakt ausführen. In fast Markets, also hektischen Marktphasen an der Börse mit hoher Volatilität ist dies nicht immer möglich.

Dann kannst du eine schlechtere Trading Ausführung erhalten.

Garantierter Stop-Loss

Diese Orderarten kannst du dir wie eine Versicherung vorstellen. Die greift, wenn es der normale Stop nicht würde.

Wie bei den meisten Versicherungen zahlst du die Prämie, auch wenn du sie nicht benötigst.

Unterschiede in der Funktionsweise

Reguläre Stops und garantierte Stops unterscheiden sich grundlegend in ihrer Ausführung:

- Reguläre Stops: Diese Orders schließen eine Position zum nächsten verfügbaren Preis. Was bei schnellen Marktveränderungen zu Slippage führen kann.

- Garantierte Stops: Sie schließen die Position zum exakt festgelegten Preis. Unabhängig von Marktbedingungen, und bieten so Schutz vor extremen Marktvolatilitäten.

Einsatzszenarien

Während reguläre Stops in weniger volatilen Märkten angemessen sein können, bieten garantierte Stops zusätzliche Sicherheit in besonders unbeständigen Marktphasen.

Trailing Stop Loss Order

Die Trailing Stop Loss Order ist eine dynamische Form der Stop-Loss-Order.

Im Gegensatz zu einer GSLO, deren Preis festgelegt ist, passt sich der Trailing Stop dem Marktpreis an.

Er wird als ein bestimmter Prozentsatz oder Betrag unterhalb des Marktpreises gesetzt. Steigt der Wert des Wertpapiers, bewegt sich der Trailing Stop mit.

Übersetzt bedeutet „trailing“ hinterher. Der Stop läuft dem aktuellen Kurs „hinterher“.

Vorteile des Trailing-Stops

Ein Trailing Stop bietet Flexibilität und die Möglichkeit, Gewinne laufen zu lassen. Während er gleichzeitig vor Verlusten schützt. Bei günstiger Marktentwicklung kann der Trailing Stop dazu beitragen, mehr Gewinn zu sichern.

Nachteile des Trailing Stops

Die Trailing-Stop-Order muss erst durch den Kursverlauf aktiviert werden.

Liegt der Trailing Stop bei 10 Punkten, dann muss der Kurs erst 10 Punkte laufen, bevor er aktiviert wird.

Pro Tipps zum Umgang mit Trailing Stops

Setze immer einen regulären Stop Loss zusammen mit dem Trailing Stop.

MetaTrader und Trailing Stops

Beim MetaTrader liegt der Trailing lokal auf deinem Rechner.

❗Der MetaTrader braucht eine Verbindung zum Internet. Du musst die Trading-Plattform also immer geöffnet haben.

Installiere alternativ den MetaTrader auf einem VPS Server.

Der reguläre Stop Loss und Take Profit liegt auf Broker Server. Hierzu bedarf es keiner Internetverbindung.

Vergleich: GSLO vs. Trailing Stop Loss

Der Hauptunterschied liegt in der garantierten Ausführung beim GSLO. Im Vergleich zur Flexibilität des Trailing Stops.

Während das GSLO für einen festen Ausstiegspreis steht, bietet der Trailing Stop die Möglichkeit, mit den Marktbewegungen zu profitieren.

Kostenaspekt

Ein weiterer Unterschied ist die Prämie, die für die Nutzung eines GSLO fällig wird. Diese zusätzlichen Kosten fallen bei einem Trailing Stop nicht an.

Wann sollte man GSLO nutzen?

Das GSLO eignet sich besonders, wenn du dich gegen starke Marktschwankungen absichern möchtest. Der Trailing Stop, wenn du flexibel bleiben und potenzielle Gewinne maximieren willst.

💡Beide Trading Orderarten sind wichtige Instrumente im Risikomanagement beim CFD Trading.

Wähle die Art des Stop-Loss, die am besten zu deinem Trading-Stil und deinen Zielen passt.

Schutz vor Marktvolatilität und Gaps

In stark fluktuierenden Märkten sind garantierte Stops ein wichtiges Instrument, um vor großen Verlusten zu schützen.

Anwendungsszenarien

Sie sind besonders wertvoll in Situationen, wo das Risiko von signifikanten Kurslücken besteht.

Kosten: Garantierter Stop-Loss

Gebührenstruktur

Garantierte Stop-Loss-Aufträge erfordern eine zusätzliche Prämie über den regulären Spread hinaus.

Kostenabwägung

Es ist wichtig, die zusätzlichen Kosten gegen den Nutzen der Risikoabsicherung abzuwägen.

Forex und CFD Broker mit garantierten Stops

Garantierter Stop Loss Broker

Folgende Broker bieten garantierte Stops an:

Auswahlkriterien

Wähle einen Broker, der deinen Bedürfnissen im Risikomanagement und Handelsstil entspricht.

Vorteile von Garantierten Stops (GSLO)

| Vorteil | Beschreibung |

|---|---|

| Marktschutz | Schützt vor unerwarteten, starken Marktbewegungen |

| Fester Schließpreis | Garantiert den Schließpreis, unabhängig von Marktbedingungen |

| Risikominimierung | Begrenzt Verluste in volatilen Marktphasen |

| Mentale Sicherheit | Gewährleistet Preisstabilität und Vertrauen beim Trading |

Nachteile von Garantierten Stops

| Nachteil | Beschreibung |

|---|---|

| Zusätzliche Kosten | Erhöhte Handelskosten durch die Prämie |

| Eingeschränkte Verfügbarkeit | Nicht bei allen Brokern und Trades verfügbar |

| Kosten-Nutzen-Abwägung | Kann für häufige Trader teuer sein |

| Marktbeschränkungen | Einige Märkte bieten keine garantierten Stops |

Wer sollte Garantierte Stops verwenden?

Zielgruppe

Garantierte Stops sind ideal für:

- Risikoaverse Trader: Die zusätzliche Kosten für mehr Sicherheit in Kauf nehmen.

- Trader in volatilen Märkten: Besonders nützlich in Märkten mit hohem Risiko für Gaps, wie bei Rohstoffen oder Kryptowährungen.

- Langzeitinvestoren: Die Positionen über Nacht oder über längere Zeiträume halten.

Risikomanagement

Für Trader, die ein effektives Risikomanagement priorisieren, sind garantierte Stops ein unverzichtbares Werkzeug, um potenzielle Verluste zu minimieren.

Effektive Nutzung von Garantierten Stops

Best Practices

Um garantierte Stops effektiv zu nutzen, sollten Trader:

- Marktbedingungen analysieren: Einsatz in Märkten mit hohem Gaps-Risiko.

- Kosten-Nutzen abwägen: Die Prämienkosten gegen das Risiko von Marktvolatilität abwägen.

- Stopp-Abstände anpassen: Basierend auf der Volatilität des gehandelten Instruments.

Kontinuierliche Überwachung

Da sich Marktbedingungen ständig ändern können, ist eine regelmäßige Überprüfung und Anpassung der Stops notwendig.

Alternativen zu Garantierten Stops

Weitere Risikomanagement-Optionen

Neben garantierten Stops gibt es auch andere Strategien und Instrumente:

- Reguläre Stop-Loss-Orders: Für grundlegendes Risikomanagement.

- Trailing Stops: Passen sich automatisch an, um Gewinne zu sichern.

- Diversifikation des Portfolios: Reduziert das Gesamtrisiko durch Streuung der Investments.

Strategische Überlegungen

Jede dieser Alternativen hat ihre eigenen Vor- und Nachteile. Sollte basierend auf individueller Risikotoleranz und Handelsstrategie gewählt werden.

Garantierte Stops: Trading Plattformen – Metatrader und eigene Plattformen

Der MetaTrader selbst, MT4 und MT5 bietet keinen garantierten Stop Loss.

CFD Broker mit eigenen Handelsplattformen wie CMC Markets haben diese Funktion. Gleiches gilt für IG Markets die eine Lizenz auf Pure Deal haben.

Bedeutung von Guaranteed Stop Loss Orders nach ESMA-Regulierungen

Ob GSLO nach den Regulierungen der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) hängt von der Sichtweise des Traders ab. Die ESMA hat verschiedene Maßnahmen zum Schutz von Kleinanlegern umgesetzt. Darunter die Reduzierung der Hebel von Differenzkontrakten (CFDs) für Kleinanleger.

Das Risiko mit CFDs ist zwar immer noch hoch, allerdings mit geringeren Hebeln reduzierter.

Schutz durch GSLOs

GSLOs bieten Tradern eine Schutzmaßnahme, indem sie sicherstellen, dass Trades zu einem spezifischen Preis geschlossen werden.

Allerdings haben die ESMA und andere Regulierungsbehörden Bedenken geäußert, dass solche Funktionen Kleinanlegern einen irreführenden Eindruck vermitteln könnten. Trader müssen über Kosten und Funktionsweise aufgeklärt. Da ein Stop-Loss-Auftrag die Ausführung zum festgelegten Preis garantiert.

GSLOs können eine wichtige Rolle in den Risikomanagementstrategien für Trader spielen. Es ist jedoch entscheidend, dass Trader die Risiken verstehen, die mit ihrem Einsatz verbunden sind. Die ESMA-Regulierungen zielen darauf ab, sicherzustellen, dass Kleinanleger angemessen über diese Risiken informiert sind.

Fazit: Garantierte Stop-Loss-Orders

Garantierte Stops im CFD-Handel können einen wichtigen Schutzmechanismus bieten. Gerade in volatilen Marktumgebungen.

Sie ermöglichen es Tradern Risiken effektiv zu managen. Unerwartete Verluste zu begrenzen. Trotz der zusätzlichen Kosten können sie eine sinnvolle Investition sein.

Risikoreichere Trader mit Risikomoneymanagement Strategien verzichten möglicherweise darauf. Bist du dir der Risiken bewusst, musst du dir nicht extra einen Broker suchen der einen GSLO anbietet.

Risikowarnung: Forex und CFD Trading

CFDs sind komplexe Finanzinstrumente und bergen ein hohes Risiko. Es besteht das Risiko schnell Geld zu verlieren. Beim CFD-Handel gehst du aufgrund des Hebels das Risiko eines Totalverlustes ein. Als Anfänger solltest du nur mit einem Testkonto handeln. Suche dir gegeben falls externe Anlageberatung.

Schau dir auch gegebenenfalls die Einschätzung der BaFin (Bundesanstalt für

Finanzdienstleistungsaufsicht) an.

FAQ: Garantierte Stop-Loss-Order

Wie lange ist ein Stop Loss gültig?

Ein Stop-Loss-Auftrag bleibt entweder bis zum Ende des Handelstages aktiv (Day Order) oder bis er ausgeführt oder storniert wird (Good ‚til Canceled).

Welche Art von Stop Order kannst du wählen, um die Verluste beim Trading zu begrenzen?

Du kannst zwischen einem regulären Stop-Loss, einem Trailing Stop-Loss oder einem Guaranteed Stop-Loss wählen, um deine Verluste zu begrenzen.

Warum wird ein Stop Loss nicht ausgeführt?

Ein Stop Loss wird möglicherweise nicht ausgeführt, wenn es zu schnellen Preisbewegungen kommt. Die über den festgelegten Stop-Loss-Preis hinausschießen (Slippage), oder wenn der Markt für das Asset temporär nicht liquide ist.

Was ist der Unterschied zwischen Stop Loss und Stop Loss Limit?

Ein Stop Loss wird zum nächsten verfügbaren Preis nach dem Erreichen des Stop-Levels ausgeführt. Während ein Stop Loss Limit den Auftrag zu einem festgelegten Preis oder besser ausführt und nicht ausgeführt wird, wenn der Markt diesen Preis nicht erreicht.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.