Was ist Divergenz Trading?

Divergenz Trading erkennt Trendumkehrungen durch Diskrepanzen zwischen Preisbewegungen und Indikatoren. Bullische Divergenz (Preis tief, Indikator höher) deutet auf einen schwächer werdenden Abwärtstrend hin. Bärische Divergenz (Preis hoch, Indikator niedriger) einen nachlassenden Aufwärtstrend signalisiert.

Key Facts: Divergenz Trading

| Aspekt | Erklärung |

|---|---|

| Divergenzarten | Bärische (Preis hoch, Indikator niedriger) und Bullische (Preis tief, Indikator höher) |

| Divergenzsignal | Bärische deutet auf nachlassenden Aufwärtstrend, Bullische auf schwächer werdenden Abwärtstrend hin |

| Klassische Divergenz | Signalisiert potenzielle Trendumkehr; unterteilt in Klasse A (stärkste Warnung), B und C |

| Versteckte Divergenz | Hinweis auf Fortsetzung des aktuellen Trends; weniger offensichtlich als klassische Divergenz |

| Hauptindikatoren | RSI, MACD, Stochastischer Oszillator für Divergenzerkennung |

| Divergenzstrategien | Lang- und Short-Strategien basierend auf Divergenzsignalen; Kombination mit anderen Analysetools empfohlen |

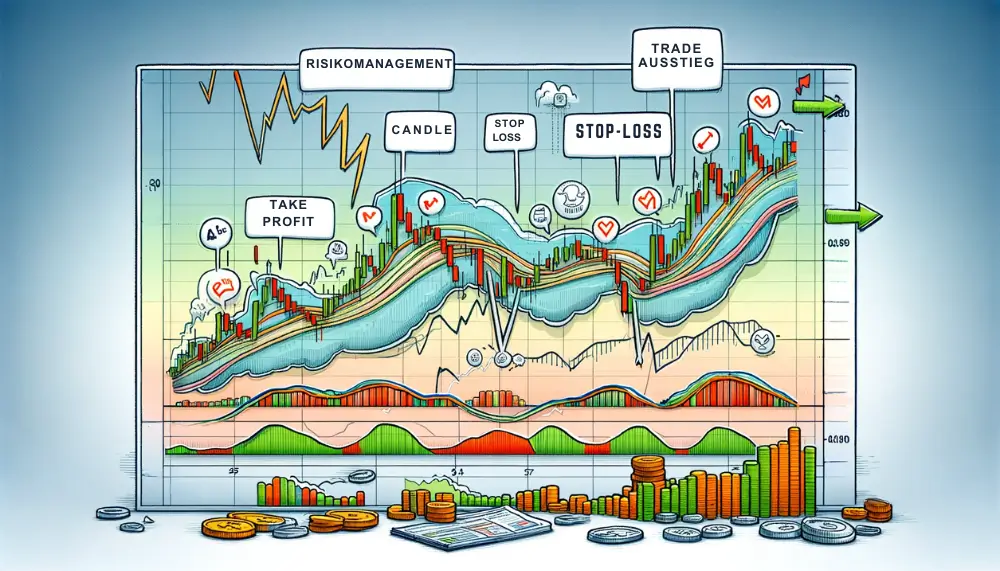

| Risikomanagement | Wichtig bei Divergenzhandel; Nutzung von Stopp-Loss-Orders zur Risikokontrolle |

Einleitung: Grundlagen des Divergenz Trading

Der Handel an den Finanzmärkten ist komplex. Eine Methode, um Marktbewegungen besser zu verstehen, ist das Divergenz Trading. Diese Strategie hilft Tradern, mögliche Trendumkehrungen frühzeitig zu erkennen.

Der Begriff Divergenz im Kontext des Tradings

Eine Divergenz tritt auf, wenn der Preis eines Vermögenswerts und ein Indikator unterschiedliche Richtungen einschlagen.

💡 Der Kurs erreicht ein neues Hoch oder Tief, der Indikator jedoch nicht. Diese Diskrepanz kann ein Hinweis darauf sein, dass der aktuelle Trend an Kraft verliert.

Divergenz Trading – eine Zusammenfassung der Kernpunkte

Beim Divergenz Trading geht es um das Erkennen von Abweichungen zwischen Kursverlauf und technischen Indikatoren.

Es gibt zwei Haupttypen: bullische und bärische Divergenzen. Die jeweils auf kommende Aufwärts- oder Abwärtsbewegungen hindeuten können.

Was sind Divergenzen und wie wirken sie sich auf das Trading aus?

Divergenzen sind für Trader ein Warnsignal. Sie deuten darauf hin, dass sich die Marktdynamik möglicherweise ändert. Dieses Wissen kann dabei helfen, Entscheidungen über Ein- und Ausstiege zu treffen.

Die Entstehung von Divergenzen im Trading erklärt

Divergenzen entstehen, wenn sich Trader kollektiv unsicher sind. Der Indikator diese Unsicherheit widerspiegelt. Während der Preis weiterhin in der bisherigen Richtung tendiert.

Oft ist ein Momentum-Indikator wie der MACD oder RSI beteiligt. Der anzeigt, ob die Bewegung eines Trends nachlässt.

Divergenzen und ihre Relevanz für Trader

Für Trader sind Divergenzen ein Instrument der technischen Analyse. Um zukünftige Preisbewegungen besser einschätzen zu können. Sie können als Signalgeber für potenzielle Trendwenden dienen und somit dabei helfen, profitable Trades zu planen.

Klassifizierung und Erklärung: Arten von Divergenzen

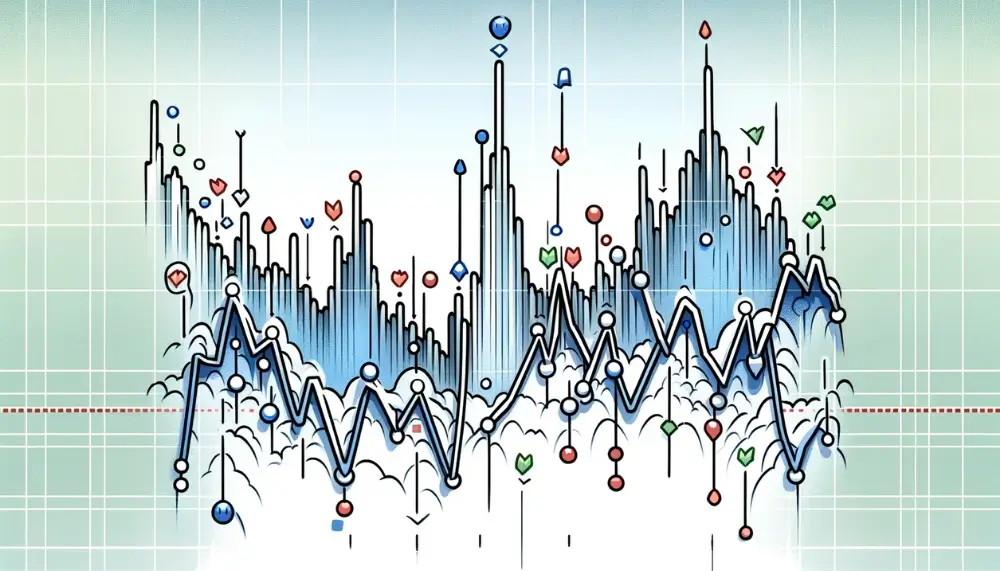

Divergenzen lassen sich in zwei Hauptgruppen einteilen. Die klassische Divergenz und die versteckte Divergenz.

💡 Klassische Divergenzen signalisieren eine mögliche Trendumkehr. Während versteckte Divergenzen eine Fortsetzung des aktuellen Trends nahelegen.

Sowohl bei der versteckten, als auch bei der klassischen Divergenz kann es bärische oder bullische Divergenzen geben.

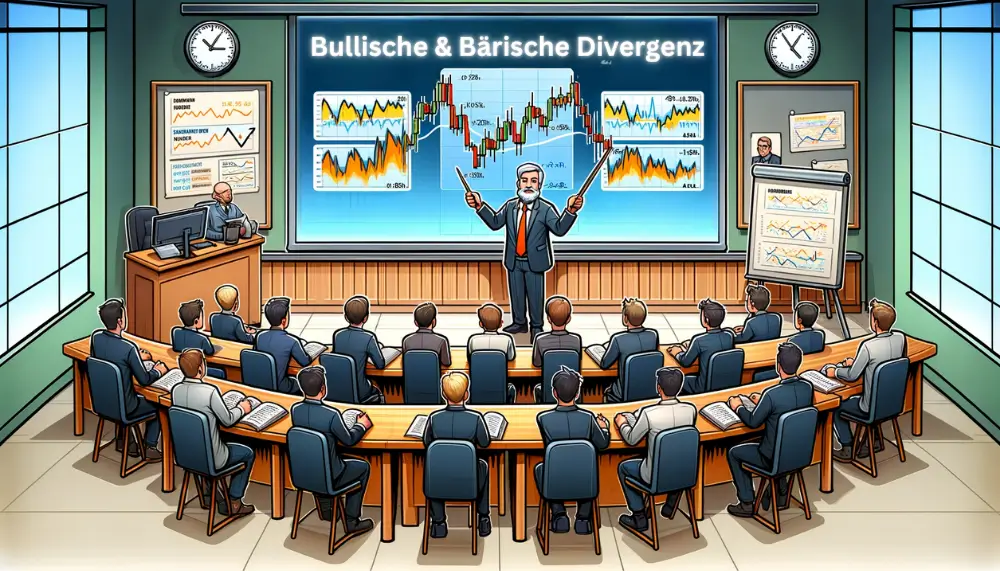

Bärische Divergenz beim Trading

Eine bärische Divergenz liegt vor, wenn der Preis ein neues Hoch erreicht, der Indikator jedoch ein niedrigeres Hoch anzeigt.

Dies deutet darauf hin, dass der Aufwärtstrend an Schwung verliert.Möglicherweise eine Trendwende bevorsteht. Trader könnten dies als Signal sehen, um Verkaufspositionen in Betracht zu ziehen.

Bullische Divergenz beim Trading

Man spricht von einer bullischen Divergenz, wenn der Preis im Chart ein neues Tief bildet, der Indikator jedoch ein höheres Tief ausweist.

Dies kann anzeigen, dass der Abwärtstrend schwächer wird und ein Aufwärtstrend bevorstehen könnte. Für Trader kann das ein Zeitpunkt sein, Kaufpositionen zu erwägen.

| Divergenz | Definition | Marktsignal | Trader-Aktion |

|---|---|---|---|

| Bärische | Preis hoch, Indikator niedriger | Aufwärtstrend schwächt sich ab | Verkauf erwägen |

| Bullische | Preis tief, Indikator höher | Abwärtstrend verliert an Kraft | Kauf in Betracht ziehen |

Die klassische Divergenz (Klasse A, Klasse B, Klasse C)

Klassische Divergenzen sind ein Schlüsselelement für das Verständnis von Preisänderungen auf den Finanzmärkten.

Sie zeigen eine Diskrepanz zwischen den Preisbewegungen eines Assets.Den dazugehörigen technischen Indikatoren an. Diese Diskrepanz kann ein wichtiger Hinweis auf die zukünftige Richtung des Marktes sein.

💡 Für ein besseres Verständnis unterteilen wir klassische Divergenzen in drei Klassen. Die jeweils unterschiedliche Marktbedingungen und -stärken repräsentieren.

Divergenz der Klasse A: Die stärkste Warnung vor einer Trendwende

Die Divergenz der Klasse A ist das deutlichste Signal unter den Divergenz-Arten. Sie erscheint, wenn der Preis eines Vermögenswertes neue Extremwerte erreicht. Während der Indikator in die entgegengesetzte Richtung ausschlägt.

Diese Art von Divergenz ist ein kräftiges Indiz dafür, dass eine Trendwende unmittelbar bevorstehen könnte.

| Divergenzklasse | Art der Divergenz | Preisbewegung | Indikatorbewegung | Bedeutung für Trader |

|---|---|---|---|---|

| Klasse A | Bärisch | Neues Hoch | Niedrigeres Hoch | Signal für potenziellen Verkaufsdruck und bevorstehende Abwärtsbewegung |

| Klasse A | Bullisch | Neues Tief | Höheres Tief | Hinweis auf nachlassende Verkaufskraft und möglicher Aufwärtstrend |

| Klasse B | Bärisch | Gleiche/Geringfügig höhere Ebene, Doppelhoch | Abfallende Hochs | Anzeichen einer nachlassenden Aufwärtsdynamik. Mögliche Seitwärtsbewegung oder Abwärtstrend |

| Klasse B | Bullisch | Gleiche/Geringfügig niedrigere Ebene, Doppeltief | Steigende Tiefs | Indikator für nachlassenden Abwärtstrend. Mögliche Erholung oder Aufwärtstrend |

| Klasse C | Bärisch | Gleichbleibende Hochs | Schwächere Hochs | Mögliche Seitwärtsbewegung ohne signifikante Abwärtsbewegung |

| Klasse C | Bullisch | Gleichbleibende Tiefs | Höhere Tiefs | Hinweis auf abnehmende Verkaufsdynamik, potenzielle Stabilisierung oder leichte Aufwärtsbewegung |

Bärische Divergenz der Klasse A

Im Kontext einer bärischen Divergenz erreicht der Preis ein neues Hoch. Der Indikator, wie zum Beispiel der RSI oder der MACD, macht ein niedrigeres Hoch.

Für Trader ist das ein starkes Signal, dass die Käufer an Momentum verlieren. Ein Verkaufsdruck aufkommen könnte.

Mit anderen Worten, obwohl der Preis steigt, unterstützt die abnehmende Stärke des Indikators nicht diese Aufwärtsbewegung. Was auf eine bevorstehende Abwärtsbewegung hindeuten kann.

Bullische Divergenz der Klasse A

Umgekehrt signalisiert eine bullische Divergenz der Klasse A eine potenzielle Aufwärtsbewegung. Hierbei bildet der Preis ein neues Tief, während der Indikator ein höheres Tief zeigt.

Dies deutet darauf hin, dass, obwohl der Preis fällt, die Verkaufskraft nachlässt. Ein Aufwärtstrend beginnen könnte.

Die bullische Divergenz der Klasse A ist also ein Signal für Trader, potenzielle Kaufpositionen in Erwägung zu ziehen.

Divergenz der Klasse B: Schwächere Signale, die dennoch beachtet werden sollten

Divergenzen der Klasse B sind subtiler. Bieten kein so starkes Umkehrsignal wie die der Klasse A.

Sie treten auf, wenn der Preis Hochs oder Tiefs wiederholt. Der Indikator jedoch nicht mit neuen Extremen folgt.

Bärische Divergenz der Klasse B

Eine bärische Divergenz der Klasse B zeigt sich, wenn der Preis auf dem gleichen Niveau bleibt oder geringfügig ansteigt. Ein Doppelhoch bildet, der Indikator jedoch abfallende Hochs zeigt.

Dies kann ein Hinweis darauf sein, dass der Aufwärtstrend nicht mehr viel Kraft hat. Bald in eine Seitwärtsbewegung oder einen Abwärtstrend übergehen könnte.

Bullische Divergenz der Klasse B

Analog dazu deutet eine bullische Divergenz der Klasse B darauf hin, dass der Preis auf dem gleichen Niveau bleibt. Oder leicht fällt und ein Doppeltief bildet.

Während der Indikator steigende Tiefs aufweist. Dies kann ein Zeichen dafür sein, dass der Abwärtstrend nachlässt und sich der Markt für eine Erholung oder einen Aufwärtstrend rüstet.

Divergenz der Klasse C: Ein Hinweis auf eine bevorstehende Marktkonsolidierung

Divergenzen der Klasse C sind die schwächsten Signale. Weisen oft auf eine bevorstehende Konsolidierung hin, anstatt auf eine starke Trendumkehr.

Was zeigt eine bärische Divergenz der Klasse C an?

Bei einer bärischen Divergenz der Klasse C erreicht der Preis gleichbleibende Hochs. Aber der Indikator zeigt schwächere Hochs.

Dies könnte darauf hindeuten, dass die Käufer zögern. Der Preis möglicherweise in eine Seitwärtsbewegung übergehen wird. Ohne dass eine signifikante Abwärtsbewegung zu erwarten ist.

Die Aussagekraft einer bullischen Divergenz der Klasse C

Eine bullische Divergenz der Klasse C liegt vor, wenn der Preis gleichbleibende Tiefs erreicht. Während der Indikator höhere Tiefs ausweist. Dies kann auf eine abnehmende Verkaufsdynamik hindeuten. Eine baldige Stabilisierung oder leichte Aufwärtsbewegung des Preises signalisieren.

Divergenzen der Klasse A, B und C bieten Tradern eine nuancierte Perspektive auf die Marktbewegungen. Können als Grundlage für Handelsentscheidungen dienen.

Trader sollten Divergenzen im Kontext des Gesamtmarktes und in Kombination mit anderen Analysemethoden betrachten. Um die Zuverlässigkeit ihrer Handelssignale zu erhöhen.

Versteckte Divergenz im Trading

Bei der Suche nach Handelssignalen dürfen versteckte Divergenzen nicht übersehen werden. Sie sind subtiler als klassische Divergenzen.

Für aufmerksame Trader bieten sie wertvolle Hinweise auf die Fortsetzung eines Trends.

Erkennen und Handeln von versteckten Divergenzen

Versteckte Divergenzen zeigen nicht eine bevorstehende Trendumkehr an.

Vielmehr die Fortdauer des aktuellen Trends. Sie werden oft während Konsolidierungsphasen sichtbar. In denen der Trend pausiert, bevor er seine ursprüngliche Richtung fortsetzt.

Bärische versteckte Divergenz

Eine bärische versteckte Divergenz findet man in einem Abwärtstrend. Hierbei erreicht der Preis ein niedrigeres Hoch, während der Indikator ein höheres Hoch anzeigt.

Trotz der Erholung im Preis habendie Verkäufer noch die Oberhand. Der Haupttrend wahrscheinlich nach unten fortgesetzt wird.

Für Trader ist dies ein Signal, sich auf weitere Verkaufsmöglichkeiten vorzubereiten.

Bullische versteckte Divergenz

Eine bullische versteckte Divergenz tritt in einem Aufwärtstrend auf.

Hier macht der Preis ein höheres Tief, während der Indikator ein niedrigeres Tief zeigt. Dies signalisiert, dass Käufer immer noch aktiv sind. Der Preis wahrscheinlich weiter ansteigen wird. Trader sehen dies als Chance, Kaufpositionen zu verstärken oder einzugehen.

Handelstipps für versteckte Divergenzen

- Identifiziere den vorherrschenden Trend: Versteckte Divergenzen gelten nur in der Richtung des vorherrschenden Trends.

- Nutze Indikatoren: Oszillatoren wie der RSI oder MACD können helfen, versteckte Divergenzen zu erkennen.

- Warte auf Bestätigung: Bevor du auf Basis einer versteckten Divergenz handelst, solltest du auf weitere Bestätigungssignale achten. Wie etwa Candlestick-Muster oder Unterstützungs– und Widerstandsniveaus.

- Risikomanagement: Verwende Stopp-Loss-Orders. Um dein Risiko zu kontrollieren, falls der Markt sich anders verhält, als erwartet.

Versteckte Divergenzen zu erkennen und zu handeln erfordert Übung und Geduld. Doch sobald man diese Signale versteht und anzuwenden weiß, können sie eine Ergänzung zur eigenen Trading-Strategie darstellen.

Sie bieten eine tiefere Einsicht in die Marktstimmung. Können dabei helfen, mit dem Trend zu handeln, was oft als einer der Grundsätze für erfolgreiches Trading gilt.

Handelsstrategien mit Divergenzen

Beim Trading sind Strategien, die auf Divergenzen basieren, besonders wertvoll. Da sie Hinweise auf kommende Preisbewegungen geben können.

Sie zu erkennen und richtig zu interpretieren, kann die Erfolgsquote deiner Trades verbessern.

Divergenz Trading mit dem MACD als Strategie

Der MACD ist ein weit verbreiteter Indikator. Der hilft, sowohl den Trend als auch die Momentum-Veränderungen im Preis eines Assets zu identifizieren.

Für Divergenz Trading ist er besonders nützlich. Da er sowohl klassische als auch versteckte Divergenzen aufzeigen kann.

Long- und Short-Strategien für die verborgene Divergenz

Long-Strategien zielen darauf ab, bei einer bullischen Divergenz zu kaufen. Wenn der Preis ein neues Tief erreicht, der MACD aber ein höheres Tief zeigt, ist das ein Kaufsignal.

Deutet darauf hin, dass der Abwärtstrend nachlässt und ein Aufwärtstrend bevorstehen könnte.

Short-Strategien kommen zum Einsatz, wenn der Preis ein neues Hoch bildet. Der MACD jedoch ein niedrigeres Hoch ausweist, was eine bärische Divergenz darstellt.

Dies ist ein Verkaufssignal, das anzeigt, dass der Aufwärtstrend an Schwung verliert. Bald in einen Abwärtstrend übergehen könnte.

Beispiele für Trades mit versteckten Divergenzen

Versteckte Divergenzen können kompliziert sein. Durch konkrete Beispiele wird ihre Anwendung im Trading greifbarer.

Analyse eines Gewinntrades mit bullischer versteckter Divergenz

Stell dir vor, du beobachtest einen Aufwärtstrend. Der Preis macht ein höheres Tief, während der MACD ein niedrigeres Tief verzeichnet – eine bullische versteckte Divergenz.

Du entscheidest dich, eine Long-Position zu eröffnen. Da dies darauf hindeutet, dass der Trend sich fortsetzen wird. Die Preise steigen, wie erwartet, und du schließt den Trade mit Gewinn.

Analyse eines Verlusttrades und Lernmöglichkeiten

Nicht jeder Trade wird zum Gewinn führen, selbst wenn eine Divergenz vorhanden ist.

Vielleicht tritt eine bärische versteckte Divergenz auf, du gehst Short, aber der Preis steigt weiter.

Es ist wichtig, das Risikomanagement zu beachten und Stopp-Loss-Orders zu verwenden. Um Verluste zu begrenzen.

Weitere Tradingstrategien und Indikatoren

Neben dem MACD gibt es weitere Strategien und Indikatoren, die Trader nutzen. Eine davon ist die Stochastik, ein Momentum-Indikator, der oft im Daytrading verwendet wird.

Stochastik Daytrading-Strategie nach Steve Kane

Die Stochastik-Strategie, entwickelt von Steve Kane, ist besonders bei Daytradern beliebt. Da sie schnelle und präzise Signale liefert.

Der Stochastik-Oszillator misst das Momentum des Preises. Vergleicht den aktuellen Schlusskurs mit der Preisspanne über einen bestimmten Zeitraum.

Regeln für erfolgreiche %K Hooks Trades

Um die Stochastik-Strategie zu nutzen, sollten Trader besonderes Augenmerk auf die %K Linie legen. Diese Linie zeigt an, wo der Preis im Vergleich zu seinem Hoch-Tief-Bereich schließt.

Ein %K Hook ist ein Signal, das auftritt, wenn die %K Linie beginnt, sich in die entgegengesetzte Richtung des vorherrschenden Trends zu biegen.

- Kaufsignal (%K Hook nach oben): Wenn der %K-Wert über dem dazugehörigen %D-Wert liegt und beide aus dem überverkauften Bereich steigen.

- Verkaufssignal (%K Hook nach unten): Wenn der %K-Wert unter dem %D-Wert liegt und beide aus dem überkauften Bereich fallen.

Praxisbeispiele für %K Hooks

- Gewinntrade: Der %K-Wert kreuzt über den %D-Wert im überverkauften Bereich. Beginnt zu steigen, was ein starkes Kaufsignal darstellt. Du platzierst einen Long-Trade und der Preis steigt wie erwartet.

- Verlusttrade: Der %K-Wert kreuzt unter den %D-Wert im überkauften Bereich. Statt zu fallen, steigt der Preis weiter. Hier zeigt sich, wie wichtig es ist, einen Stopp-Loss zu setzen, um deine Verluste zu minimieren.

Die Stochastik Daytrading Strategie kann hilfreich sein, um Trendumkehrungen zu identifizieren.

Bedeutung von Trendlinien im Divergenzhandel

Trendlinien sind ein wesentliches Element im Divergenzhandel. Sie dienen nicht nur zur Bestimmung der Trendrichtung.

Helfen auch, wichtige Unterstützungs- und Widerstandsniveaus zu identifizieren. Dies ist besonders wichtig für Anfänger, um die Marktstruktur besser zu verstehen.

Im Aufwärtstrend:

- Trendlinien verbinden aufeinanderfolgende Tiefs.

- Diese Linien bilden eine Unterstützungsebene.

- Das bedeutet, dass der Preis tendenziell an diesen Linien abprallt und weiter steigt.

- Eine gut gezeichnete Aufwärtstrendlinie zeigt die Stärke des Trends. Bietet Einblicke, wann ein Trend möglicherweise an Dynamik verliert.

Im Abwärtstrend:

- Trendlinien verbinden aufeinanderfolgende Höhen.

- Sie bilden eine Widerstandsebene.

- Hier ist es wahrscheinlich, dass der Preis auf diese Linien trifft und wieder fällt.

- Eine Abwärtstrendlinie hilft zu erkennen, wann ein Abwärtstrend an Schwung verlieren könnte.

Wichtigkeit im Divergenzhandel:

- Divergenzen bieten Einblicke in mögliche Markttrendumkehrungen.

- Sie sind selten, was ihre Bedeutung erhöht, wenn sie auftreten.

- Bullische Divergenz im Aufwärtstrend kann ein Frühindikator für eine Fortsetzung des Aufwärtstrends sein.

- Bärische Divergenz im Abwärtstrend kann auf eine bevorstehende Trendumkehr hinweisen.

Verwendung mit anderen technischen Analysewerkzeugen:

- Divergenzen sollten nicht isoliert betrachtet werden.

- Die Kombination mit anderen Indikatoren wie RSI, MACD oder Stochastischen Oszillatoren kann die Genauigkeit verbessern.

- Dies hilft Anfängern, fundiertere Handelsentscheidungen zu treffen.

Für Anfänger ist es wichtig, sich Zeit zu nehmen, um die Konzepte und Anwendungen von Trendlinien und Divergenzen gründlich zu verstehen. Übung und Geduld sind entscheidend, um Fähigkeiten in der technischen Analyse und im effektiven Handel zu entwickeln.

Optimale Einstellungen zur Erkennung von Divergenzen mit verschiedenen Indikatoren

Relative Strength Index (RSI)

- Standard-Einstellung: 14-Perioden-Rückblick.

- Überkauft-/Überverkauft-Niveaus: Typischerweise bei 70 (überkauft) und 30 (überverkauft).

- Diese Einstellungen helfen, potenzielle Divergenzen zwischen Preisbewegung und RSI zu identifizieren.

- Für Intraday-Handel: Manche Trader verwenden niedrigere Einstellungen mit Perioden zwischen 9-11.

Moving Average Convergence Divergence (MACD)

- Standard-Einstellungen: Kurzfristige EMA bei 12, langfristige EMA bei 26 und Signal-Linie bei 9.

- Diese Einstellungen können bei der Identifizierung potenzieller bullischer oder bärischer Divergenzen helfen.

- Für Intraday-Handel: Anpassung der Einstellungen auf 24, 52 und 9.

Stochastischer Oszillator

- Standard-Einstellungen: 14 für die %K-Linie, 3 für die %D-Linie und 3 für die Verlangsamungsperiode.

- Diese Einstellungen können bei der Erkennung potenzieller bullischer oder bärischer Divergenzen hilfreich sein.

- Für kürzere Zeitrahmen: Manche Trader verwenden Einstellungen wie (5, 3, 3) oder (7, 3, 3).

Diese sind allgemeine Richtlinien. Die besten Einstellungen können je nach Handelsstrategie und Marktbedingungen variieren.

Fazit: Lohnt das Trading mit Divergenzen

Divergenz Trading ist eine Methode für Trader, um potenzielle Trendumkehrungen in den Finanzmärkten zu identifizieren.

Dieses Konzept basiert auf dem Erkennen von Diskrepanzen zwischen dem Preis eines Vermögenswerts und technischen Indikatoren wie MACD oder RSI.

Es gibt zwei Hauptarten von Divergenzen. Bärische und bullische, die jeweils auf bevorstehende Abwärts– bzw. Aufwärtstrends hindeuten.

Die Kombination dieser Divergenzen mit anderen Analysemethoden erhöht die Genauigkeit der Handelssignale.

Für Anfänger kann Divergenz Trading zwar herausfordernd sein. Bietet jedoch eine wertvolle Möglichkeit, tiefe Einblicke in die Marktmechanismen zu gewinnen.

Entscheidend ist dabei das Verständnis, dass Divergenzen nicht isoliert betrachtet werden sollten. Stets ein sorgfältiges Risikomanagement erfordern. Insgesamt ist das Divergenz Trading eine Strategie, die es Tradern ermöglicht, Marktbewegungen frühzeitig zu erkennen. Ihre Handelsentscheidungen entsprechend anzupassen.

FAQ

Was ist eine bullische Divergenz?

Eine bullische Divergenz tritt auf, wenn der Preis eines Vermögenswertes ein neues Tief erreicht. Während der entsprechende technische Indikator ein höheres Tief ausweist. Dies deutet darauf hin, dass der Abwärtstrend an Kraft verliert. Ein Aufwärtstrend bevorstehen könnte. Für Trader ist dies ein Signal, Kaufpositionen in Betracht zu ziehen.

Was bedeutet bärische Divergenz?

Eine bärische Divergenz liegt vor, wenn der Preis eines Vermögenswertes ein neues Hoch erreicht. Der zugehörige Indikator jedoch ein niedrigeres Hoch anzeigt. Dies signalisiert, dass der Aufwärtstrend an Schwung verliert. Eine Trendwende nach unten bevorstehen könnte. Trader könnten dies als Hinweis sehen, Verkaufspositionen zu erwägen.

Funktionieren Divergenzen als Signalgeber im Trading?

Divergenzen im Trading sind Diskrepanzen zwischen Preisbewegungen eines Vermögenswertes. Technische Indikatoren wie RSI oder MACD dienen als Signalgeber für mögliche Trendumkehrungen. Eine bullische Divergenz zeigt an, dass ein Abwärtstrend nachlässt und ein Aufwärtstrend bevorstehen könnte. Eine bärische Divergenz signalisiert, dass ein Aufwärtstrend an Dynamik verliert und eine Abwärtsbewegung einsetzen könnte. Divergenzen sind hilfreiche Werkzeuge zur Verbesserung von Handelsentscheidungen.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.