Was sind CFDs und wie funktioniert CFD-Trading? CFDs bieten eine Möglichkeit, am Finanzmarkt zu partizipieren und potenzielle Gewinne zu erzielen. Es ist jedoch wichtig, die Risiken zu verstehen und sich über den Markt und die verschiedenen Handelsstrategien zu informieren.

Schlüsselerkenntnisse: Was sind CFDs

- CFDs sind Contracts for Difference, die es dir ermöglichen, auf die Kursentwicklung von Aktien, Indizes, Rohstoffen, Anleihen, Kryptowährungen oder Währungen zu spekulieren.

- Beim CFD-Trading nutzt du einen Hebel, um mit einem geringeren Kapitaleinsatz größere Positionen zu eröffnen.

- Es ist wichtig, das Risiko zu verstehen und nur mit Kapital zu handeln, das du bereit bist zu verlieren.

- Beim CFD-Handel spekulierst du auf die Kursentwicklung des Basiswerts und kannst sowohl auf steigende als auch fallende Kurse setzen.

- Bevor du mit dem CFD-Trading beginnst, informiere dich über die verschiedenen Anbieter und wähle einen, der deinen Bedürfnissen und Anforderungen entspricht.

- Hier erfährst du, welches CFD Trading Startkapital notwendig ist

Wie funktionieren CFDs – Was sind CFDs einfach erklärt

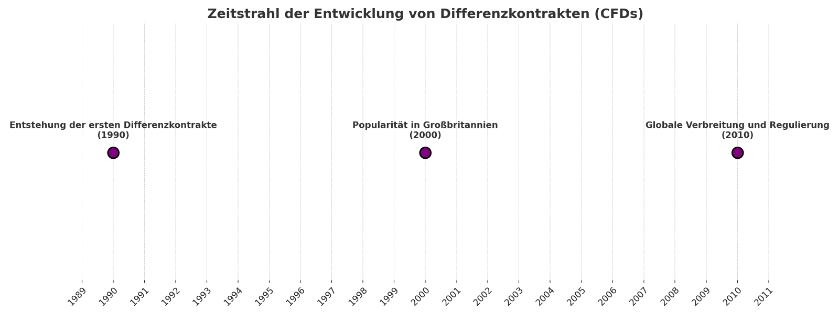

Die Eigenschaften von CFDs, ihre Funktionsweise und ihre Einordnung als Derivat sind wesentliche Aspekte, die jeder Trader verstehen sollte. Es handelt sich bei bei diesen Finanzinstrumenten um Derivate, die es ermöglichen, auf die Kursbewegungen von verschiedenen Basiswerten zu spekulieren.

In diesem Artikel vertiefen wir unser Verständnis für diese komplexen Instrumente. Beleuchten die Strategien und Risiken. Die beim Handel mit CFDs eine Rolle spielen.

💡CFD steht für Contract for Difference. Differenzkontrakte sind Finanzinstrumente, mit denen du auf die Kursentwicklung von Aktien, Indizes, Rohstoffen, Anleihen, Kryptowährungen oder Forex (Währungen) spekulieren kannst.

Du handelst dabei nicht direkt mit dem Basiswert an einer Börse. Sondern spekulierst auf die Kursveränderung. Dafür benötigst du den Forex und CFD Broker. Die Abwicklung deiner Trades erfolgt dann OTC, d.h. over the counter.

Der CFD Broker stellt dir in der Regel kostenfrei eine CFD Trading Plattform (z.B. MetaTrader 4 oder 5) zur Verfügung. Über diese verwaltest du dein Trades und Positionen. Die Kosten im CFD Trading sind in der Regel die sogenannte Spread, die zwischen dem Kauf- und Verkaufspreis (Geldkurs und Briefkurs) des Basiswerts liegt.

Beim Handel mit CFDs ist die Kursveränderung ist dann dein Gewinn oder Verlust.

CFD Broker

Um CFDs zu handeln, benötigst du ein CFD-Konto bei einem CFD Broker.

❗Beim Kauf und verkauf von CFDs solltest du immer zuerst auf dem Demokonto testen.

Damit kannst du unter „realen“ Bedingungen, aber mit Spielgeld die Trading-Plattform kennenlernen und dich mit den unterschiedlichen Märkten vertraut machen.

Entscheidest du dich mit Echtgeld zu handeln, eröffnest du dein Trading-Konto. Dabei musst du einige persönliche Daten angeben (dies ist gesetzlich vorgeschrieben und deine Person verifizieren.

In Deutschland erfolgt dies häufig per PostIdent bzw. Video-Ident über die Deutsche Post oder andere Drittanbieter. Um sich zu beglaubigen, benötigst du ein gültiges Ausweisdokument und eine WebCam.

Kunden mit Wohnsitz außerhalb von Deutschland senden in der Regel Ihr Ausweisdokument und einen aktuellen Adressnachweis per Email bzw. per Upload über die Homepage des CFD Brokers.

| Vorteile: | Nachteile: |

|---|---|

| Möglichkeit, auf steigende und fallende Kurse (short gehen) zu spekulieren. Hebelwirkung, die potenziell höhere Gewinne ermöglicht Vielfalt der handelbaren Basiswerte | Risiko, Verluste zu erleiden Komplexität des Marktes |

Die Funktionsweise von CFDs, ermöglicht dir mit einem geringeren Kapitaleinsatz größere Positionen am Markt zu eröffnen.

💡Die Hebelwirkung von CFDs und die Margin erhöht den Gewinn und Verlust gleichermaßen.

Du musst das CFD Risiko verstehen und solltest nur mit Kapital handeln, bei dem du bereit bist, es zu verlieren.

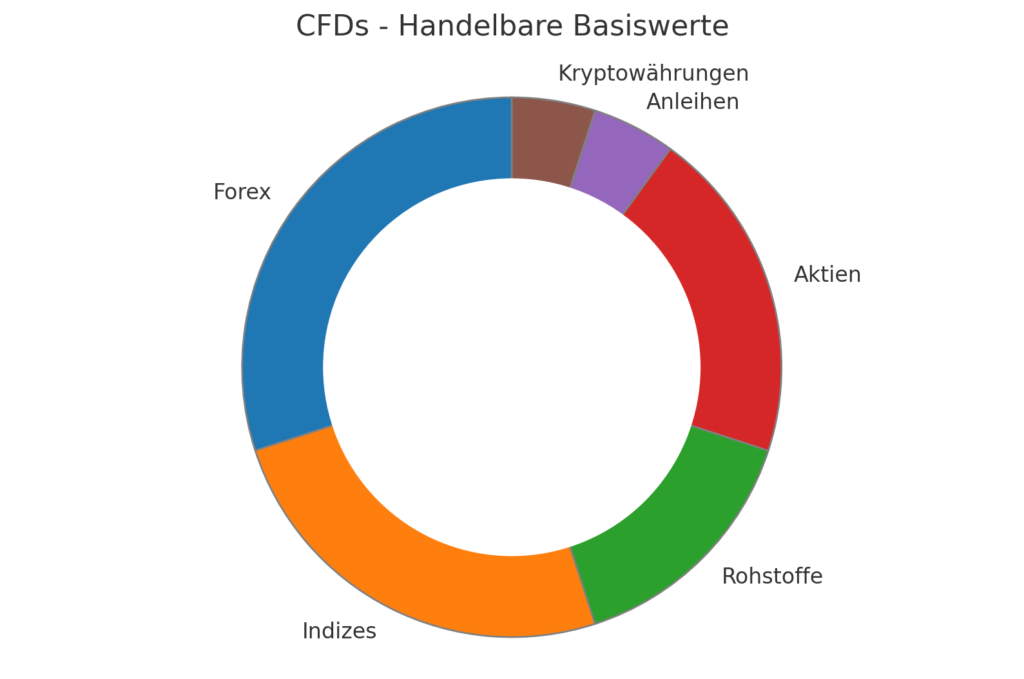

Beim CFD-Handel kann ich auf verschiedene Basiswerte spekulieren. Darunter Rohstoffe, Indizes, Aktien, Krypto, Anleihen und Währungen.

Jeder Basiswert hat seine eigenen Merkmale und Risiken. Informiere dich über die verschiedenen Basiswerte und wähle diejenigen aus, die zu deinen Handelsstrategien und Zielen am besten passen. Zu den beliebtesten CFDs zählen der DAX CFD, der Dow Jones, der EURUSD, Gold CFDs und in jüngster Vergangenheit auch Bitcoin CFDs.

Im Gegensatz zu ETFs, die den Wert eines Index abbilden, ermöglichen CFDs den Handel mit einem breiteren Spektrum an Basiswerten.

Im Vergleich zu Futures benötigst du bei CFDs keine physische Lieferung des Vermögenswertes.

CFDs bieten eine Möglichkeit, am Finanzmarkt zu partizipieren und potenzielle Gewinne zu erzielen. Du solltest dabei aber immer die Risiken im Auge behalten.

Eigenschaften von CFDs einfach erklärt

Beim CFD Trading benutzt du wie schon erwähnt einen Hebel, der es mir ermöglicht, mit einem geringeren Kapitaleinsatz größere Positionen am Markt zu eröffnen. Durch den Hebel kannst du potenziell höhere Gewinne erzielen, aber auch größere Verluste erleiden.

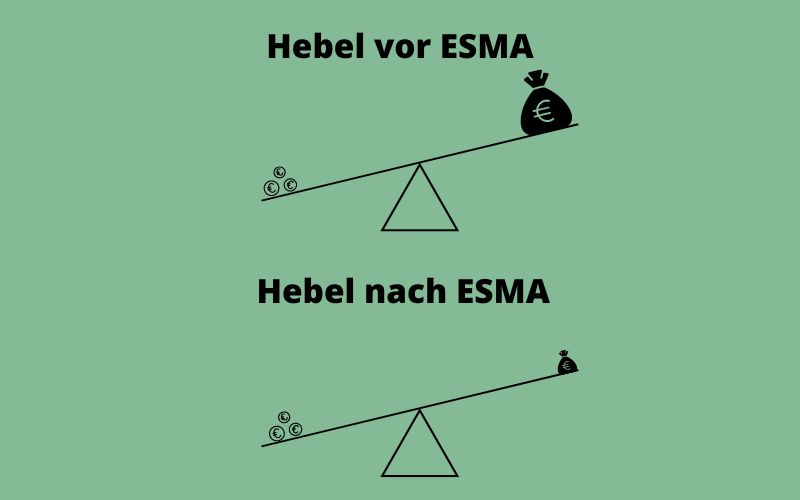

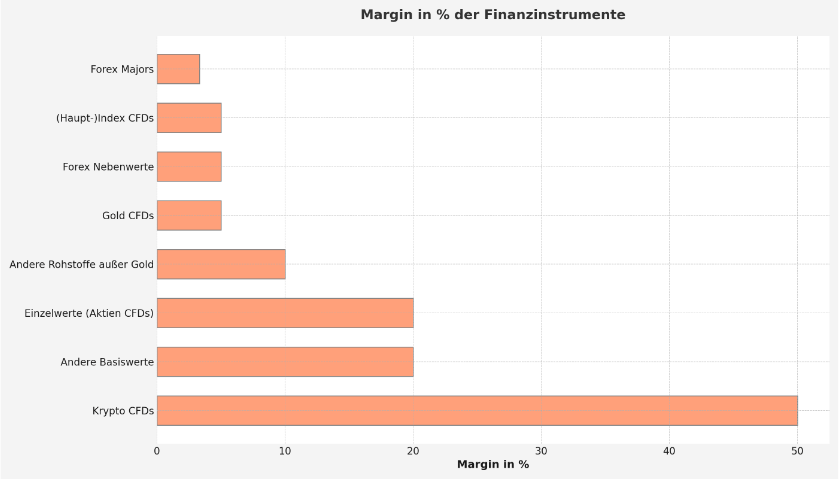

ESMA Anlegerschutz

In Europa wurde in 2018 durch die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) die Höhe des maximalen Produkthebels festgelegt.

Des weiteren wurde Verboten, dass die Broker eine CFD Nachschusspflicht haben und das Stop Out Level wurde auf 50% festgelegt.

Die ESMA Unterscheidet zwischen privat Trader (retail Kunden) und professionellen Kunden.

Übersicht der ESMA Hebel für Forex und CFD Broker

| Anlageklasse | Hebelgrenze | Beispiele |

|---|---|---|

| Hauptwährungspaare (Forex); Majors | 30:1 | EURUSD, GBPUSD, AUDUSD |

| Hauptindizes, Gold, Nicht-Hauptwährungspaare (Minors) | 20:1 | NIKKEI, DAX, Gold, EURPLN, NASDAQ, USDRUB |

| Rohstoffe und nicht-Hauptaktienindizes | 10:1 | Silber, Öl, Tschechischer Aktienindex |

| Einzelaktien | 5:1 | Google, Apple, BMW |

| Kryptowährungen | 2:1 | Bitcoin, Ethereum, Ripple, Litecoin |

💡Der Hebel ermöglicht es, Position mit einem Bruchteil des Gesamtwerts zu eröffnen.

Du kannst eine Trading-Position im Wert von 10.000 Euro auf einen Hauptindex eröffnen , mussteine Margin von 5 Prozent bzw. 500 Euro hinterlegen.

Wenn der Kurs des Basiswerts um 1 Prozent steigt, wäre der Gewinn 100 Euro. Wenn der Kurs jedoch um 1 Prozent fällt, wäre der Verlust 100 Euro.

Das Risiko ist also hoch, aber mit der richtigen CFD Trading Strategie und einem Risiko- und Moneymanagement können Anleger erfolgreich sein.

Es ist wichtig, sich an die Handelsstrategie zu halten und das Risiko zu begrenzen. Dies ist z.B. über den Einsatz eines Stop-Losses möglich.

Es gibt noch diverse weitere Trading Orderarten die du dir anschauen solltest.

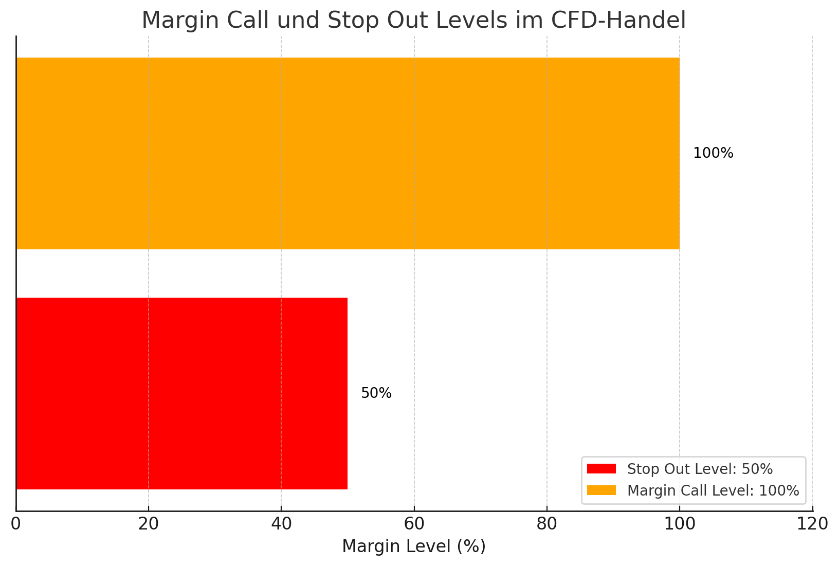

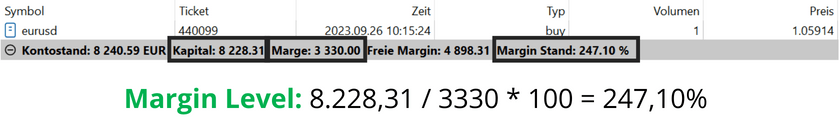

Margin Call und Stop Out

Ein Broker Schutzmechanismus ist der Margin Call und Stop Out. Läuft eine Position oder mehrere Trades gegen dich, erhälst du ab einem Margin Level von 100% einen Hinweis, dass du entweder Positionen glattstellst, Gelder einzahlst oder dir zumindest bewusst bist, dass die Trades Brokerseitig geschlossen werden können.

Läuft meine Positionen gegen mich und mein Verlust die Margin übersteigt, werde ich vom Broker aufgefordert, meine Positionen zu schließen oder zusätzliche Mittel auf mein Konto einzuzahlen, um meine Marginanforderungen zu erfüllen. Diese Aufforderung wird als Margin Call bezeichnet.

Beispiel Margin Call und Stop Out

💡Das Margin Level berechnet sich: Equity (Kontostand +/- offene Positionen) / hinterlegte Margin x 100

Du findest die Anzeige jederzeit in deiner Trading Plattform, im unteren Beispiel MetaTrader 4.

Würde der EURUSD Trade gegen dich laufen und das Kapital statt 8.228,31 EUR auf 3.330 EUR fallen, dann wäre das Margin Level bei 100% und es würde einen Margin Call geben. An diesem Punkt passiert erstmal nichts, es ist lediglich ein Hinweis vom Broker, dieser kann per Email erfolgen oder auch nur grafisch in der Handelsplattform.

Margin Level: 3.330 / 3.330 x 100 = 100% -> Margin Call

Läuft er EURUSD Trade weiter gegen dich und dein Kapital halbiert sich auf: 1.665 EUR, dann würdest du einen Stop Out erhalten und der Trade wird Brokerseitig glattgestellt.

Margin Level: 1.665 / 3.330 x 100 = 50% -> Stop Out

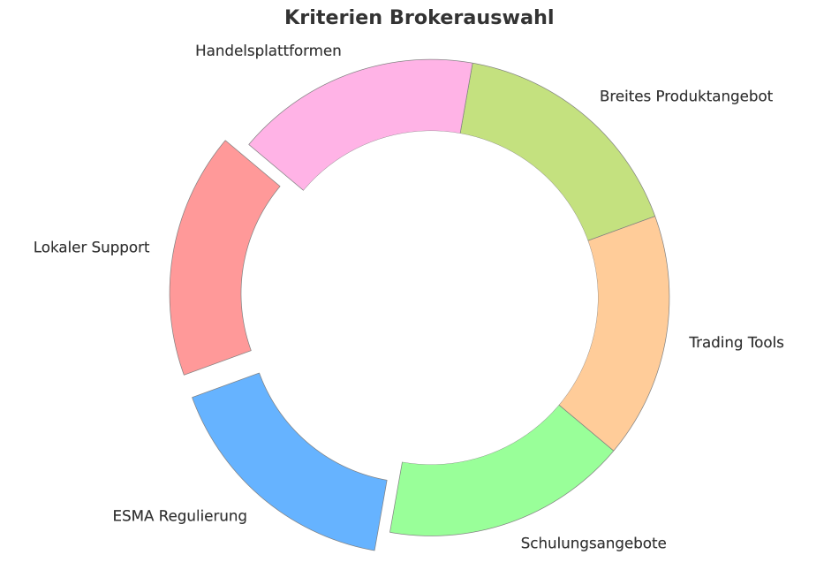

Anleger Checkliste Brokerwahl für den CFD-Handel

Die Wahl des richtigen CFD-Brokers ist Entscheidend und du solltest dir ausreichend Zeit lassen.

Checkliste, die dir bei der Brokerauswahl helfen kann:

1. Regulierung durch die ESMA

Ein in Europa ansässiger und durch die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) regulierter Broker bietet ein höheres Maß an Sicherheit. Die Nachschusspflicht fällt weg, die Hebel sind angepasst und es weitere Schutzmaßnahmen für Privatanleger. Zudem hast du bei einem Broker in Europa einen Einlagensicherung.

Broker dürfen keinen CFD Bonus anbieten.

Bei Brokern die eine Niederlassung in Deutschland haben bzw. dort registriert sind, ist zudem noch die BaFin die Bundesanstalt für Finanzdienstleistungsaufsicht zuständig.

2. Lokaler Support in deutscher Sprache

Ein Kundenservice, der auf Deutsch verfügbar ist, kann in kritischen Situationen sehr hilfreich sein.

3. Breite Produktpalette

Ein breites Angebot an handelbaren Instrumenten bietet mehr Möglichkeiten für Diversifikation. Einige CFD Broker bieten hier auch noch andere Instrumente wie z.B. echte Aktien, ETFs oder andere Finanzderivate an.

4. Verschiedene Handelsplattformen

Mehrere Plattformoptionen ermöglichen es dir, diejenige zu wählen, die deinem Trading-Stil am besten entspricht.

Zu den gängigsten Trading-Plattform die von vielen CFD Brokern genutzt werden, gehören der MetaTrader 4 und MetaTrader 5, Sirix WebTrader, cTrader, PureDeal, NextGeneration.

5. Schulungsangebote

Ein guter Broker sollte auch Schulungsmaterialien und Webinare anbieten, um dein Trading-Wissen zu erweitern.

6. Trading Tools

Hochwertige Trading Tools können dir dabei helfen, Markttrends zu identifizieren, deine Strategie zu verfeinern und Risiken besser zu managen. Eine Besonderheit des MetaTrader ist auch die Möglichkeit automatisiert zu handeln.

| Trading Tool | Hauptfunktionen |

|---|---|

| FXBlue Labs | Erweiterungen für Handelsplattformen, Widgets |

| Autochartist | Automatische Erkennung von Handelsmöglichkeiten, Chartmuster |

| Trading Central | Technische Analysen, Handelssignale, Trading Indikatoren |

Bekannte Trading Tools:

- FXBlue Labs: Bietet eine Reihe von Widgets und Apps, die die Handelsplattform erweitern.

- Autochartist: Ein Tool, das automatisch Handelsmöglichkeiten auf der Grundlage von Chartmustern erkennt.

- Trading Central: Spezialisiert auf technische Analysen und bietet Handelssignale und Trading Indikatoren.

| Kriterium | Warum ist es wichtig? |

|---|---|

| Regulierung durch die ESMA | Höhere Sicherheit und Vertrauenswürdigkeit |

| Lokaler Support in Deutsch | Schnellere und effektivere Kommunikation |

| Breite Produktpalette | Mehr Optionen für Handel und Diversifikation |

| Verschiedene Handelsplattformen | Anpassung an individuelle Trading-Strategien |

| Schulungsangebote | Kontinuierliche Weiterbildung und Verbesserung der Trading-Fähigkeiten |

Meinung zur Brokerwahl: Eigene Bedürfnisse sind wichtig

Ein Broker, der für einen Day-Trader ideal ist, ist vielleicht nicht die beste Wahl für einen Langzeit-Investor. Für den einen CFD Trader mag die Handelsplattform wichtiger sein, der andere Anleger schaut auf eine Vielzahl von CFDs auf Indizes.

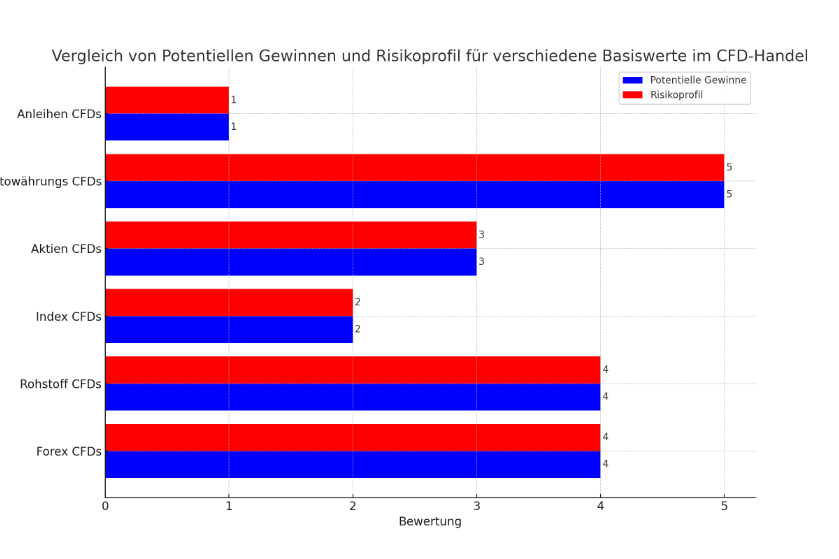

Basiswerte beim CFD-Handel

Beim CFD-Handel hast du die Möglichkeit, auf eine breite Palette von Basiswerten bzw. Finanzmärkte zu spekulieren. Jeder dieser Basiswerte hat seine eigenen Merkmale und Risiken.

Forex

Forex ist der größte und liquideste Markt der Welt. Der 24 Stunden am Tag und 5 Tage die Woche geöffnet ist. Mit Forex CFDs kannst du auf Währungspaare spekulieren. Dabei einen Hebel nutzen, der sowohl Gewinne als auch Verluste verstärken kann.

❗Wichtig ist dabei, handelst du Währungen die nicht in deiner Kontowährung (in der Regel EURO) taxiert werden, dann entsteht neben dem Kursrisiko noch eine Währungsrisiko.

Rohstoff CFDs

Der Rohstoffmarkt ist bekannt für seine Volatilität. Dient oft als Inflationsabsicherung. Rohstoffe werden in der Regel in USD gehandelt.

Was ein zusätzliches Wechselkursrisiko darstellen kann. Zu den bekanntesten Rohstoffbörsen gehören die CME, ICE und NYMEX.

Rohstoffe wie Gold, Öl oder Kaffee sind bei CFD-Tradern sehr beliebt. Die Preise für Rohstoffe können stark schwanken, was hohe Gewinnchancen, aber auch erhöhte Risiken mit sich bringt.

Bei Rohstoffen wird zwischen „harten“ und „weichen“ Rohstoffen unterscheiden.

Index CFDs

Indizes sind statistische Kennzahlen, die die Wertentwicklung von Aktienmärkten oder Marktsegmenten abbilden. Mit Index CFDs kannst du auf die Preisbewegungen von Aktienindizes wie dem S&P 500, DAX40 oder dem FTSE 100 spekulieren, ohne die einzelnen Aktien besitzen zu müssen.

Der Vorteil hier ist, dass du auf die Bewegung des gesamten Index und nicht nur auf einzelne Aktien spekulierst, was eine breitere Handelsmöglichkeit bietet.

Aktien CFDs

Der Aktienmarkt umfasst den Handel mit Aktien an Börsen und außerbörslich. Mit Aktien CFDs kannst du sowohl auf steigende als auch auf fallende Kurse setzen, ohne die Aktien tatsächlich zu besitzen.

Aktien sind die bekanntesten Basiswerte bei CFDs. Beim Handel mit Aktien-CFDs spekulierst du auf die Wertentwicklung von Unternehmen wie Apple, Amazon oder Siemens. Es ist wichtig, sich über das jeweilige Unternehmen und seine Finanzen im Klaren zu sein.

Kommt es zu Dividenden bei CFDs, erhältst du einen Barausgleich.

Kryptowährungs CFDs

Der Kryptowährungsmarkt ist für seine hohe Volatilität bekannt. Die Komplexität der Blockchain-Technologie und die sich ständig weiterentwickelnde Natur dieses Marktes machen ihn zu einer riskanten, aber potenziell lukrativen Option für erfahrene Trader.

Kryptowährungen wie Bitcoin und Ethereum bieten eine ganz andere Risikoprofil und Volatilität im Vergleich zu traditionellen Finanzinstrumenten. Sie können sowohl hohe Gewinne als auch hohe Verluste mit sich bringen.

Anleihen CFDs

Der Anleihenmarkt ist ein Marktsegment des Kapitalmarkts, das den Handel mit festverzinslichen Wertpapieren umfasst. Anleihen sind oft weniger volatil als andere Basiswerte, benötigen aber eine hohe Margin aufgrund ihrer hohen Punktwertigkeit. Aufgrund Ihrer Natur sind Anleihen oft weniger attraktiv für Trader.

Sie bieten die Möglichkeit, auf Zinsbewegungen und die Bonität der ausgebenden Institution zu spekulieren.

Meinung und Strategische Überlegungen

Die Wahl des Basiswerts hängt stark von deinen persönlichen Handelszielen und deinem Risikoprofil ab. Wenn du eher risikoscheu bist, könnten Anleihen CFDs interessant für dich sein. Wenn du nach hohen Gewinnen suchst und ein höheres Risiko eingehen möchtest, könnten Kryptowährungs CFDs oder Rohstoff CFDs passen. Es ist immer ratsam, die Bewegungen der ausgewählten Basiswerte intensiv zu studieren, bevor man eine Handelsentscheidung trifft.

Beim CFD-Handel hast du die Möglichkeit, auf eine breite Palette von Basiswerten zu spekulieren, darunter Rohstoffe, Indizes, Aktien und Währungen. Jeder dieser Basiswerte hat seine eigenen Merkmale und Risiken. Es ist wichtig, sich über die verschiedenen Basiswerte zu informieren, um fundierte Handelsentscheidungen zu treffen.

| Basiswert Typ | Potentielle Gewinne | Risikoprofil |

|---|---|---|

| Forex CFDs | Hoch | Hoch |

| Rohstoff CFDs | Hoch | Hoch |

| Index CFDs | Mittel | Mittel |

| Aktien CFDs | Mittel-Hoch | Mittel-Hoch |

| Kryptowährungs CFDs | Sehr Hoch | Sehr Hoch |

| Anleihen CFDs | Niedrig | Niedrig |

Basiswerte beim CFD-Handel Beispiel

Ein Beispiel für den Handel mit Basiswerten könnte folgendermaßen aussehen: Du glaubst, dass der Goldpreis in den nächsten Tagen steigen wird. Du entscheidest dich, einen CFD-Kontrakt auf Gold zu eröffnen und auf steigende Kurse zu spekulieren. Steigt der Goldpreis, erzielst du einen Gewinn. Fällt der Goldpreis, erleidest du einen Verlust. Du kannst auch gleichzeitig long und short investiert sein, das nennt man Hedge.

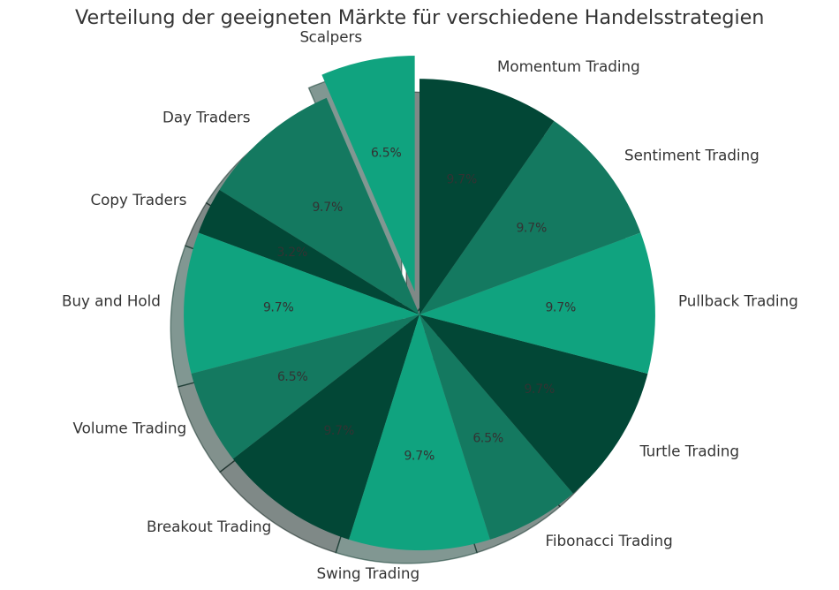

Trader: Welcher Markt passt zu welcher Handelsstrategie?

Jede Handelsstrategie hat ihre eigenen Anforderungen und Ziele. Daher ist es wichtig, den Markt zu wählen, der am besten zu deinem Handelsstil passt.

| Handelsstrategien | Geeignete Märkte |

|---|---|

| Scalping | Forex, Aktien CFDs |

| DayTrading | Forex, Aktien CFDs, Index CFDs |

| Copy Trading | Alle Märkte |

| Buy and Hold | Aktien, Anleihen, Indexfonds |

| Volume Trading | Forex, Aktien CFDs |

| Breakout Trading | Forex, Aktien CFDs, Index CFDs |

| Swing Trading | Forex, Aktien CFDs, Index CFDs |

| Fibonacci Trading | Forex, Aktien CFDs |

| Turtle Trading | Forex, Aktien CFDs, Rohstoff CFDs |

| Pullback Trading | Forex, Aktien CFDs, Index CFDs |

| Sentiment Trading | Forex, Aktien CFDs, Index CFDs |

| Momentum Trading | Forex, Aktien CFDs, Index CFDs |

In den folgenden Abschnitten erfährst du mehr über verschiedene Handelsstrategien und die Märkte, die dafür am besten geeignet sind.

Scalping Strategien

Forex und Aktien CFDs sind besonders für Scalper geeignet. Scalping erfordert schnelle Entscheidungen und Handlungen, was durch die hohe Liquidität und enge Spreads dieser Märkte erleichtert wird. In der Regel halten Scalper ihre Positionen nur für wenige Sekunden oder Minuten offen, um von kleinen Preisschwankungen zu profitieren.

DayTrading Strategien

Für Daytrader bieten sich insbesondere Forex, Aktien CFDs und Index CFDs an. Diese Märkte zeichnen sich durch hohe Volatilität und unterschiedliche Handelszeiten aus.

Wodurch viele Gelegenheiten für den Tageshandel entstehen. Daytrader schließen ihre Positionen normalerweise vor Marktschluss, um Übernachtrisiken zu vermeiden.

Wer vom Trading nicht genug kriegt, der kann bei IG auch am Wochenende CFDs traden.

Copy Trading Strategien

Copytrading kann grundsätzlich auf jedem Markt angewendet werden. Es ist jedoch bei Forex und Aktien CFDs besonders populär, da diese Märkte eine hohe Liquidität aufweisen und viele Handelsplattformen Copytrading-Funktionen anbieten. Beim Copytrading kopieren Anleger die Trades erfahrener Trader automatisch in Echtzeit.

Buy and Hold Strategien

Für langfristige Investoren, die eine Buy-and-Hold-Strategie verfolgen, könnten Aktien, Anleihen und Indexfonds interessant sein. Diese Märkte tendieren dazu, über längere Zeiträume stabilere Renditen zu bieten, was sie für eine langfristige Anlagestrategie prädestiniert.

Bei CFDs und bei dem spekulieren auf steigende Märkte hat diese Strategie schwächen. Aufgrund der Finanzierungskoten (Swaps). Diese ändern sich je nach CFD Haltedauer.

Volume Trading Strategien

Forex und Aktien CFDs bieten sich für Volumenhandel an. Diese Märkte haben eine hohe Liquidität und auf den Handelsplattformen stehen spezielle Volumenindikatoren zur Verfügung.

Trader nutzen diese Indikatoren, um Handelssignale zu identifizieren und so ihre Chancen auf Gewinne zu erhöhen.

Breakout Trading Strategien

Forex, Aktien CFDs und Index CFDs eignen sich besonders für das Breakout-Trading. Diese Märkte erleben oft signifikante Kursbewegungen, wenn sie aus einer zuvor festgelegten Handelsspanne ausbrechen. Breakout-Trader nutzen diese Gelegenheiten, um potenzielle Gewinne zu erzielen.

Swing Trading Strategien

Swing Trading ist ideal für Trader, die von kurz- bis mittelfristigen Kursbewegungen profitieren möchten. Forex, Aktien CFDs und Index CFDs sind dafür besonders geeignet.

Da sie ausreichend Volatilität und Preisschwankungen bieten. Swing Trader halten ihre Positionen in der Regel für mehrere Tage oder Wochen offen. Nutzen technische und fundamentale Analysen, um ihre Entscheidungen zu treffen.

Fibonacci Trading Strategien

Für Fibonacci-Trading eignen sich besonders Forex und Aktien CFDs. Diese Märkte zeigen oft Kursbewegungen, die mit den Fibonacci-Retracement-Leveln korrespondieren.

Trader nutzen diese Level, um potenzielle Unterstützungs- und Widerstandszonen zu identifizieren. So entsprechende Handelsentscheidungen zu treffen.

Turtle Trading Strategien

Turtle-Trading ist eine Strategie, die sich auf den langfristigen Trend konzentriert. Forex, Aktien CFDs und Rohstoff CFDs eignen sich dafür besonders gut.

Die Handelsstrategie basiert auf festgelegten Regeln für Ein- und Ausstieg. Sie zielt darauf ab, von großen Marktbewegungen zu profitieren.

Pullback Trading Strategien

Pullback-Trading ist besonders effektiv in Märkten wie Forex, Aktien CFDs und Index CFDs. Diese Märkte erleben häufig Kurskorrekturen oder „Pullbacks“.

Die Chancen für den Einstieg oder Ausstieg bieten. Pullback Trader suchen nach starken Trends und versuchen, bei kleineren Kursrücksetzern einzusteigen.

Sentiment Trading Strategien

Sentiment-Trading eignet sich für Forex, Aktien CFDs und Index CFDs. Diese Märkte sind stark von der Anlegerstimmung und der Marktpsychologie beeinflusst.

Sentiment-Trader nutzen verschiedene Indikatoren und Nachrichtenquellen. Um die Marktstimmung zu bewerten und ihre Trades entsprechend zu platzieren.

Momentum Trading Strategien

Momentum-Trading ist eine Strategie, die sich auf die Geschwindigkeit von Kursbewegungen konzentriert. Forex, Aktien CFDs und Index CFDs sind dafür besonders geeignet, da sie oft starke Preistrends und Momentum aufweisen. Momentum-Trader suchen nach Aktien oder Währungspaaren, die eine starke Bewegung in eine Richtung zeigen, und versuchen, von dieser Bewegung zu profitieren.

Margin im CFD Handel

Beim CFD Handel musst du eine Margin (Sicherheitsleistung) hinterlegen, um eine Position zu eröffnen. Die Margin ist ein Prozentsatz des Gesamtwerts der Position und dient als Sicherheitsleistung für den Broker.

💡Durch den Einsatz von Margin kannst du mit einem Hebel handeln und größere Positionen kontrollieren.

Die Hebelwirkung multipliziert die Größe deiner Positionen und gibt dir damit potenziell höhere Gewinne, als wenn du direkt mit dem Basiswert handeln würdest.

Es ist wichtig, das Margin-Level im Auge zu behalten, um sicherzustellen, dass du genügend Kapital hast, um mögliche Verluste abzudecken.

Die Höhe der Margin regelst du über das Volumen/Lot, je größer die Lots, desto mehr Sicherheitsleistung ist zu hinterlegen. Hierbei wird auch von Kontrakt gesprochen, im DAX entspricht 1 Kontrakt bei vielen Brokern 1 Euro pro Punkt.

Verluste und Risiken beim CFD-Trading

Der CFD Handel ist mit einem gewissen Risiko verbunden. Als Trader kannst du dein eingesetztes Kapital verlieren, falls sich der Markt gegen dich entwickelt. Es ist daher wichtig, dass du dich über die Risiken des CFD-Handels im Klaren bist und nur mit Geld handelst, das du bereit bist zu verlieren.

Ein weiteres Risiko beim CFD-Handel ist die Hebelwirkung. Durch den Einsatz eines Hebels kannst du größere Positionen am Markt kontrollieren und potenziell höhere Gewinne erzielen. Allerdings erhöht sich dadurch auch das Verlustrisiko. Es ist daher entscheidend, dass du das Risiko im Blick behältst und nur mit Geld handelst, das du dir leisten kannst zu verlieren.

Eine weitere mögliche Gefahr beim CFD Handel sind Verlustserien. Auch wenn du als Trader eine profitable Handelsstrategie entwickelt hast, kann es immer wieder Phasen geben, in denen du Verluste erleidest. Es ist wichtig, dass du in solchen Phasen einen kühlen Kopf bewahrst und nicht versuchst, deine Verluste durch unüberlegte Trades auszugleichen.

Du solltest auch beachten, dass es bestimmte Märkte und Ereignisse gibt, die den CFD-Handel beeinflussen können. Beispielsweise können politische oder wirtschaftliche Ereignisse zu starken Schwankungen auf den Finanzmärkten führen. In solchen Fällen kann es schwierig sein, eine Position zu schließen oder zu eröffnen, da die Volatilität hoch ist.

Es ist auch wichtig zu verstehen, dass es möglicherweise einige schwarze Schafe in der Branche gibt. Es gibt Broker, die nicht seriös sind und versuchen könnten, dich auszunutzen. Es ist daher wichtig, dass du dich sorgfältig informierst und nur mit einem vertrauenswürdigen Broker handelst.

Risikomanagement beim CFD-Handel:

Um das Risiko beim CFD-Handel zu minimieren, ist es wichtig, über ein gutes Risikomanagement zu verfügen. Du solltest immer nur mit Kapital handeln, das du bereit bist zu verlieren. Es ist auch ratsam, einen Stop-Loss zu setzen, um Verluste zu begrenzen. Auf diese Weise kannst du eine Position automatisch schließen lassen, wenn der Kurs einen bestimmten Punkt erreicht.

Bestimmte Broker bieten auch garantierte Stops an.

Es ist auch wichtig, verschiedene Handelsstrategien zu nutzen und nicht alle Eier in einen Korb zu legen. Es ist ratsam, dein Portfolio zu diversifizieren und auf verschiedene Basiswerte und Märkte zu setzen.

Am Ende des Tages ist der CFD-Handel eine risikoreiche, aber dennoch lohnende Möglichkeit, am Finanzmarkt teilzunehmen. Wenn du dich sorgfältig informierst, ein gutes Risikomanagement betreibst und eine klare Handelsstrategie entwickelst, kannst du erfolgreich sein.

CFDs vs. ETFs, Futures, Zertifikate und Optionsscheine

CFDs, ETFs, Futures, Zertifikate und Optionsscheine sind allesamt Finanzinstrumente. Aber sie unterscheiden sich in vielerlei Hinsicht. Nachfolgend ein kurzer Überblick über die Eigenschaften und Einsatzgebiete dieser verschiedenen Anlageformen.

CFDs

CFDs (Contracts for Difference) ermöglichen den Handel mit einem breiten Spektrum an Basiswerten. Sie erfordern keine physische Lieferung des Basiswerts und sind besonders geeignet für kurzfristige Handelsstrategien.

ETF CFD Unterschied

ETFs (Exchange Traded Funds) bilden den Wert eines Index ab. Beispielsweise den DAX oder den S&P 500. Sie sind eher als langfristige Investitionen gedacht.

Es gibt als auch CFDs auf einen ETF.

Unterschied Futures CFD

Futures sind standardisierte Verträge, die an der Börse gehandelt werden. Sie haben feste Lieferdaten und sind weniger flexibel als CFDs.

Optionsscheine

Optionsscheine geben dem Käufer das Recht, aber nicht die Pflicht, einen bestimmten Basiswert zu einem festgelegten Preis innerhalb eines bestimmten Zeitraums zu kaufen oder zu verkaufen. Sie sind komplex und beinhalten ein hohes Risiko.

| Vergleichsaspekt | CFDs | ETFs | Futures | Optionsscheine |

|---|---|---|---|---|

| Basiswerte | Breites Spektrum | Index-Werte | Standardisierte Verträge | Verschiedene Basiswerte |

| Lieferung | Keine physische Lieferung | N/A | Feste Lieferdaten | N/A |

| Investitionszeitraum | Kurzfristige Strategien | Langfristige Investitionen | Mittel- bis langfristig | Zeitlich begrenzt |

| Flexibilität | Hoch | Niedrig | Mittel | Hoch, aber komplex |

| Risikoprofil | Variabel | Niedriger als CFDs und Futures | Variabel, abhängig von Basiswert | Hoch, abhängig von Hebel und Zeitwert |

Insgesamt bieten CFDs eine größere Flexibilität als ETFs, Futures und Optionsscheine und sind daher eine beliebte Wahl für viele Trader. Differenzkontrakt sind vor allem einfach strukturiert, da sie den Basiswert 1 zu 1 abbilden.

Jedes dieser Instrumente hat jedoch seine eigenen Vor- und Nachteile, die man vor einer Investition sorgfältig abwägen sollte.

Vor- und Nachteile Contracts for Difference

Als Trader solltest du die Vor- und Nachteile des CFD-Handels kennen, bevor du mit dem Trading beginnst. Hier sind einige Punkte, die du berücksichtigen solltest:

Vorteile des CFD-Handels

- Potentiell höhere Gewinne: Durch den Einsatz von Hebeln kannst du größere Positionen kontrollieren und potenziell höhere Gewinne erzielen.

- Vielfalt an handelbaren Basiswerten: CFD-Broker bieten eine breite Palette an handelbaren Basiswerten, darunter Aktien, Rohstoffe, Indizes und Währungen.

- Auf steigende und fallende Kurse spekulieren: Beim CFD-Handel kannst du sowohl auf steigende als auch fallende Kurse spekulieren.

Nachteile des CFD-Handels

- Risiko von Verlusten: Der CFD-Handel birgt das Risiko von Verlusten. Du solltest nur mit Kapital handeln, das du bereit bist zu verlieren.

- Hohe Komplexität: Der CFD-Handel kann für Trader aufgrund der vielen Faktoren, die die Kursentwicklung beeinflussen können, komplex sein.

Es ist wichtig, die Vor- und Nachteile des CFD-Handels abzuwägen und nur mit Kapital zu handeln, das du bereit bist zu verlieren. Mit dem richtigen Wissen, der richtigen Planung und der richtigen Strategie kannst du als Trader erfolgreich sein.

CFD Verbot in den USA

Eine Sonderrolle nimmt die USA beim Thema CFDs ein. Als einen der wenigen Länder gibt es hier ein CFD Verbot. Während andere Hebelinstrumente handelbar sind, ist dies für CFDs nicht möglich.

Begründe wird dies damit das CFDs nicht börslich gehandelt sind. Einige Stimmen behaupten allerdings es liegt an der Bankenlobby in den USA.

In Deutschland kümmert sich der CFD Verband für die Interessen der CFD Broker.

FAQ: Funktionsweise von CFDs, Broker, Hebel und Handel mit CFDs

Was sind CFDs?

CFDs, auch Contracts for Difference genannt, sind Finanzinstrumente. Mit denen du auf die Kursentwicklung von Aktien, Indizes, Rohstoffen oder Währungen spekulieren kannst. Du handelst dabei nicht direkt mit dem Basiswert, sondern schließt einen Vertrag mit einem Broker ab.

Wie funktioniert das CFD-Trading?

Beim CFD-Trading spekulierst du auf die Kursentwicklung des Basiswerts und kannst sowohl auf steigende als auch fallende Kurse setzen. Du benutzt einen Hebel, um mit einem geringeren Kapitaleinsatz größere Positionen am Markt zu eröffnen.

Welche Risiken gibt es beim CFD-Trading?

Beim CFD-Trading besteht das Risiko, Verluste zu erleiden. Durch den Einsatz von Hebeln kannst du potenziell höhere Gewinne erzielen, aber auch größere Verluste erleiden. Es ist wichtig, das Risiko zu verstehen und nur mit Kapital zu handeln, das du bereit bist zu verlieren.

Wie eröffne ich ein CFD-Konto?

Um mit CFDs zu handeln, musst du ein CFD-Konto bei einem Broker eröffnen. Vergleiche die verschiedenen Anbieter. Wähle einen, der deinen Bedürfnissen und Anforderungen entspricht. Bei der Kontoeröffnung musst du einige persönliche Daten angeben und möglicherweise auch einige Dokumente zur Verifizierung hochladen.

Für ein CFD Firmenkonto benötigst du mehr Dokumente.

Auf welche Basiswerte kann ich beim CFD-Handel spekulieren?

Beim CFD-Handel kannst du auf verschiedene Basiswerte spekulieren, darunter Rohstoffe, Indizes, Aktien und Währungen. Jeder Basiswert hat seine eigenen Merkmale und Risiken. Informiere dich über die verschiedenen Basiswerte und wähle diejenigen aus, die deinen Handelsstrategien und Zielen am besten entsprechen.

Wie funktionieren Margen im CFD-Handel?

Beim CFD-Handel musst du eine Margin hinterlegen, um eine Position zu eröffnen. Die Margin ist ein Prozentsatz des Gesamtwerts der Position und dient als Sicherheitsleistung für den Broker. Durch den Einsatz von Margen kannst du mit einem Hebel handeln und größere Positionen kontrollieren.

Welche Risiken birgt der CFD-Handel?

Der CFD-Handel birgt Risiken, da du potenziell dein eingesetztes Kapital verlieren kannst. Es ist wichtig, dass du dich über die Risiken bewusst bist und nur mit Geld handelst, das du bereit bist zu verlieren. Verstehe die Hebelwirkung und die möglichen Auswirkungen von Marktschwankungen auf deine Positionen.

Welche Strategien kann ich beim CFD-Trading anwenden?

Beim CFD-Trading gibt es verschiedene Strategien, die du anwenden kannst, um potenzielle Gewinne zu maximieren. Dazu gehören Trendfolge, Swing-Trading und Scalping. Informiere dich über diese Strategien und finde heraus, welche am besten zu deinem Handelsstil und deinen Zielen passt.

Was sind die Unterschiede zwischen CFDs, ETFs und Futures?

CFDs gehören zu den Derivaten und unterscheiden sich von anderen Finanzinstrumenten wie ETFs und Futures. Im Gegensatz zu ETFs, die den Wert eines Index abbilden, ermöglichen CFDs den Handel mit einem breiteren Spektrum an Basiswerten. Im Gegensatz zu Futures benötigst du bei CFDs keine physische Lieferung des Basiswerts.

Wie funktionieren CFDs auf dem Finanzmarkt?

CFDs ermöglichen es dir, an den Bewegungen des Finanzmarktes teilzunehmen, ohne die tatsächlichen Vermögenswerte zu besitzen. Du spekulierst auf die Kursbewegungen und profitierst von den Differenzen zwischen Eröffnungs- und Schlusskurs. CFDs sind derivative Finanzinstrumente, die auf einem Vertrag zwischen dir und dem Broker basieren.

Was sind die Vor- und Nachteile des CFD-Handels?

Beim CFD-Handel gibt es Vor- und Nachteile. Zu den Vorteilen gehören die Möglichkeit, auf steigende und fallende Kurse zu spekulieren, die Hebelwirkung, die potenziell höhere Gewinne ermöglicht, und die Vielfalt der handelbaren Basiswerte. Zu den Nachteilen gehören das Risiko, Verluste zu erleiden, und die Komplexität des Marktes. Es ist wichtig, diese Vor- und Nachteile abzuwägen, bevor du mit dem CFD-Trading beginnst.

Was ist das Fazit zum CFD-Trading?

CFDs bieten eine Möglichkeit, am Finanzmarkt zu partizipieren und potenzielle Gewinne zu erzielen. Es ist jedoch wichtig, die Risiken zu verstehen und sich über den Markt und die verschiedenen Handelsstrategien zu informieren. Bevor du mit dem CFD-Trading beginnst, solltest du immer nur mit Kapital handeln, das du bereit bist zu verlieren.

Fazit: Was sind CFDs?

CFDs bieten die Möglichkeit, auf die Kursbewegungen einer Vielzahl von Basiswerten zu spekulieren. Aber wie bei jedem Finanzinstrument gibt es auch beim CFD-Handel Risiken. Daher ist es wichtig, nur mit Kapital zu handeln, das du bereit bist zu verlieren.

Mit Hilfe von Riskmanagement kannst du den Faktor Glück reduzieren.

Risikowarnung

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Diese hochspekulativen Finanzderivate können sowohl hohe Gewinne als auch erhebliche Verluste verursachen. Daher ist eine fortlaufende Weiterbildung und das Entwickeln einer soliden Handelsstrategie unerlässlich.

Es ist entscheidend zu verstehen, dass die Hebelwirkung sowohl deinen potenziellen Gewinn als auch deinen Verlust verstärken kann. CFDs sind hochspekulative Instrumente und der Handel von CFDs sollte nur von erfahrenen Anlegern genutzt werden. Aus diesem Grund ist es wichtig, nur mit Kapital zu handeln, das du bereit bist zu verlieren und stets alle Risiken sorgfältig abzuwägen.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.