Money Management ist mehr als nur eine Trading-Strategie. Es ist der Schlüssel zu nachhaltigem Erfolg und Kapitalerhalt.

Durch gezielte Risikokontrolle und kluges Positionssizing kann man finanzielle Fallstricke vermeiden. Dabei ist es essentiell, sowohl Chancen als auch Risiken im Blick zu behalten. Ein durchdachtes Money Management ist die Grundlage, um im Trading langfristig bestehen zu können.

Zusammenfassung des Artikels

| Thema | Beschreibung |

|---|---|

| Was bedeutet Money Management im Trading? | Money Management bezieht sich auf die Kunst, das Kapital im Trading so zu steuern, dass Verluste minimiert und Gewinne maximiert werden. Es ist entscheidend für den Erfolg im Trading. |

| Kernprinzipien für ein solides Moneymanagement | Die Kernprinzipien des Money Managements umfassen Risikomanagement, Kapitalerhalt und Gewinnmaximierung. |

| Essentielle Werkzeuge und Strategien | Stop-Loss und Take-Profit-Orders, Positionsgrößenbestimmung und Risiko-Ertrags-Verhältnis sind wichtige Werkzeuge und Strategien für ein effektives Money Management im Trading. |

| Vermeidbare Fehler: Fallstricke im Money Management | Überhebelung, fehlender Plan und Ignorieren der Trading-Psychologie sind vermeidbare Fehler im Money Management. |

Was bedeutet Money Management im Trading?

💡 Money Management bezeichnet die Kunst, dein Kapital so zu steuern, dass du Verluste minimieren und Gewinne maximieren kannst.

Ein feines Gleichgewicht, das sowohl die Wissenschaft der Zahlen als auch die Kunst der Disziplin umfasst.

Bedeutung Money Management für erfolgreiche Trader

Es hilft dir, auf dem Kurs zu bleiben. Mit dem richtigem Money Management kannst du auch Verluste steuern.

Rolle des Money Managements für unterschiedliche Handelsstrategien

Ob Scalping, das schnelle Trading im Sekunden- bis Minutenbereich, oder Swing Trading, bei dem Positionen über Tage oder Wochen gehalten werden. Ohne solides Money Management, das Risikobewertung, Portfolio-Balance und Handelsdisziplin umfasst, funktioniert keine Handels-Strategie.

Kernprinzipien für ein solides Moneymanagement

Risikomanagement im Trading

Mit dem Handel gehen immer Risiken einher. Entscheidend ist, wie du mit diesen Risiken umgehst.

Hier kommt Risikomanagement ins Spiel. Es ist die Kunst, das Risiko so zu steuern, dass du immer morgen noch handeln kannst, selbst wenn nicht alles nach Plan läuft.

Kapitalerhalt für deine Börsenstrategie

Jeder Trader der langfristig erfolgreich sein will, sollte als erste Maxime „Kapitalerhalt“ haben.

Beim Investieren bzw. aktiven Handel geht es nicht darum jeden Trade im Gewinn zu schließen.

Ziel ist es, strategisch zu handeln, dass das Kapital nicht unnötig gefährdet wird.

Gewinnmaximierung durch Money Management

Gewinnmaximierung heißt, dass wenn sich die Gelegenheit ergibt, die Handelsposition zu erhöhen, um die Gewinne zu steigern, ohne das Risiko unverantwortlich zu erhöhen.

Tabelle: Die Drei Säulen des Money Managements

| Säule | Beschreibung |

|---|---|

| Risikomanagement | Kontrolliere das Risiko, um morgen noch handeln zu können. |

| Kapitalerhalt | Hauptziel ist der Erhalt des Kapitals, nicht jeder Trade muss gewonnen werden. |

| Gewinnmaximierung | Nutze günstige Gelegenheiten voll aus, aber ohne unverantwortliche Risiken. |

Essentielle Werkzeuge und Strategien für effektives Money Management im Trading

Stop-Loss und Take-Profit

Diese beiden Begriffe sind essentiell im Trading und im Money Management.

Ein Stop-Loss ist eine Order, die deinen Verlust begrenzt, wenn der Markt sich gegen dich bewegt.

Der Take-Profit hingegen sichert deine Gewinne, sobald ein bestimmtes Kursziel erreicht ist.

💡Pro Tipp: Keine Handelsposition sollte ohne Stop Loss und Take Profit gesetzt werden.

Beide sind unerlässliche Werkzeuge, um Emotionen aus dem Handel zu nehmen. So werden Entscheidungen klar und kalkuliert getroffen werden, was ein Schlüsselprinzip der Trading-Psychologie ist.

Positionsgrößenbestimmung bei Positionseröffnung

Die Bestimmung der richtigen Positionsgröße ist essenziell, um weder zu viel noch zu wenig Risiko einzugehen.

Hierbei hilft eine simple Regel:

💡Riskiere nicht mehr als einen festgelegten Prozentsatz deines Kapitals in einem einzigen Trade.

Risiko-Ertrags-Verhältnis

Das Risiko-Ertrags-Verhältnis hilft dir zu entscheiden, ob du mit deinem Trade ein vertretbares Risiko hast.

Es ist das Verhältnis zwischen potenziellem Trading-Gewinn im Vergleich zu dem, was du bereit bist zu verlieren.

Das Risiko-Ertrags-Verhältnis beträgt:

CRV = 200 € / 150 € = 1 : 1,33

Das bedeutet:

CRV = 150 € / 200 € = 1 : 1,33

Das bedeutet, dass der Trader für jeden Euro, den er riskiert, potenziell 1,33 Euro verdienen kann.

Prozentsatz des Handelskapitals:

Nehmen wir an, das Handelskapital des Traders beträgt 10.000€. In diesem Trade riskiert er 150€, was 1,5% seines gesamten Handelskapitals entspricht. Dies liegt innerhalb der allgemeinen Empfehlung, nicht mehr als 2% des Kapitals pro Trade zu riskieren.

Fazit: Die essenzielle Rolle des Money Managements für nachhaltiges Trading:

Money Management im Trading ist nicht optional, sondern eine essenzielle Komponente für jeden, der im Trading erfolgreich sein will. Es ermöglicht Tradern, Verluste zu verkraften, ohne aus dem Spiel zu fliegen, und hilft dabei, Gewinne effektiv zu maximieren, ohne übermäßiges Risiko einzugehen. Ein gutes Money Management schützt das Kapital und ermöglicht es Tradern, über längere Zeiträume hinweg konsistent und rentabel zu handeln.

Money Management Tools im Überblick

| Tool | Funktion | Beispiel |

|---|---|---|

| Stop-Loss | Verluste begrenzen | Order bei 95€ setzen, um Verluste zu begrenzen |

| Take-Profit | Gewinne sichern | Order bei 110€ setzen, um Gewinne zu realisieren |

| Positionsgrößenbestimmung | Risiko steuern | 2% des Kapitals pro Trade riskieren |

| Risiko-Ertrags-Verhältnis | Potenziellen Gewinn und Verlust abwägen | 1:3 (1€ Risiko für 3€ potenziellen Gewinn) |

Vermeidbare Fehler: Fallstricke im Money Management

- Überhebelung: Handeln mit geliehenem Kapital, das die Gewinne steigern, aber auch die Verluste drastisch erhöhen kann.

- Fehlender Plan: Ohne soliden Handelsplan navigiert man im Dunkeln und setzt sich unnötigen Risiken aus. Mehr zum Erstellen eines Handelsplans erfährst du im großen Guide Trading Verstehen.

- Ignorieren der Trading-Psychologie: Die Kontrolle der Emotionen und das Bewahren der Rationalität sind Schlüssel zum Erfolg. Mehr dazu in der Trading-Psychologie.

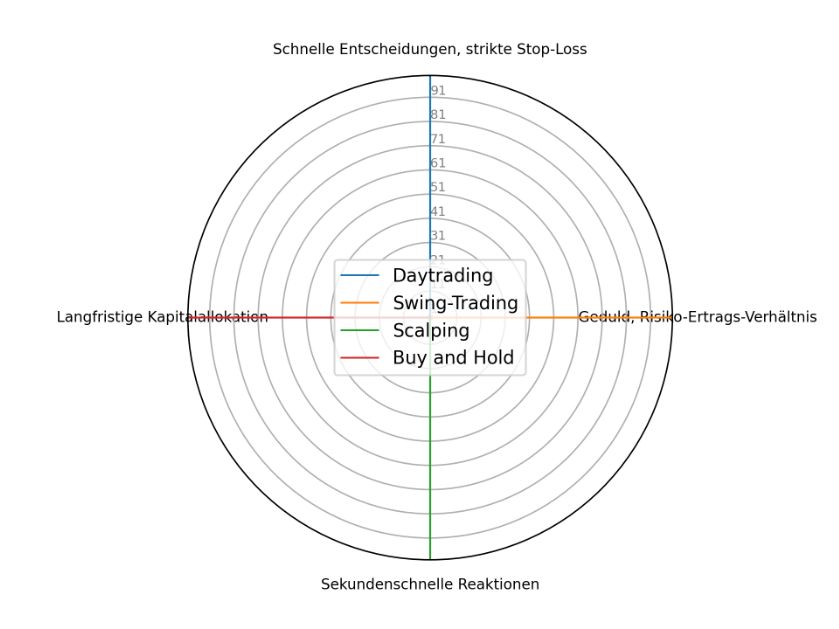

Anpassung des Money Managements an unterschiedliche Handelsstile

Daytrading

Beim Daytrading werden Positionen innerhalb eines Handelstages eröffnet und geschlossen. Hier sind schnelle Entscheidungen und strikte Stop-Loss-Orders das A und O. Es geht darum, kleine, aber konstante Gewinne zu erzielen, und das Kapital muss jeden Tag aufs Neue geschützt werden.

Swing-Trading

Swing-Trader halten Positionen über Tage oder Wochen. Geduld ist hier der Schlüssel, und das Money Management muss auf mögliche längere Drawdown-Perioden ausgerichtet sein. Ein festes Risiko-Ertrags-Verhältnis ist hierbei essenziell.

Scalping

Beim Scalping geht es um extrem kurzfristige Trades. Hier zählt jede Sekunde, und das Money Management muss messerscharf sein. Ein solider Plan zur Positionsgrößenbestimmung ist unerlässlich.

Buy and Hold

Die Buy-and-Hold-Strategie ist eine langfristige Anlagestrategie. Hier ist weniger das tägliche Management, sondern vielmehr die langfristige Kapitalallokation entscheidend. Das Setzen von langfristigen Stop-Loss-Orders kann sinnvoll sein, um vor großen Markteinbrüchen zu schützen.

| Handelsstil | Hauptfokus | Beispiel |

|---|---|---|

| Daytrading | Schnelle Entscheidungen, strikte Stop-Loss | Täglicher Handel mit klaren Zielen |

| Swing-Trading | Geduld, Risiko-Ertrags-Verhältnis | Positionen über Wochen halten |

| Scalping | Sekundenschnelle Reaktionen | Minutentrades |

| Buy and Hold | Langfristige Kapitalallokation | Langfristiges Investieren mit Schutzmechanismen |

- Daytrading: Schnelle Entscheidungen, strikte Stop-Loss-Orders

- Swing-Trading: Geduld, Risiko-Ertrags-Verhältnis

- Scalping: Sekundenschnelle Reaktionen

- Buy and Hold: Langfristige Kapitalallokation

Symbiose von Money Management und Marktanalyse

Fundamentalanalyse

Die Fundamentalanalyse untersucht wirtschaftliche Indikatoren und Unternehmensberichte. Dein Money Management sollte hier flexibel sein, um auf langfristige Trends reagieren zu können, die sich aus der fundamentalen Analyse ergeben.

Technische Analyse

Die Technische Analyse fokussiert sich auf Kurs- und Volumenbewegungen. Stop-Loss und Take-Profit-Orders sollten eng an technische Signale, wie Unterstützungs- und Widerstandslinien, gekoppelt sein.

Sentimentanalyse

Die Sentimentanalyse berücksichtigt die Stimmung der Marktteilnehmer und spielt eine wichtige Rolle im Money Management von Tradern. Das Money Management muss hier flexibel genug sein, um auf plötzliche Stimmungswechsel reagieren zu können.

Volumen-Trading

Beim Volumen-Trading stehen Handelsvolumen und Liquidität im Fokus. Positionsgrößen sollten an das Volumen angepasst werden, um nicht zu große Marktbewegungen zu verursachen.

Integration von Analysemethoden und Money Management

| Analysemethode | Money Management Strategie |

|---|---|

| Fundamentalanalyse | Langfristige Kapitalallokation, flexibles Reagieren |

| Technische Analyse | Stop-Loss und Take-Profit nach technischen Signalen setzen |

| Sentimentanalyse | Flexibel auf Stimmungswechsel reagieren |

| Volumen-Trading | Positionsgrößen an Handelsvolumen anpassen |

Die Auswirkungen von Money Management auf Trading-Erfolg

Ein Trader, nennen wir ihn Thomas, hat stets nur 2% seines Kapitals pro Trade riskiert und konsequente Stop-Loss-Orders gesetzt. Mit diesem Trading Ansatz konnte er über Jahre hinweg stetige Gewinne erzielen, auch wenn einige Trades nicht für ihn liefen.

Im Gegensatz dazu hat Stefan, eine anderer Trader, keine festen Regeln für sein Risikomanagement festgelegt. Er hat in einem euphorischen Markt viel zu große Positionen eröffnet und ist letztendlich hart gelandet, als der Markt drehte bzw. gegen ihn lief.

Tabelle: Fallstudien – Auswirkungen des Money Managements

| Fallbeispiel | Money Management | Ergebnis |

|---|---|---|

| Thomas | Strikte Regeln, nur 2% Risiko pro Trade | Stetige Gewinne über Jahre |

| Stefan | Keine klaren Regeln, zu hohe Risiken | Großer Verlust durch Marktumkehr |

Dank des stringenten Money Managements konnte Thomas langfristige Stabilität sichern und die Kontrolle über sein Trading-Kapital behalten.

Konkretes Money Management Beispiel: CFD-Trade im DAX40

- Ausgangssituation:

- Der DAX steht bei 15.000 Punkten.

- Der Trader entscheidet, einen CFD zu kaufen (also auf steigende Kurse zu setzen), wobei er 1€ pro Punkt verdient oder verliert.

- Take-Profit-Order:

- Der Trader setzt einen Take-Profit bei 15,200 Punkten.

- Dies bedeutet, dass, wenn der DAX auf 15,200 Punkte steigt, der CFD automatisch verkauft wird und der Trader seine Gewinne sichert.

- Potenzieller Gewinn in diesem Fall: (15,200 – 15,000) Punkte * 1€/Punkt = 200€.

- Stop-Loss-Order:

- Der Trader setzt einen Stop-Loss bei 14,850 Punkten.

- Dies bedeutet, dass, wenn der DAX auf 14,850 Punkte fällt, der CFD automatisch verkauft wird und der Trader seine Verluste begrenzt.

- Potenzieller Verlust in diesem Fall: (15,000 – 14,850) Punkte * 1€/Punkt = 150€.

- Money Management:

- Bevor der Trader diesen CFD kauft, hat er entschieden, dass er maximal 5% seines Handelskapitals von 10,000€ riskieren will.

- Das bedeutet, er ist bereit, maximal 500€ (5% von 10,000€) bei diesem Trade zu riskieren.

- In diesem Fall liegt sein Risiko bei 150€, was 1,5% seines Handelskapitals entspricht – er bleibt also innerhalb seiner Risikogrenzen.

Hier nochmal als Tabelle:

| Parameter | Wert |

|---|---|

| Startpunkt DAX | 15,000 Punkte |

| Position | Kaufen |

| Einsatz pro Punkt | 1€ |

| Take-Profit | 15,200 Punkte |

| Potenzieller Gewinn | 200€ |

| Stop-Loss | 14,850 Punkte |

| Potenzieller Verlust | 150€ |

| Handelskapital | 10,000€ |

| Max. Risiko | 500€ (5% von Kapital) |

| Tatsächliches Risiko | 150€ (1,5% von Kapital) |

Beachte, dass dieser Trade und die Zahlen hier nur als Beispiel dienen und das Trading immer Risiken birgt. CFDs sind besonders risikoreich und können schnell zu erheblichen Verlusten führen. Deshalb ist es entscheidend, dass Trader stets eine fundierte Entscheidung treffen und ein solides Money Management praktizieren.

Weiterführende Strategien im Money Management

Value Investing Ansatz

Beim Value Investing geht es darum, unterbewertete Aktien zu finden und sie langfristig zu halten. Das Money Management hier ist geprägt von Geduld und einer gründlichen fundamentalen Analyse, um die wirklich wertvollen Unternehmen herauszufiltern.

Momentum Trading Management

Momentum-Trading basiert auf der Idee, dass sich Aktienkurse in einer bestimmten Richtung fortbewegen werden, sobald sie einmal in Bewegung gesetzt wurden. Das Money Management muss hier flexibel und reaktionsstark sein, um Trends frühzeitig zu erkennen und davon zu profitieren.

Pullback Trading Management

Beim Pullback Trading werden Korrekturen in einem bestehenden Trend zum Einstieg genutzt. Ein gutes Money Management beinhaltet hier das Setzen von klaren Stop-Loss-Orders und das Identifizieren des optimalen Zeitpunkts für den Einstieg.

Konzept für fortgeschrittenes Money Management

| Ansatz | Schlüsselelemente des Money Managements |

|---|---|

| Value Investing | Langfristige Perspektive, gründliche Fundamentalanalyse |

| Momentum Trading | Flexibilität, frühzeitige Trenderkennung |

| Pullback Trading | Klare Stop-Loss-Orders, Timing des Einstiegs |

Top 10 Tipps für erfolgreiches Money Management im Trading

hier nochmal zusammengefasst.

- Trading Plan erstellen:

- Entwickle einen umfassenden Plan, der deine Handelsziele, Risikotoleranz und bevorzugten Handelsstrategien festlegt.

- Risiko Management:

- Setze Risikomanagement-Techniken um, um dein Handelskapital zu schützen und Verluste zu minimieren. Dazu gehört das Setzen von Stop-Loss-Orders, die Verwendung einer angemessenen Positionsgröße und das Aufrechterhalten eines Risiko-Ertrags-Verhältnisses.

- Positionssizing:

- Bestimme die angemessene Größe deiner Trades basierend auf der Größe deines Kontos und deiner Risikotoleranz. Dies hilft, das Risiko zu kontrollieren und die Rendite zu maximieren.

- Stop-Loss Orders verwenden:

- Setze Stop-Loss-Orders, um einen Trade automatisch zu schließen, wenn er ein vorher festgelegtes Verlustniveau erreicht. Dies hilft, deine Verluste zu begrenzen und dein Handelskapital zu schützen.

- Risiko-Ertrags-Verhältnis festlegen:

- Etabliere ein Risiko-Ertrags-Verhältnis für deine Trades, wobei das potenzielle Profitziel höher sein sollte als der potenzielle Verlust. Dies stellt sicher, dass deine Gewinne auf lange Sicht deine Verluste überwiegen.

- Portfolio diversifizieren:

- Diversifiziere dein Handelsportfolio, indem du in verschiedene Vermögenswerte, Märkte und Handelsstrategien investierst. Dies hilft, das Risiko zu streuen und die potenzielle Rendite zu erhöhen.

- Hebelmanagement:

- Sei vorsichtig beim Einsatz von Hebeln, da sie sowohl Gewinne als auch Verluste verstärken können. Nutze den Hebel verantwortungsbewusst und im Rahmen deiner Risikotoleranz.

- Emotionen kontrollieren:

- Halte Emotionen in Schach und vermeide impulsives Handeln. Halte dich an deinen Handelsplan und bewahre Disziplin in deinen Handelsaktivitäten.

- Kontinuierliches Lernen:

- Bleibe informiert über Marktentwicklungen, neue Handelsstrategien und Risikomanagementtechniken. Dies hilft dir, deinen Handelsplan anzupassen und deine Handelsleistung im Laufe der Zeit zu verbessern.

- Überwachen und Überprüfen:

- Überprüfe regelmäßig deine Handelsleistung und passe deine Strategien bei Bedarf an. Dies hilft dir, Verbesserungsbereiche zu identifizieren und deinen Handelsplan zu verfeinern.

Häufig gestellte Fragen zum Money Management im Trading

Warum ist Money Management so wichtig im Trading?

Money Management ist das Rückgrat eines jeden erfolgreichen Trading-Plans. Es hilft, das Risiko zu kontrollieren und das Kapital zu schützen, damit du langfristig im Spiel bleibst.

Wie viel meines Kapitals sollte ich pro Trade riskieren?

Eine häufige Regel ist, nicht mehr als 1-2% des gesamten Handelskapitals für einen einzigen Trade zu riskieren. Aber das kann variieren, abhängig von deiner Risikobereitschaft.

Was ist ein gutes Risiko-Ertrags-Verhältnis?

Ein häufig empfohlenes Risiko-Ertrags-Verhältnis liegt bei mindestens 1:2, d.h. für jeden riskierten Euro sollten 2 Euro potenzieller Gewinn stehen.

Sollte ich Stop-Loss-Orders verwenden?

Ja, Stop-Loss-Orders sind ein wesentliches Tool im Risikomanagement. Sie legen fest, bei welchem Verlust ein Trade automatisch geschlossen wird, um größere Verluste zu vermeiden.

Wie kann ich meine Emotionen beim Trading kontrollieren?

Ein solides Money Management, zusammen mit klaren Trading-Plänen und Strategien, kann dazu beitragen, Emotionen aus dem Trading-Prozess zu nehmen und Entscheidungen auf Basis von Logik und Daten zu treffen.

Fazit: Die essenzielle Rolle des Money Managements für nachhaltiges Trading

- Money Management ist essentiell, um das Handelskapital zu schützen und Verluste zu minimieren.

- Die Integration verschiedener Analysemethoden in das Money Management ist für eine umfassende Handelsstrategie unerlässlich.

- Es gibt verschiedene Handelsstile, und für jeden davon muss das Money Management angepasst werden.

Die Bedeutung des Money Managements für nachhaltiges Trading

Ohne solides Money Management ist nachhaltiges Trading nahezu unmöglich. Es ist das, was dich in guten, aber vor allem in schlechten Zeiten im Spiel hält. Es ist die Kunst, nicht alles auf eine Karte zu setzen, sondern klug und bedacht zu handeln.

Ermutigung, verschiedene Strategien zu erkunden

Keine Strategie ist universell. Ob es die langfristige Perspektive des Value Investing ist, die dynamische Welt des DAX-Trading oder das schnelle und aufregende Breakout-Trading – es lohnt sich, verschiedene Herangehensweisen zu erkunden und zu lernen, welche am besten zu dir und deinem Lebensstil passt.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.