Key Facts Tabelle

| Punkt | Beschreibung |

|---|---|

| Broker Typ | STP (Straight Through Processing) |

| Geschäftsmodell | Kein Dealing Desk |

| Vorteile | Genauere Preisnotierungen, Handel während Nachrichtenveröffentlichungen, niedrigere Transaktionskosten |

| Nachteile | Höhere Spreads, langsamere Orderausführung, höhere Wahrscheinlichkeit für Slippage |

| Geeignet für | Retail Trader, News Trader |

| Lizenzkosten (Beispiel) | z.B. in Zypern: 150.000 EUR für STP, 750.000 EUR für Market Maker |

Einleitung STP Broker

Du hast dich gefragt, was ein STP-Broker ist und warum er für deinen Forex- und CFD-Handel wichtig sein könnte? Dann bist du hier genau richtig.

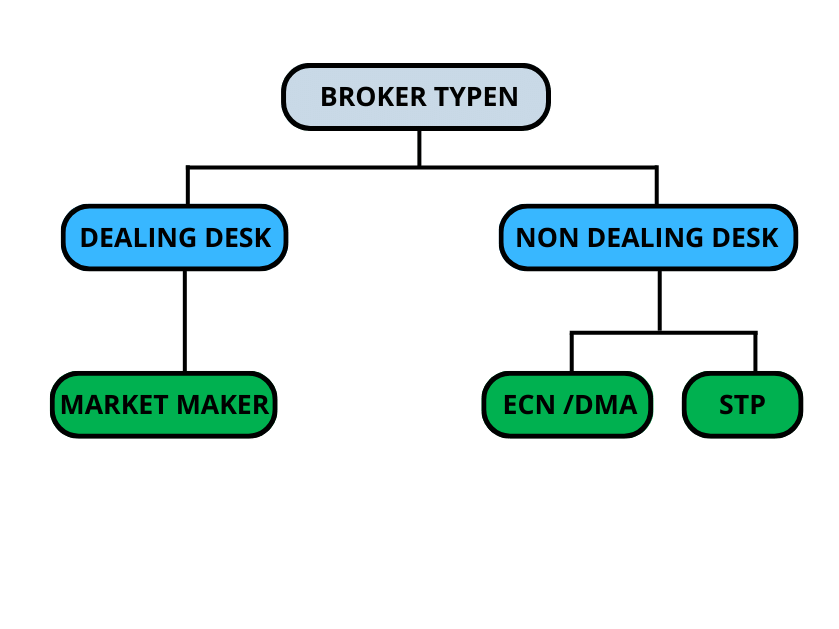

Wir schauen uns an, was einen STP-Broker ausmacht, welche Vorteile und Nachteile er bietet, und wie er sich von anderen Broker-Typen wie ECN Brokern und Market Makern unterscheidet.

Was ist ein STP-Broker?

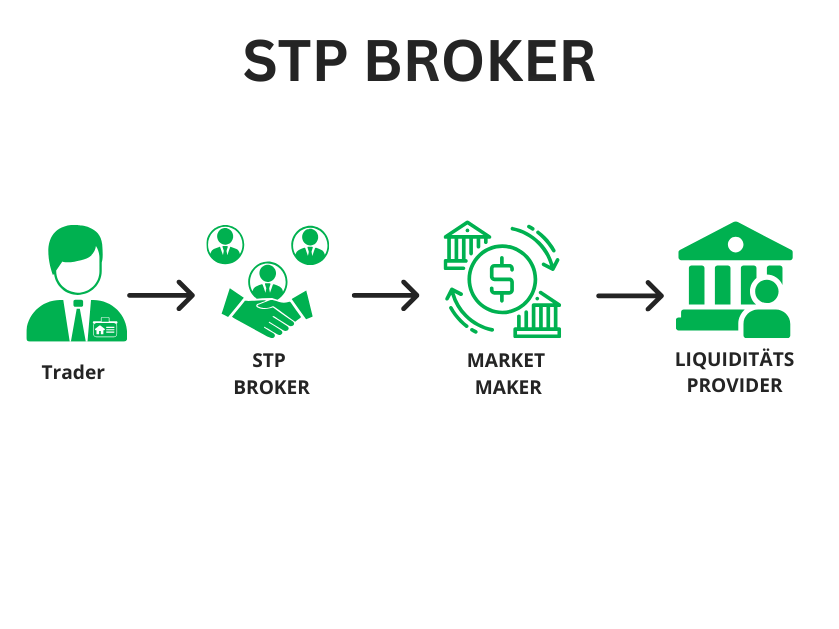

Ein STP-Broker ist ein Forex-Brokerage-Unternehmen, das institutionellen Tradern Großhandels-Forex-Dienstleistungen anbietet. Dabei kommt die STP-Technologie zum Einsatz, die keinen Dealing Desk erfordert. Alle Aufträge werden direkt an die Liquiditätsanbieter des Brokers weitergeleitet. Diese können Hedgefonds, große Banken und Investoren sein, die als Gegenparteien für jeden Trade fungieren.

Was bedeutet STP genau?

STP steht für Straight Through Processing. Bei diesem Brokerage-Modell werden Handelsaufträge direkt an Liquiditätsprovider weitergeleitet, beispielsweise Banken oder Interbank-Austauschhäuser. STP-Broker sind eine Art NDD (No Dealing Desk) Broker, was bedeutet, dass sie keinen Dealing Desk zur Auftragsabwicklung verwenden. Stattdessen bieten sie schnelle Verarbeitungszeiten und genaue Kurse, während sie kleine Losgrößen zulassen. Das macht sie zu einer guten Wahl für Privatanleger.

STP Broker leiten Handelsaufträge direkt an den Markt weiter und nutzen dabei die Straight Through Processing-Technologie. Sie folgen einem NDD-Modell (Non Dealing Desk) und aggregieren Kauf- und Verkaufspreise von mehreren Liquiditätsanbietern, wobei sie einen geringfügigen Aufschlag hinzufügen. Der Trader platziert dann seinen Auftrag, und das Brokerhaus leitet ihn an einen seiner zahlreichen Liquiditätsanbieter weiter, wobei es die Gewinne aus der winzigen Differenz im Spread behält.

Vorteile eines STP-Brokers

- Bessere Kursstellung: Da Trades direkt an den Markt weitergeleitet werden, erhalten Trader immer die besten Kurse.

- Keine Re-Quotes: Der Preis, zu dem ein Trader eine Währung kaufen oder verkaufen möchte, ist der Preis, zu dem der Trade ausgeführt wird.

- Kein Interessenkonflikt: STP-Broker leiten alle Kundenorders direkt an den Liquiditätsprovider weiter, sodass generell keine Einmischung vom Broker erfolgt.

Nachteile eines STP-Brokers

- Höhere Spreads: Im Vergleich zu Market Makern oder Dealing Desk Brokern können die Spreads höher sein.

- Langsamere Orderausführung und Slippage: Da der Broker sicherstellt, seine Trades und Order zuerst beim auszuführen, kann es zu Verzögerungen kommen.

- Keine garantierten Stop-Losses: In volatilen Marktbedingungen wird deine Stop-Loss-Order möglicherweise nicht zum exakt festgelegten Preis ausgeführt.

STP-Broker und DMA: Ein kurzer Exkurs

Während nicht alle STP-Broker DMA (Direct Market Access) anbieten, bieten einige dies an. Typischerweise stellen Broker DMA-Handelskonten nur institutionellen und Premium-Kunden zur Verfügung. Daher musst du möglicherweise eine erhebliche Summe einzahlen, um an Bord zu kommen.

STP-Broker, ECN und Market Maker: Was ist der Unterschied?

STP Broker im CFD-Handel

Im CFD-Handel spielen STP-Broker eine besondere Rolle. Sie sind eine Art von No Dealing Desk (NDD) Brokerage, was bedeutet, dass sie keinen Dealing Desk verwenden, um Transaktionen abzuschließen. Die STP-Technologie ermöglicht schnelle Verarbeitungszeiten und genaue Kurse. Bei STP-Brokern ist jedoch das Risiko einer langsameren Orderausführung und einer höheren Slippage-Wahrscheinlichkeit vorhanden. Dies liegt daran, dass der Broker zuerst seine passende Order mit dem Liquiditätsanbieter „einschließt“ und dann deinen Auftrag ausführt.

💡Wichtig: Die meisten STP-Broker im CFD Handel leiten den Flow (also die Orders) an einen Market Maker weiter. Sie agieren als Vermittler und nicht als Market Maker.

ECN Broker

Ein ECN-Broker bietet einen elektronischen Kommunikationsnetzwerk, das direkten Zugang zu anderen Marktteilnehmern ermöglicht. Sie bieten Transparenz und tiefe Liquidität, aber die Kosten sind oft höher im Vergleich zu traditionellen Börsen. ECN-Broker berechnen in der Regel eine feste Provision pro Trade und sind nicht auf Spreads angewiesen, um Profit zu machen.

In der Regel fallen Kommissionen beim Forex Trading an.

Market Maker

Ein Market Maker agiert als Gegenpartei zu deinen Trades. Die Aufgabe ist es Liquidität zu liefern, du erhälst so immer einen Kurs und der Market Maker nimmt deinen Trades dir ab.

Lizenzkosten: STP vs. Market Maker

Die Kosten für eine STP-Lizenz in Europa variieren je nach spezifischer Rechtsordnung. Zum Beispiel kostet eine STP-Lizenz in Zypern €150.000, während eine Market Maker-Lizenz €750.000 kostet. In Lettland sind die Kosten für eine STP-Lizenz €125.000, während eine Market Maker-Lizenz €730.000 kostet.

FAQs

Was ist ein STP Handelskonto?

Ein STP Konto ist ein Handelskonto bei einem STP-Broker, bei dem die Trades direkt an Liquiditätsanbieter weitergeleitet werden, z.B. einen anderen Market Maker.

Welcher Broker ist kein Market Maker?

Ein STP- oder ECN-Broker ist in der Regel kein Market Maker, da diese Broker-Typen die Aufträge direkt an den Markt weiterleiten.

Ist mein Geld bei einem STP-Broker sicher?

Die Sicherheit deines Geldes hängt von verschiedenen Faktoren ab, einschließlich der Regulierung des Brokers und der Art der Schutzmechanismen, die er bietet. Broker in Europa unterliegen unterschiedlichen Einlagensicherungen.

Was verdient ein STP-Broker im Monat?

Das Einkommen eines STP-Brokers variiert und hängt von Faktoren wie Handelsvolumen, Anzahl der aktiven Kunden und der Gebührenstruktur ab.

Fazit

STP-Broker, ECN-Broker und Market Maker haben alle ihre eigenen Vor- und Nachteile. Die Wahl hängt von deinen spezifischen Bedürfnissen und deiner Handelsstrategie ab.

STP-Broker sind oft die bevorzugte Wahl aufgrund ihrer schnellen und genauen Handelsabwicklung, während ECN-Broker für ihre Transparenz und Liquidität geschätzt werden. Market Maker spielen eine wichtige Rolle bei der Bereitstellung von Liquidität und unterliegen strengen Vorschriften, die faire Handelspraktiken sicherstellen..

Sie sind eine gute Wahl für Trader, die Wert auf Geschwindigkeit und Genauigkeit legen, aber es ist wichtig, die potenziellen Nachteile zu berücksichtigen.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.