Emerging Markets ohne China sind aufstrebende Schwellenländer. Sie sind für Investoren sehr interessant. Länder wie China, Indien oder Brasilien versprechen hohes Wachstum. Doch die Abhängigkeit vom chinesischen Markt ist riskant. Ist es sinnvoll, auf Emerging Markets ohne China zu setzen?

Begriffserklärung: Was sind Emerging Markets?

Als Emerging Markets werden die aufstrebenden Volkswirtschaften in Schwellenländern bezeichnet. Dazu gehören:

- Länder in Lateinamerika wie Brasilien, Mexiko oder Argentinien

- Asiatische Länder wie China, Indien, Indonesien, Vietnam

- Länder im Nahen Osten und Afrika wie Südafrika, Saudi Arabien oder die Türkei

Emerging Markets zeichnen sich durch hohes Wirtschaftswachstum und eine wachsende Mittelschicht aus. Gleichzeitig sind diese Länder aber auch durch politische und wirtschaftliche Instabilität gekennzeichnet.

Die Abkürzung BRIC steht für die vier bedeutendsten Emerging Markets Brasilien, Russland, Indien und China. Mittlerweile hat sich die Gruppe um Südafrika zur BRICS erweitert.

Ab dem 01.01.2024 werden 6 weitere Länder hinzukommen, dazu zählen: Argentinien, Ägypten, Iran, Saudi-Arabien und die Vereinigten Arabischen Emirate.

Die Volkswirtschaften der Emerging Markets entwickeln sich sehr dynamisch und schnell. Das Wirtschaftswachstum liegt deutlich über dem der Industrienationen. Allerdings sind Emerging Markets auch anfälliger für Wirtschaftskrisen und politische Instabilität.

Für Anleger sind Emerging Markets daher eine attraktive, aber auch risikoreichere Anlageklasse. Die hohen Wachstumschancen gehen mit erhöhter Volatilität einher. Ein sinnvolles Risikomanagement ist bei Investments in Schwellenländer daher besonders wichtig.

Chinas Dominanz bei Emerging Markets

China ist der mit Abstand größte und wichtigste Emerging Market:

- China macht rund 30% der Wirtschaftsleistung aller Emerging Markets aus

- Die chinesische Wirtschaft ist größer als die aller anderen Emerging Markets zusammen

- China steht für über 50% des Wachstums der Emerging Markets

Diese Dominanz Chinas hat sich in den letzten 20 Jahren stark verstärkt. Im Jahr 2000 betrug der Anteil Chinas am BIP der Emerging Markets nur etwa 15%.

Die starken Wachstumsaussichten und die Größe des chinesischen Marktes machen das Land für Investoren sehr attraktiv. China ist inzwischen die zweitgrößte Volkswirtschaft der Welt und dürfte langfristig auch die USA überholen.

Gleichzeitig besteht aber die Gefahr einer Abhängigkeit vom chinesischen Markt. Krisen in China können so leicht auf andere Emerging Markets überschwappen.

Warum ist China so dominant?

China ist aus mehreren Gründen zum mit Abstand wichtigsten Emerging Market aufgestiegen:

- Hohe Bevölkerung: Mit 1,4 Milliarden Menschen ist China das bevölkerungsreichste Land der Welt. Dies sorgt für einen riesigen Binnenmarkt.

- Rasantes Wirtschaftswachstum: In den letzten 30 Jahren ist Chinas Wirtschaft im Durchschnitt um rund 10% pro Jahr gewachsen.

- Exportstärke: China ist die Exportnation Nummer 1 und „Werkbank der Welt“.

- Großer Rohstoffhunger: Der Wachstumshunger nach Rohstoffen ist in China riesig. China ist z.B. der größte Ölimporteur.

- Aufstieg zur Hightech-Nation: China entwickelt sich vom Billiglohnland zur Hightech-Nation mit eigenen Global Playern wie Huawei, Alibaba etc.

- Politische Stabilität: Trotz Einparteienherrschaft ist China politisch relativ stabil. Dies schafft Planungssicherheit für Unternehmen.

Diese Faktoren haben dazu geführt, dass China die anderen Emerging Markets immer weiter abgehängt hat. Die chinesische Wirtschaft ist heute größer als die aller anderen Emerging Markets zusammen.

Risiken der China-Abhängigkeit

Die Megadominanz Chinas birgt für Anleger aber auch Risiken:

- Hohe Abhängigkeit von der konjunkturellen Entwicklung Chinas

- Chinesische Krise kann auf andere Emerging Markets überschwappen

- Klumpenrisiko China im Portfolio durch hohe Indexgewichtung

- Marktverzerrungen durch chinesische Kapitalexporte und Importrestriktionen

- Politische und wirtschaftliche Abhängigkeit von China für andere Emerging Markets

Investoren sind daher gut beraten, die Risiken der China-Dominanz im Auge zu behalten und gegebenenfalls zu streuen.

Emerging Markets ohne China – Alternativen für mehr Diversifikation

Angesichts der Dominanz Chinas stellt sich für Anleger die Frage: Lohnt sich ein Investment in Emerging Markets auch ohne China?

Investoren setzen oft auf Emerging Markets ETFs, um von der Entwicklung der aufstrebenden Volkswirtschaften zu profitieren. Die gängigsten Indizes wie der MSCI Emerging Markets enthalten aber einen sehr hohen China-Anteil von über 30 Prozent.

Wer das Klumpenrisiko China verringern möchte, kann auf folgende Alternativen setzen:

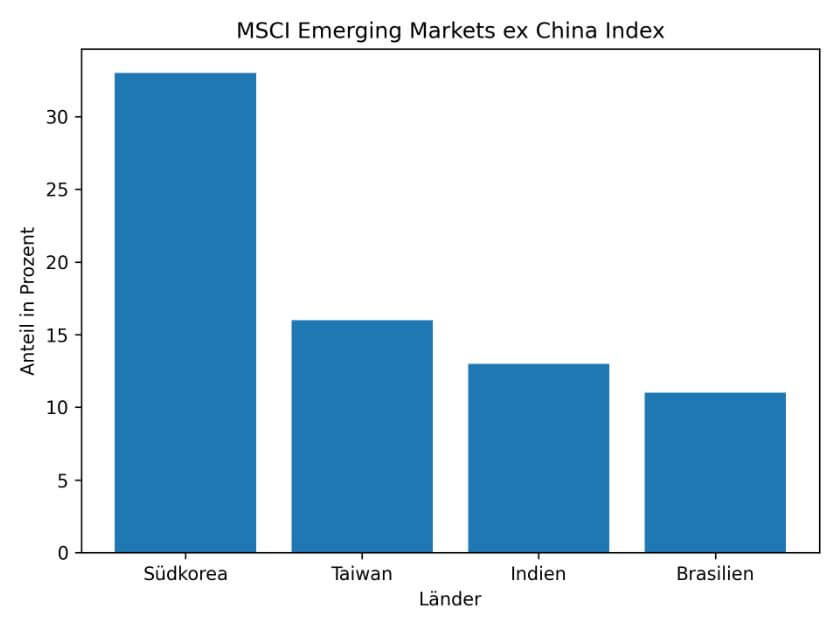

MSCI Emerging Markets ex China Index

Dieser Index bildet Emerging Markets ohne China ab. Die größten Länder sind:

| Land | Anteil in Prozent |

|---|---|

| Südkorea | 33 |

| Taiwan | 16 |

| Indien | 13 |

| Brasilien | 11 |

Für diesen Index gibt es auch Emerging Markets ETFs, z.B. von Lyxor oder Amundi.

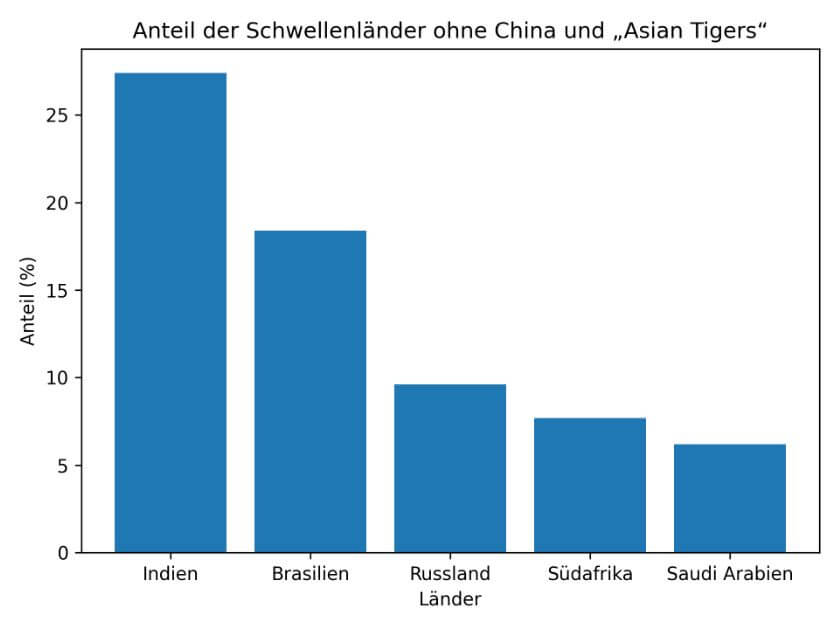

Schwellenländer ohne China und „Asian Tigers“

Eine weitere Option ist die Investition in Emerging Markets ohne China und Südkorea/Taiwan.

Diese sogenannten „Asian Tigers“ haben sich bereits zu entwickelten Industrienationen gemausert. Eine klassische Emerging Market Story ist dort nicht mehr zu finden.

Ein entsprechender ETF ist z.B. der Lyxor MSCI Emerging Markets ex China UCITS. Mit diesem werden Emerging Markets ohne China und die „Asian Tigers“ abgedeckt:

| Land | Anteil |

|---|---|

| Indien | 27,4% |

| Brasilien | 18,4% |

| Russland | 9,6% |

| Südafrika | 7,7% |

| Saudi Arabien | 6,2% |

(Quelle: Lyxor, Stand Okt. 2022)

Fokus auf einzelne Emerging Markets

Anleger können auch gezielt auf einzelne Emerging Markets setzen, um die Abhängigkeit von China zu reduzieren. Interessante Kandidaten sind beispielsweise:

- Indien als bevölkerungsreichste Demokratie mit starkem IT-Sektor

- Brasilien als führende Volkswirtschaft Lateinamerikas mit Rohstoffreichtum

- Vietnam als aufstrebender Tiger in Südostasien

Mit single-country ETFs lassen sich diese Emerging Markets gezielt ins Portfolio holen.

Aktiv gemanagte Emerging Markets Fonds

Aktiv gemanagte Fonds ermöglichen es Fondsmanagern, selbst über die Ländergewichtung zu entscheiden. So kann der China-Anteil reduziert und stärker in andere aussichtsreiche Emerging Markets investiert werden.

Allerdings fallen bei aktiv gemanagten Fonds höhere Gebühren an. Und nicht jeder Fondsmanager schlägt langfristig den breiten Index.

Direktinvestment in Schwellenländer-Aktien

Fortgeschrittene Investoren können auch direkt in Unternehmen aus Emerging Markets ohne China investieren.

Dies erfordert allerdings deutlich mehr Rechercheaufwand und Marktkenntnis. Die Titelauswahl und das Risikomanagement liegen beim Anleger selbst.

Chancen und Risiken von Emerging Markets ohne China

Ein Investment in Emerging Markets ohne China oder mit geringerer China-Abhängigkeit hat Vor- und Nachteile:

Chancen:

- Geringere Abhängigkeit von China

- Mehr Diversifikation im Portfolio

- Partizipation an Wachstumsmärkten außerhalb Chinas

- Schutz vor einer „harten Landung“ der chinesischen Wirtschaft

- Bessere Risikostreuung und Vermeidung von Klumpenrisiken

- Nutzung unterschiedlicher Wachstumsprofile

Risiken:

- Verzicht auf hohes Wachstumspotenzial Chinas

- Chinakrise kann trotzdem auf andere Länder ausstrahlen

- Hohe Volatilität der Emerging Markets

- Politische und wirtschaftliche Instabilität

- Intransparente Märkte mit hohen Risiken

- Währungsrisiken durch schwache Währungen

Anleger sollten also gut abwägen, ob sich für sie eine Reduzierung des China-Anteils lohnt oder nicht. Eine sinnvolle Beimischung von Emerging Markets ohne China kann die Diversifikation und das Risikomanagement verbessern.

Gleichzeitig sollte der China-Anteil aber nicht zu gering ausfallen. Denn China wird auf absehbare Zeit der wichtigste Wachstumsmotor unter den Emerging Markets bleiben.

Auswirkungen einer China-Krise auf andere Emerging Markets

Was passiert, wenn China in eine Krise gerät? Wie stark wären andere Emerging Markets davon betroffen? Hier einige Szenarien:

Harte Landung der chinesischen Wirtschaft

Eine harte Landung Chinas mit stark sinkenden Wachstumsraten hätte starke Auswirkungen auf andere Emerging Markets:

- Exporteinbrüche für rohstoffexportierende Länder

- Weniger chinesische Direktinvestitionen und Kredite

- Abwertungsdruck für Währungen

- Flucht in sichere Anlagen wie US-Dollar

- Schwächere globale Rohstoffnachfrage

Besonders stark betroffen wären rohstoffexportierende Länder wie Brasilien, Russland und Südafrika sowie Nachbarländer wie Vietnam.

Immobilienkrise und Bankenkrise

Kommt es zu einer Immobilienkrise oder Bankenkrise in China, hätte dies ebenfalls globale Folgen:

- Geringere Nachfrage nach Rohstoffen

- Weniger Handel mit Investitionsgütern und Luxusprodukten

- Belastung für globales Bankensystem über Ansteckungseffekt

- Abwertungsdruck für Emerging Markets Währungen

- Kapitalabflüsse aus Schwellenländern in sichere Häfen

Länder mit engen Wirtschaftsbeziehungen zu China wären hier besonders gefährdet.

Politische Krise und Instabilität

Auch politische Krisen oder soziale Unruhen in China würden auf andere Emerging Markets ausstrahlen:

- Flucht in sichere Anlagen wie US-Dollar oder Gold

- Kapitalabflüsse aus riskanteren Emerging Markets

- Unterbrechung von Lieferketten

- Einbruch beim Handel mit China sowie der globalen Nachfrage

- Abwertungsdruck auf Währungen von Schwellenländern

Am stärksten betroffen dürften auch hier exportorientierte Rohstoffländer sowie asiatische Nachbarn Chinas sein.

Eine diversifizierte Aufstellung mit Investments jenseits von China kann also helfen, die Folgen chinesischer Krisen abzufedern.

Fazit: Sinnvolle Ergänzung, aber keine Alternative zu China

Ein Investment in Emerging Markets ohne China kann eine sinnvolle Ergänzung sein:

- Das Klumpenrisiko China lässt sich reduzieren

- Chancen außerhalb Chinas können genutzt werden

- Mehr Diversifikation und geringere Abhängigkeit von China

- Abschwächen der China-Dominanz im Portfolio

Gleichzeitig ist ein vollständiger Verzicht auf China langfristig kaum sinnvoll. China ist und bleibt der wichtigste Wachstumsmarkt unter den Emerging Markets.

Anleger sollten also einen guten Mix finden aus China-Investments einerseits und Emerging Markets ohne China andererseits. Ein moderater China-Anteil von beispielsweise 10 bis 20 Prozent im Portfolio erscheint sinnvoll.

Je nach Risikoneigung und Einschätzung der weiteren chinesischen Entwicklung kann der Anteil aber angepasst werden. Emerging Markets ohne China bieten hierfür gute Diversifikationsmöglichkeiten.

Empfehlungen für die Aufteilung eines Emerging Markets Portfolios

Auf Basis der Chancen und Risiken lassen sich folgende Grundsätze für die Aufteilung eines Emerging Markets Portfolios ableiten:

- China-Anteil von 10 bis 30 Prozent je nach Risikoneigung

- Ergänzung um Emerging Markets ohne China zur Risikostreuung

- Fokus auf aussichtsreiche Wachstumsmärkte wie Indien, Brasilien, Vietnam etc.

- Beimischung von „Asian Tigers“ wie Südkorea und Taiwan

- Breite Streuung über einzelne Länder und Sektoren

- Aktive Ländergewichtung statt starrer Indexabbildung

- Regelmäßige Anpassung der Allokation

In der folgenden Tabelle finden sich exemplarische Portfolioaufteilungen für eine konservative und eine offensive Ausrichtung:

Konservatives Emerging Markets Portfolio:

| Land/Region | Gewichtung |

|---|---|

| China | 10% |

| Indien | 15% |

| Brasilien | 10% |

| Vietnam | 5% |

| Russland | 10% |

| Südafrika | 5% |

| Südkorea | 10% |

| Taiwan | 5% |

| Andere | 30% |

Offensives Emerging Markets Portfolio:

| Land/Region | Gewichtung |

|---|---|

| China | 30% |

| Indien | 20% |

| Brasilien | 15% |

| Vietnam | 5% |

| Russland | 10% |

| Südafrika | 5% |

| Andere | 15% |

Wichtige Risikowarnung:

Wir möchten sicherstellen, dass du dich der Risiken bewusst bist, die mit diesen Investmentportfolios verbunden sind. Denk dran, dass jede Art von Investition Chancen bieten, aber auch Risiken bergen kann. Die Wertentwicklung in den aufgeführten Ländern/Regionen kann stark variieren und unterliegt verschiedenen Faktoren wie politischer Instabilität, wirtschaftlichen Veränderungen und Währungsschwankungen.

Die Gewichtungen in den Portfolios können dazu führen, dass deine Anlagen in bestimmten Ländern stark konzentriert sind, was die Auswirkungen von negativen Ereignissen verstärken könnte. Denk daran, dass historische Leistungen keine Garantie für zukünftige Ergebnisse sind.

Bevor du dich für eines dieser Portfolios entscheidest, solltest du unbedingt eine umfassende Recherche durchführen und gegebenenfalls professionelle finanzielle Beratung einholen, um sicherzustellen, dass deine Investmententscheidungen zu deinen finanziellen Zielen und deiner Risikobereitschaft passen.

Investieren birgt immer Unsicherheiten, sei also vorsichtig und informiert, bevor du deine Entscheidung triffst.

Die finale Zusammensetzung hängt von der Risikoneigung, Markteinschätzung und Investmentstrategie des Anlegers ab. Eine breite Streuung und Diversifikation über Länder, Regionen und Sektoren bleibt dabei essenziell.

Interessante Emerging Markets abseits von China im Überblick

Schauen wir uns einige vielversprechende Kandidaten für Emerging Markets Investments jenseits von China näher an:

Indien

Indien ist ein enormer Wachstumsmarkt mit dem Potenzial, China mittelfristig als bevölkerungsreichstes Land abzulösen. Vorteile sind:

- Große und junge Bevölkerung als Absatzmarkt

- Starke IT- und Pharmaindustrie („Apotheke der Welt“)

- Viele englischsprachige und gut ausgebildete Fachkräfte

- Demokratisches System mit Rechtsstaatlichkeit

Probleme gibt es bei der Infrastruktur, Armutsbekämpfung und dem starken Bevölkerungswachstum. Die Wachstumschancen sind aber enorm, wenn es gelingt, diese Herausforderungen zu meistern.

Brasilien

Brasilien ist die führende Volkswirtschaft Lateinamerikas und verfügt über enorme Ressourcen und Potenziale:

- Größtes Land Südamerikas mit über 200 Millionen Einwohnern

- Reiche Vorkommen an Rohstoffen wie Erdöl, Gas, Erzen und seltenen Metallen

- Große Agrarwirtschaft und Exporteur von Soja, Mais, Zucker, Kaffee etc.

- Starke Branchen: Luftfahrt mit Embraer, Pharma und Biotechnologie

- Beliebtes Touristenziel mit Stränden, Karneval und Naturschönheiten

Problematisch sind allerdings die Abhängigkeit von Rohstoffexporten, Korruption, Kriminalität und Ungleichheit. Hohe Staatsverschuldung und Inflation belasten ebenfalls.

Gelingt es Brasilien, diese Herausforderungen in den Griff zu bekommen, können enorme Wachstumspotenziale gehoben werden.

Vietnam

Vietnam ist ein aufstrebender Tiger in Südostasien und weist ein rasantes Wachstum auf:

- Junge und gut ausgebildete Bevölkerung mit einem Durchschnittsalter von nur 30 Jahren

- Niedrige Löhne und dadurch wettbewerbsfähige Exportwirtschaft

- Beliebtes Ziel für ausländische Direktinvestitionen

- Hohe Investitionen in Infrastruktur und Digitalisierung

- Rohstoffvorkommen vor allem Kohle, Erdöl und Erdgas

Probleme bestehen in der Abhängigkeit von China sowie in der Korruption und dem schwachen Bankensektor. Insgesamt überwiegen in Vietnam aber die Chancen.

Mexiko

Mexiko punktet mit seiner Nähe zum US-Markt und guten demografischen Voraussetzungen:

- Junge Bevölkerung mit einem Durchschnittsalter von 28 Jahren

- Gute Ausbildung mit hohen Englischkenntnissen

- Niedrige Löhne und dadurch wettbewerbsfähige Produktionsstandorte

- Ölreichtum und Rohstoffvorkommen

- Vorteile durch Freihandelsabkommen mit den USA

Negativ sind die hohe Kriminalität durch Drogenkartelle sowie die starke Abhängigkeit von den USA. Insgesamt bietet Mexiko aber gute Wachstumschancen durch die USA-Nähe und Demografie.

FAQ – Emerging Markets ohne China

Was sind Emerging Markets?

Emerging Markets (EM) bezeichnen Volkswirtschaften, die sich in der Übergangsphase von einer Niedrig- zu einer Hochinkommensökonomie befinden und oft rasche Wachstumsraten und Industrialisierungsprozesse aufweisen.

Warum werden Emerging Markets ohne China betrachtet?

China ist aufgrund seiner Größe, seines Wachstums und seiner globalen wirtschaftlichen Bedeutung oft dominant in EM-Portfolios und -Indizes. Das Betrachten von EM ohne China ermöglicht es Investoren, die Entwicklung und Chancen anderer aufstrebender Märkte unabhängig von China zu beurteilen.

Welche Länder gehören zu den Emerging Markets ohne China?

Typische Emerging Markets ohne China können Länder wie Indien, Brasilien, Russland, Südafrika, Mexiko, Indonesien, Türkei, Thailand und viele andere umfassen.

Warum sollte man in Emerging Markets ohne China investieren?

Eine Investition in Emerging Markets ohne China kann Diversifizierungsvorteile bieten, Risiken verteilen und Chancen in Ländern nutzen, die möglicherweise weniger von den wirtschaftlichen Entscheidungen Chinas beeinflusst werden.

Schlussbetrachtung: Breite Streuung bleibt das A und O

Ein Engagement in Emerging Markets ohne oder mit reduziertem China-Anteil kann sinnvoll sein, um Klumpenrisiken zu vermeiden.

Anleger sollten aber nicht den Fehler machen, China ganz auszublenden. Trotz aller Risiken bleibt China auf absehbare Zeit der wichtigste Wachstumsmotor unter den Schwellenländern.

Eine umsichtige Streuung über verschiedene Länder und Regionen bleibt das A und O. Die finale Aufteilung hängt von der Risikoneigung des Investors ab. Neben Asien sollten aber auch Lateinamerika und EMEA nicht vernachlässigt werden.

Emerging Markets sind und bleiben eine attraktive Anlageklasse für langfristig orientierte Investoren. Durch eine kluge Diversifikation lassen sich die Wachstumschancen nutzen und Risiken reduzieren.

Mit über 15 Jahren Erfahrung in der Finanz- und Brokerage-Branche, diente als Head of Sales bei renommierten Forex und CFD Brokern wie XTB und Trive (ehemals GKFX). Seine Passion für das Trading entdeckte er während seines BWL-Studiums in Frankfurt. Auf seiner Website Trading-verstehen.de teilt Markus praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin, strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.